创新药研发领域一直流传着“10年时间、10亿美元”的双十定律,其实真实情况较之双十定律要更加残酷。

CXO(医药外包)可为药企提供从新药研发到生产的各类外包服务,能有效提升效率,减少成本,并缩短研发周期。因此,CXO也被视为是医药行业的“卖水人”,旱涝保收,有着“黄金赛道”之称。

在过往相当长的时期内,受益于需求端持续爆发,CXO企业的日子普遍过得不错。不过,万物皆有周期,自2021年达到巅峰后,“寒意”逐渐在上游创新药领域蔓延,CXO领域也慢慢走进了“寒冬”之中。

而这些不利因素最终也反映到了业绩和股价上。

裁员不断、业绩下滑,“卖水人”也顶不住了

今年6月份,医药外包业内老牌公司保诺桑迪亚、春天医药被传出裁员和拖欠工资。9月份,美迪西(688202.SH)亦被曝实验室裁员。

虽然相关公司用了“调整”、“优化”等字眼,但裁员、削减产能的实质是显而易见的。

这些也可从业内上市企业历年的财报中一探究竟。

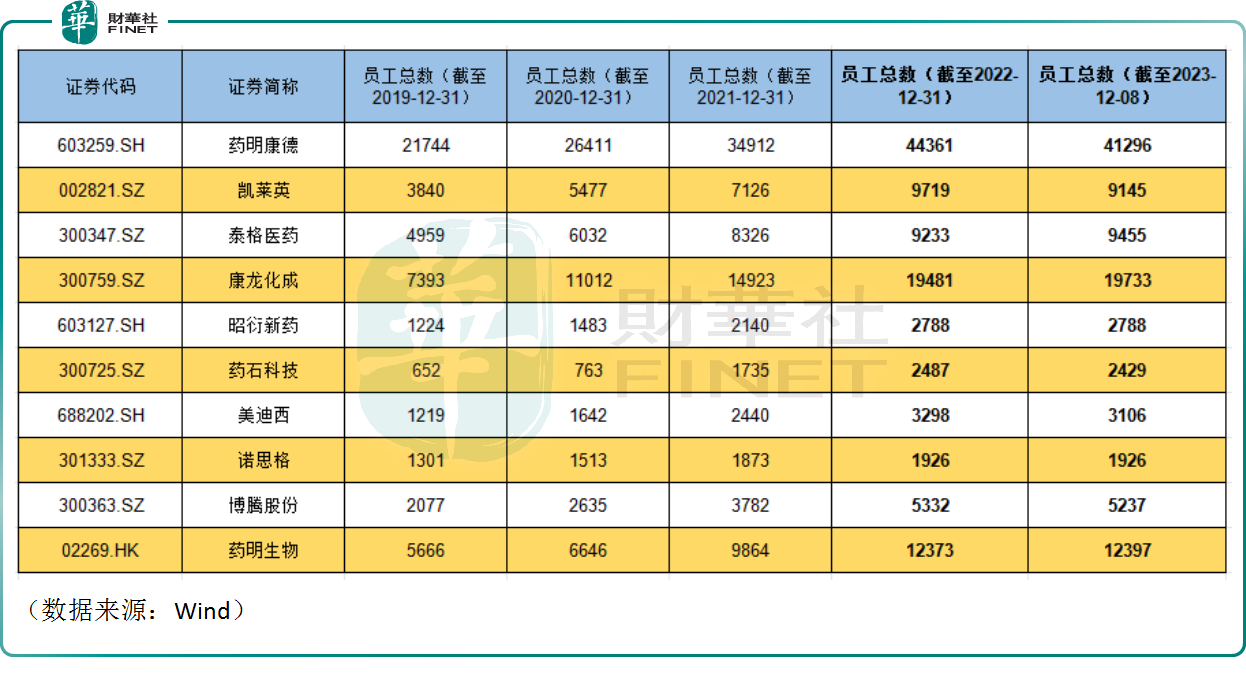

数据显示,在2019年-2022年期间,包括凯莱英(06821.HK)、康龙化成(03759.HK)、泰格医药在内众多CXO上市企业的员工总数均在连年增加。直到2023年开始,情况出现分化,一些CXO企业的员工开始下降。

药明生物(02269.HK)的情况稍好一些,到目前为止,员工总数较2022年末还增加了24人,但从增幅来看却是远不如此前几年。

管中窥豹,CXO行业的景气度在2023年出现了肉眼可见的下滑,这也反映在了2023年的业绩上。

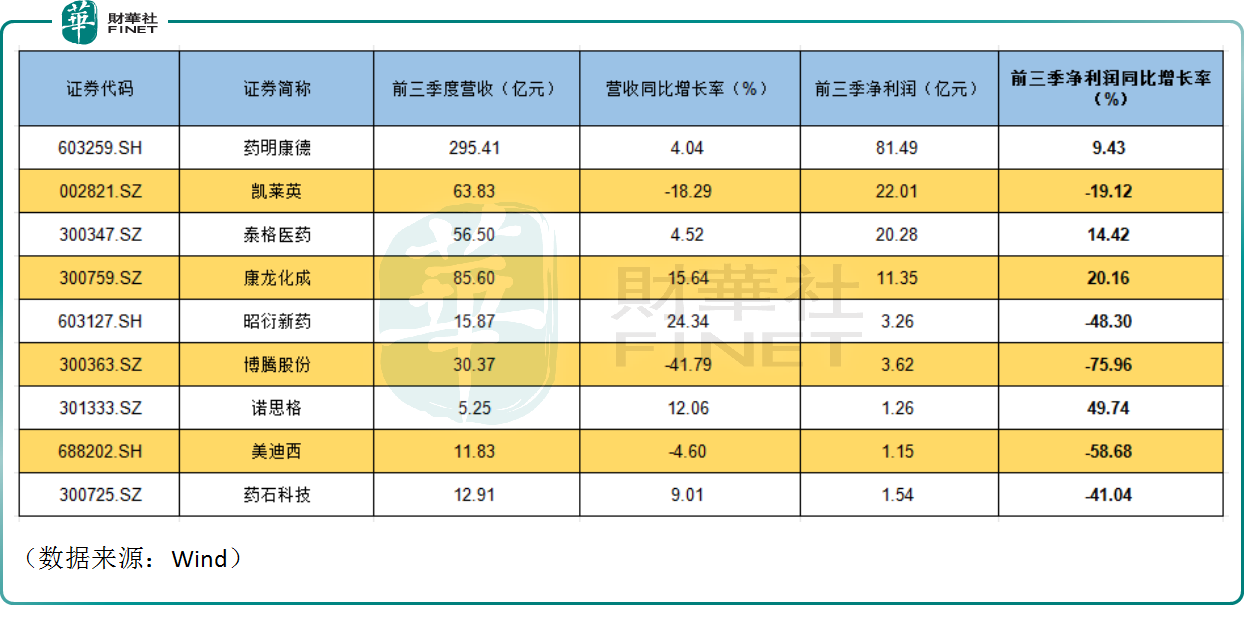

数据显示,今年前三季度,凯莱英、昭衍新药、博腾股份、美迪西等大批CXO企业的净利润遭遇了下滑。

在港上市的药明生物是大分子生物药CXO龙头,其业绩走势亦是如此。

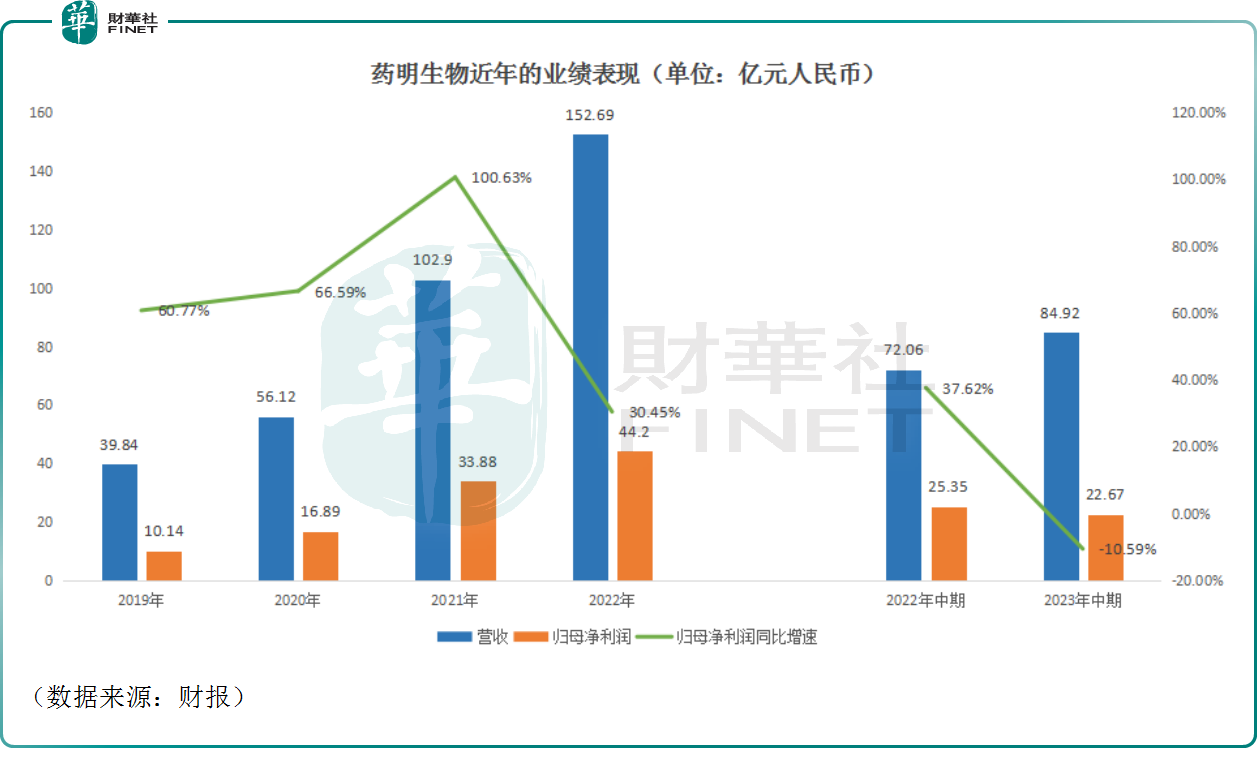

数据显示,2019年-2022年,药明生物的营收、归母净利润可谓是连年走高,相当稳健,并且连创新高。而在2023年中期,该公司的营收依然录得了增长,然而归母净利润同比下降10.59%至22.67亿元(人民币,下同)。

按理来说,应该说市场对于CXO企业业绩下滑是有所预期的,但药明生物日前发布的一则公告还是让投资者破防了。

12月4日,药明生物召开了业务最新消息会议并作出简报。根据披露,由于生物技术融资放缓导致生物技术行业呈个位数年增长率,此外新冠相关项目的收入下降及几个重磅药的生产延期,导致2023年目标收入增长低于预期。

药明生物称,公司仍对未来前景保持乐观,旨在于2023年实现整体收入约10%增长,并将继续投资提升能力及产能,以在未来两年保持强劲的毛利及增长率。

要知道,在2020年-2022年,药明生物的营收同比增速分别达到了40.88%、83.35%、48.38%。对比来看,该公司在2023年将要力保的10%增速较之以往也是有大幅度下滑的。

具体到业务层面,该公司药物开发业务端收入增速低于预期,生产收入端遭遇下降是药明生物2023年目标收入增长低于预期的主要原因。

其结果就是药明生物在12月4日放量暴跌了23.79%。虽然近期该公司推出回购方案对冲利空,但依然难以挽回股价持续下跌的态势,至12月11日午间收盘已经累跌了34.48%,而如果从2023年年初算起至今跌幅更是达到了52.38%。

而这也是CXO上市企业的缩影,其实泰格医药、康龙化成等公司的股价表现亦比较疲软。

可见,市场上没有永远的神,行业都有周期,即使是被誉为旱涝保收的医药“卖水人”在景气度下行之下也是会顶不住的。

行业景气度为何下滑?

结合行业背景来看,CXO是医药行业精细分工的产物,对于这条赛道而言,药物开发需求越大,外包合同越多,行业景气度就高,业内企业就活得越滋润,反之就会出现2023年的裁员、减产。

而国内前几年CXO行业之所以持续高景气离不开政策的支持。

2015年以来,国家药监局持续改革药品审评审批制度,完善药品研发、注册、生产监管,加快新药上市速度。

此后数年间,创新药领域迎来大发展,甚至一些之前从未涉足也不曾在乎新药研发的药企也在政策的引导下,纷纷入场进行研发。

新药研发需求的持续爆发也刺激了CXO细分领域的发展,相关数据也能佐证。

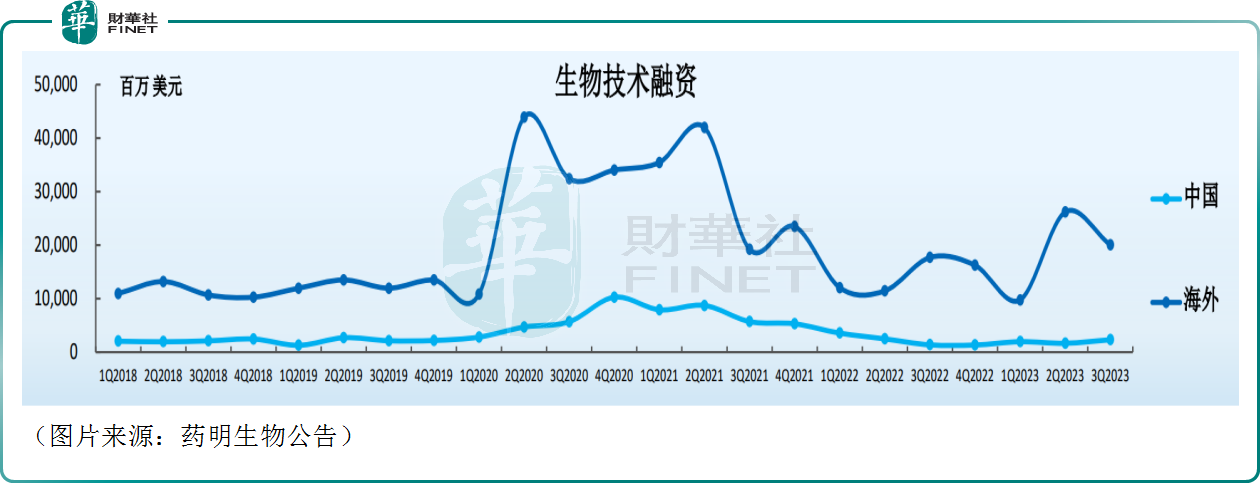

生物医药一级市场投融资是CXO以及生命科学上游的业绩先行指标。数据显示,2018年-2021年海外及中国的生物技术融资额整体在大幅增长,而自2021年开始生物技术融资额整体处于下降趋势。

此外,根据药智网的数据,2017年-2022年,CDE(药品审评中心)受理的1类新药IND品种数量分别为208个、239个、302个、559个、953个、944个,亦是自2022年开始下降。

简单的说,前些年,中国及海外的创新药研发领域急剧爆发,高速发展之后出现了泡沫化。

与此同时,近两年美国的强力加息导致海量资金回流,市场流动性大幅下降,一级、二级市场均受到影响。

泡沫化的时候,市场中流淌着资金,即使是质地比较差的新药项目也有人抢着去投,一片繁荣。而当流动性被抽走,泡沫破裂,性价比低的项目自然会被砍掉,最终累及CXO细分领域,而为了拿项目,甚至在这条黄金赛道内也开始上演低价竞争,进一步拉低了CXO企业的业绩。

此外,CXO行业对于海外市场依赖较重,国外一些巨头带来的竞争同样也会对国内CXO企业的业绩增长形成压力。据悉,在药明生物调低业绩预期的同时,来自韩国的三星生物却上调了2023年的业绩指引。

药明生物的前景如何看待?

展望未来,从行业的角度来看,在人口老龄化的大背景下,医药健康行业的长期发展潜力仍然值得期待,新药研发投入纵然有波动,但整体增长的大趋势并不会轻易改变。

而景气下行周期其实也是一个产业出清的机会,前些年在资金助推下新建的落后产能预期将会逐渐倒闭,或者被收购。

相较而言,药明生物作为CXO行业的龙头之一,“血条”更厚,熬过“寒冬”的能力更强,将有望在行业复苏后获得更多市场份额,再度迎来业绩的爆发。

而关于行业何时完成出清,再度迎来景气周期,一级市场的投融资情况依然是一个值得重点关注的先行指标。

西南证券日前的研报显示,海外2022年、2023年1季度-3季度的投融资总额分别为5609.7亿元、 4483.7亿元,分别同比下滑52.8%、同比增长0.5%;融资事件总数分别为2970件、2264件,分别同比下滑26.2%、2.4%。

回到国内,2022年、2023年1季度-3季度,医疗健康融资总额分别为1458.9亿元、850.2亿元,同比下滑58.5%、25.1%;融资事件数分别为1091件、962件,同比下滑24.3%、同比增长12.1%。

整体来看,一级市场的投融资情况虽然整体仍在承压,但也显现出了一丝“暖意”。

不过,对于行业何时会迎来真正复苏,市场并没有一个共识。

药明生物则在公告中称,受生物技术融资影响,行业在未来两年预期个位数增长。另外,公司在过去十年达到行业3-4倍增幅,未来目标是行业2倍增速。

具体到复苏时间节点,该公司表示,2023年和2024年上半年最具挑战,预计2024年下半年逐步回暖。管理层指引也显示,2024年-2025年每年新增项目将超过100个。

结语

从长周期来看,CXO行业的发展前景依然光明,而药明生物作为业内的龙头之一,其前景也不应过于看衰。

不过,该公司身上存在的一些争议也还是值得关注。

一方面,药明生物的业绩从高增长走向低增长,其成长性能否回到过往几年的状态受到投资者的广泛质疑;另一方面,该公司控股股东近些年来持续大幅减持,以及分拆上市的行为也遭到投资者诟病,尤其是在业绩下滑的当下更是如此。

在这种情况下,其股价何时能止跌回暖仍需观察。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)