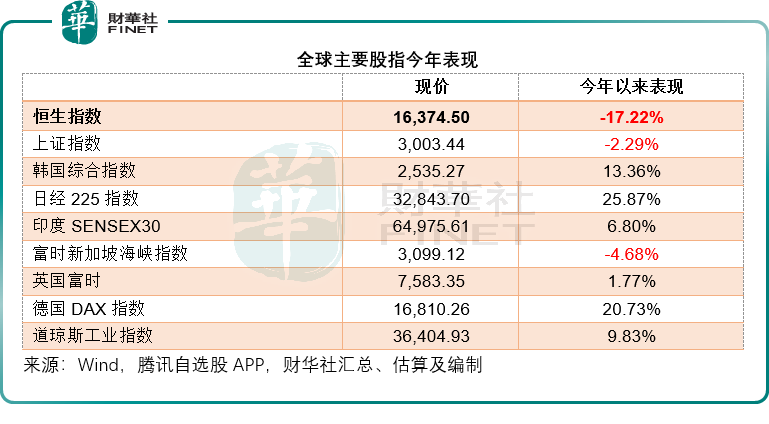

今年以来,恒生指数(HSI.HK)已累计下跌17.22%。

相比之下,新加坡富时海峡指数累计下跌4.68%,上证指数累计下跌2.29%,道琼斯工业平均指数今年以来累计上涨9.83%,英国富时100指数累计上涨1.77%,德国DAX指数累计上涨20.73%,日经225指数累计上涨25.87%,韩国综合指数累计上涨13.36%,印度SENSEX30指数上涨6.80%。

尽管有竞争对手新加坡同病相怜,两者均为下跌,但恒生指数的表现依然垫底,见下表。

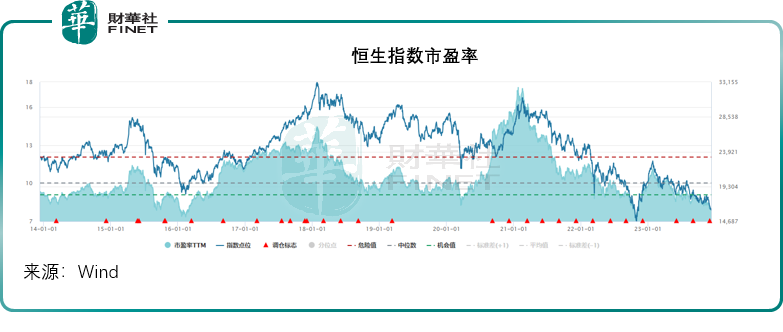

见下图,当前恒生指数已几乎跌至2008年金融危机时的低位水平。

最近五年的表现更是一路向下,见下图。

见下图的阴影部分,恒生指数的市盈率估值也跌至近年低位。

在二级市场表现低迷的影响下,港股的新股融资规模大幅缩水,已经跌出全球前五名。新股市场萎缩,退出通道受阻,同时欧美高利率导致资金对风险投资更为谨慎。因此,许多上市公司减缓了对外投资或扩张的步伐,而更愿意持有大量现金。

在此背景下,回购股份成为上市企业抚慰股东并高效利用手头现金的一种有效策略。

自12月以来,多家港股上市公司已实施了大额回购股份的举措。恒指成分股因其庞大的体量以及对基本面的高度关注而备受瞩目,回购活动尤为引人注目。在这些蓝筹股的引领下,其他上市公司也纷纷启动回购计划。

回购有何作用?

上市公司实施股份回购,从短期来看,有助于通过调整股份在市场上的短期供求流动性,以减轻股份面临的短期沽售压力。

从长远视角来看,回购并注销已发行股份数能够有效地扩大现有股东的权益。

然而需要强调的是,回购股票的价格不能过高,否则不仅可能损害股东权益,反而可能减少股东的收益。例如,假设某上市公司拥有大量现金,其股东可从这些现金中获取相应的收益。若该公司利用这些现金在不合宜的高价位回购股份,则意味着该公司放弃了利用这些现金获取更高利润的机会。这在经济学上称之为机会成本。当机会成本过高时,该上市公司不仅未能为现有股东提供福利,反而可能浪费了原本可以获取高收益资产的机会。

从当前的港股环境来看,交投明显收缩,许多蓝筹企业的估值偏低,因此提供了一个合理回购的机会。

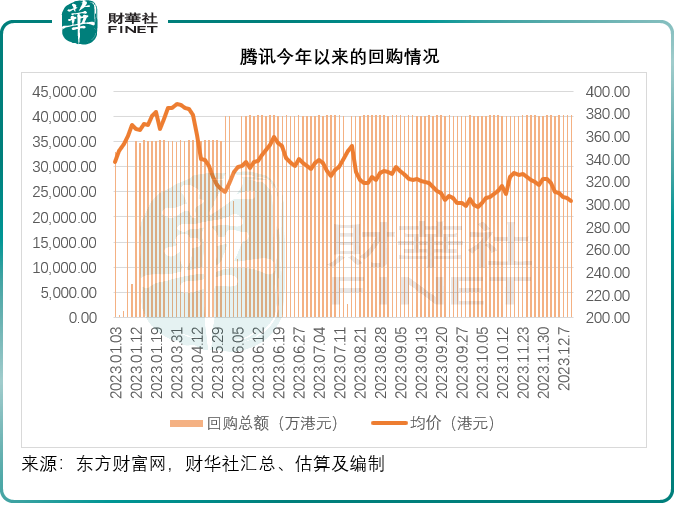

以腾讯(00700.HK)为例,根据财华社的估算,今年以来,腾讯公司(00700.HK)或合共回购了总价值为422.07亿港元的1.28亿股份,平均回购价格为330.01港元。

财华社将腾讯每个交易日的回购金额与回购股份数列出,估算出每一日的回购均价,见下图,腾讯的回购均价持续向下,而回购总额保持稳定,意味着其回购股份数在持续增加。

除了上述的原因之外,取悦股东也是上市公司回购的主要动机。

汇丰控股(00005.HK)就是很好的例子。

在2020年疫情期间,由于受到英国监管要求的限制,汇控(00005.HK)暂停了股息派发,导致其股价大幅下跌至30港元以下。在此期间,大股东中国平安(02318.HK)多次敦促汇控将其增长最快、利润最高的新兴市场业务分拆单独上市,以消除英国等成熟市场监管的不利影响。

为了应对这一局面,汇控采取了重组和调整结构等措施,以增加营收、降低成本,并优化资本结构进行派息和回购,以安抚股东。

随着汇控恢复派息并加大回购力度,其股价今年以来已经累计上涨了近37%,并已经从2020年的低位反弹了一倍以上,突破了60港元。这些措施的实施使得汇控的股价得到了显著的提升,也有效地回应了大股东的诉求。

谁的回购力度更大?

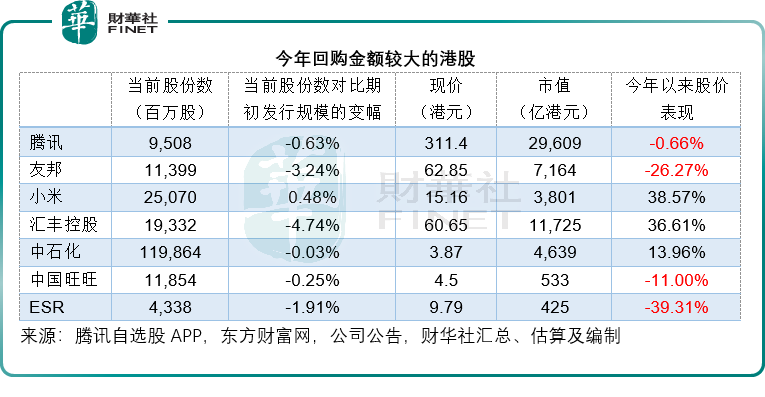

财华社观察到,今年以来,众多上市公司采取了大手笔回购策略。从回购金额规模的角度来看,比较显著的有腾讯、友邦保险(01299.HK)、小米集团-W(01810.HK)、快手-W(01024.HK)、中国旺旺(00151.HK)、中国石油化工股份(00386.HK)以及亚太区综合物流地产运营商ESR(01821.HK)等。

从回购金额来看,市值接近三万亿港元的腾讯无疑是最为豪爽的,今年以来的回购金额或已达到422亿港元。紧随其后的是友邦保险-R(81299.HK),回购金额或为263亿港元。

不过需要注意的是,尽管腾讯的回购金额最大,但由于腾讯的体量大,四百亿港元的资金也仅相当于其当前市值的1.4%左右而已,而友邦保险的263亿港元回购金额则相当于其当前市值的3.7%,是腾讯的一倍有余。

财华社发现,拥有成熟融资渠道的大型上市企业,一般都会利用自身有市有价的优势,为其员工、高级管理人员等提供期权以刺激员工的工作表现,或者发行可换股债券以获取债券利息较低(但对股东权益损耗较大)的融资。期权的行使以及可转债的转换,都会增加上市公司的已发行股份数。

上市公司可通过回购股份来缓冲扩大股份数对现有股东权益的稀释,因此,并非所有股份回购都能起到提高股东权益的作用。

财华社汇总了上述几家大规模回购企业的期初股份数与当前股份数,发现从已发行股份数规模来看,友邦与汇控的回购力度要比腾讯大。友邦当前已发行股份数要比年初时少了3.24%,而汇控少了4.74%,远优于腾讯的0.63%。

值得留意的是,汇控的回购覆盖全球,不仅在港股市场上回购,还从其他交易所,例如伦交所回购上市股份。单从本月的数据可以看到,在短短六个交易日,汇控就在非港股市场回购了2,199万股,回购金额达到1.34亿英镑,约合13.12亿港元;同时在港股市场回购了1,527万股,约合9.13亿港元。

汇控在香港地区的寿险业务市占率已在前列,为此平安要求分拆的理由十分充足,在大股东平安的加压下,汇控不仅积极回购,还积极派息。

今年前三季,汇控已宣派季度股息合共0.43美元(约合3.36港元),较上年同期的0.27美元增长59.26%。该公司还计划在2024年2月21日之前完成30亿美元(约合234亿港元)的回购。

此外,汇控或将在2024年上半年完成出售加拿大业务,而考虑派付0.21美元(约合1.64港元)的特别股息,这正是其股价今年能逆市造好的原因。

需要强调的是,除了根据监管规定必须披露回购数据的港股市场第一上市公司之外,还存在许多在港股市场作为第二上市的公司。这些公司在其主要上市市场回购股份,以使全体现有股东受益。然而,由于无需在港股市场上每日披露回购数据,因此这些公司的回购行为往往被忽视。例如,阿里巴巴-SW(09988.HK)就是其中一例。

按照财华社的汇总,阿里巴巴(BABA.US)分别于今年3月财季、6月财季和9月财季回购了19亿美元、31亿美元和17亿美元的股份,合计金额达到67亿美元,约合523亿港元,前三个季度已远超腾讯今年以来合计422亿港元的回购规模!相当于阿里巴巴当前市值的3.69%。

除此之外,阿里巴巴在回购大量股份后,仍拥有146亿美元的回购额度,相当于1,139.9亿港元,有效期至2025年3月。同时,公司在9月财季首次宣布派发每股0.125美元的股息,股息总额达到25亿美元,相当于195亿港元,这一慷慨程度远超过腾讯。

总结

上市公司进行回购并不必然意味着利好,投资者应该首先对公司的股价及基本面进行深入思考。通过分析上市公司的基本面,如果发现其现价远低于实际价值,那么管理层使用现金回购可能并不是一个明智的决策。因此,投资者在考虑上市公司回购时,应该全面评估公司的价值和前景,以做出理性的投资决策。

从前文所述的大力回购上市公司来看,这些上市公司的股价之所以受压,主要因为资金担心地缘风险以及对这些上市公司所在市场的前景信心不足而流走,这些上市公司当前的估值远低于其他国际同行。

从这些上市公司当前的管理状况来看,都有一个共同点:开源节流,高质量发展——在市场低位时低调发展未尝不是一件好事,若能保持稳定谨慎的经营风格,维持基本面,其回购应是经过深思熟虑的合理考量,而非搏流量以短期换长期的鲁莽之举。

在资金流动的影响下,一些优质的蓝筹企业的估值可能会出现过度调整的情况。然而,这种矫枉过正的现象也为具备鉴别力的投资者提供了良好的投资机会。

此外,上市公司在股价低位时回购股份,可以为股价提供一定的支撑,从而有利于稳定市场信心。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)