传闻快时尚品牌希音(SHEIN)或赴美上市,也不排除到英国上市的可能,总而言之,上市时间表看来更为明确。

作为全球名列前五的SHEIN,其资本动态颇受关注。今年5月,Shein获红杉资本、中东穆巴达拉等机构融资,最新估值为660亿美元,较去年中的1,000亿美元低了34%。

欧美加息、全球政经风险、经济前景不明朗等,令2023年全球股市的波动加大,也导致初创投资和风险投资活动明显收缩。

Pitchbook的数据显示,截至2023年10月1日,全球独角兽数目为1,348家,累计估值为4.2万亿美元。该机构所定义的独角兽是指风险投后估值为10亿或以上的初创公司,若初创公司上市或被收购则不再纳入。

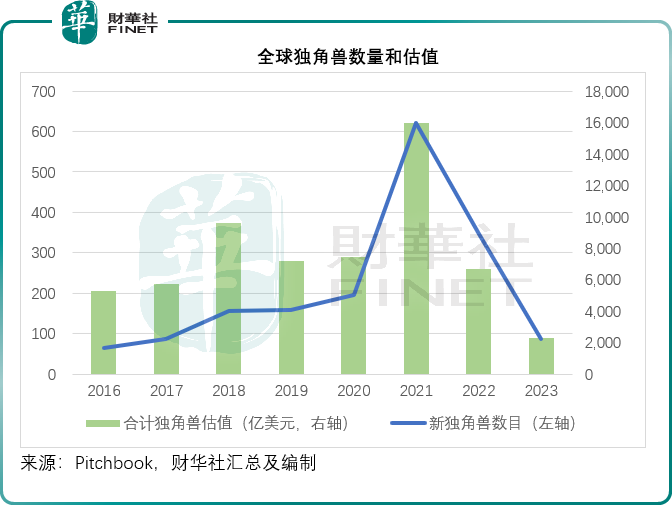

根据Pitchbook的估算,2023年前十个月,新独角兽数目为88家,显著低于2022年346家,更远低于2021年的622家;合计独角兽估值为2,294亿美元,为其有记录以来的最低数据,仅相当于去年的三分之一、2021年全球牛市时的不到15%,见下表。

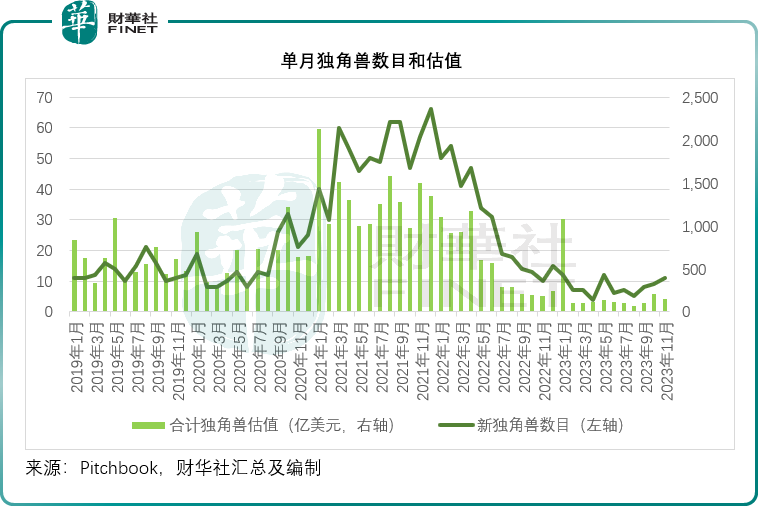

从单月数据来看,除了2023年1月的数据稍微好看一点外,今年全年每个月的独角兽估值都偏低,数量也较低,见下图。

初创投资和风险投资有一个最大的特点,就是高风险,因此投资者也预期能从这些投资中获得足以弥补风险的回报。

进行这些投资的资金都是大资金,会通过一定比例的杠杆进行。利率越高,资金的成本越高,也因此所需要的回报也越高,当投资标的所能提供的回报不足以抵消资金成本时,投资者自然不愿意在此时介入以避免亏损。

正如前文所述,独角兽指的是未上市的初创或风投企业,也因此它们的估值不能通过公开市场来进行计算和衡量,这就需要依靠创投企业来为其进行估值。

一般有资金投入到这些独角兽,或是这些独角兽需要进行内部配股或是重组时,才会触发独角兽的估值重估。

今年风头和创投活动显著收缩,融资规模也大幅缩水,无人问津的独角兽依然保持着之前的估值,例如在2021年大牛市时进行过融资而在其后没有进行过融资的独角兽,其估值依然保持着2021年的高位;而在今年并非好市时进行融资的独角兽,其估值就可能随市被向下修正,Shein就是典型的例子。不过也有部分独角兽刚好踩在风口上,估值都得到了明显的提升,例如后文提到的SpaceX以及OpenAI。

但是从今年的估值数据显著收缩可以看出,整体估值提升的数量并不足以抵消已确认降低的估值,整体呈弱,而这还不包括那些本该退出却没机会官宣的独角兽,可见实际情况要比我们所看到的还要差。

AIGC成风投最爱

尽管整体风投和创投活动收缩,但仍有主题火得不能再火。

OpenAI掀起了AIGC全产业链的飞扬,其中产业链上游的AI芯片供应商英伟达(NVDA.US)今年以来累涨235.38%,AI独角兽也逆风飞行。

OpenAI获微软(MSFT.US)100亿美元融资,而在此之前,微软已向这家AI初创公司投入了10亿美元,也因此与OpenAI一起成为AI领域的第一梯队科技巨头。

微软投资100亿美元燃点起AIGC赛道的竞技。OpenAI的最大竞争对手Anthropic不久之后也获得亚马逊(AMZN.US)的40亿美元融资,与微软不同的是,亚马逊仅是Anthropic的其中一名少数投资股东而已,并没有获得微软那样的独家地位,不过亚马逊的云服务、AWS推理和逻辑芯片也因此可以对接Anthropic的业务。

亚马逊不是Anthropic的唯一,因OpenAI暂时落后于微软的谷歌(GOOGL.US)向Anthropic再投入20亿美元。

再加上今年5月C轮融资上获4.5亿美元,Anthropic今年获得的融资或协议获得的融资规模或不在64.5亿美元以下。最近,有传这家AI公司正在讨论下一轮由风险投资公司Menlo Ventures领头的7.5亿美元融资,其估值或可达到150亿美元以上,或仍较2022年4月时的250亿美元低了约四成,相比之下,OpenAI的估值或达到850亿美元。

正与英伟达组建“全世界最大AI集群”的另一家AI初创公司Inflection AI于今年6月也获得13亿美元的融资,由微软、比尔盖茨、英伟达等领投,使其估值到达40亿美元水平。

此外,AI增强数据分析公司Databricks再获包括英伟达在内投资者的6.85亿美元投资,使得其估值达到430亿美元,较2021年获摩根士丹利融资时的380亿美元高出13.16%。

字节跳动仍为全球最大独角兽

财华社根据Crunchbase、Pitchbook与众多媒体的资料,整理出一份最新的独角兽排名。排名第一的依然是抖音和TikTok的母公司字节跳动,最近其向投资者回购期权,由此或估算出其估值大约有2,680亿美元。

第二位为马斯克的火箭发射初创公司SpaceX。2023年12月13日,据报SpaceX内部人士与投资者订立销售股份协议,每股发售97美元,如此计算,其估值或达到1,800亿美元,较7月份一场配售时的1,500亿美元高出20%,比波音(BA.US)的1,585.16亿美元市值还要高。

印度最大额零售连锁店信实零售(Reliance Retail),今年8月获卡塔尔投资局10亿美元融资,今年9月时,获美国私募巨头KKR增加投资2.5亿美元投资,估值1,000亿美元;最近从阿布扎比投资局筹得5.98亿美元,其投后估值达到1,008亿美元,已超越Shein。

信实零售是印度信实工业(RRVL)旗下公司,而信实集团为亚洲首富穆克什·安巴尼父亲创立的最大民营企业,在其父去世后,穆克什·安巴尼成为信实集团核心业务的主席。

相比之下,信实零售仍低于美国连锁超市好市多(COST.US)的市值2,951.5亿美元和沃尔玛(WMT.US)4,167.58亿美元,却已远远超越中国线上零售商京东(JD.US)的440.27亿美元市值,更别提在A股上市的线下连锁零售商了。

有意思的是,今年5月,信实零售与Shein进行合作,信实零售持有Shein的印度国内业务,而Shein则向当地的中小型供应商提供生产支持和培训,这种模式方便Shein借助印度当地巨头的影响力来拓展印度业务。

除了信实零售外,信实工业旗下的另一家独角兽估值也得到了进一步提高——旗下的电信公司Reliance Jio最新估值或约580亿美元,约合4,145.61亿元人民币,高于中国电信(00728.HK)的港股市值3,175.3亿港元,更是中国联通(00762.HK)港股市值1,392.21亿港元的3.3倍(按港元汇率1.093计算)。而其2023年9月末的订阅用户总数只有4.597亿,远远不及联通和电信。相比之下,2023年9月末联通“大联接”用户累计有9.59亿,当前为9.8亿;中国电信的移动用户数为4.06亿,现在为4.07亿。

Reliance Jio与谷歌,谷歌云,Meta(META.US),微软等国际科技巨头进行合作,也得到了这些巨头们的融资。

此外,AIGC带起的投资热潮也让OpenAI轻松超越Shein,成为全球估值第五大独角兽。第八位是跨境支付应用Stripe,估值或为500亿美元,第10位是AI概念下的制图工具Canva。见下图。

结语

在资本寒风中,独角兽亦瑟瑟发抖。

风险投资规模的收缩,让独角兽的估值也大为缩水。

但是财华社认为,总体估值收缩只是冰山一角,在2023年欧美的加息周期压力下,许多初创企业熬不过寒冬,因为缺少融资而销声匿迹,而由于没有公开的数字,令其真实的状况得不到风投数据的反映,加上现在许多独角兽的估值都仅仅是2021年和2022年资本市场好光景时的数据,当时它们的估值本来就偏高,后期因为得不到融资而大幅缩水的情形并没有相应地反映在其估值中,今天我们所看到的全体独角兽整体估值数据可能是偏高的。

AIGC概念对一些领先的AI公司带来估值提升,例如OpenAI,但是这些行业领先者的光芒掩盖了无数小创投公司的败落和淘汰,在争夺资本的路上,竞争也是残酷的,这些AI初创公司只能埋藏在历史的角落,可是它们的估值依然在榜上,从而抬升了整体数据。

因此,今年独角兽的整体估值其实是大幅折让的,财华社认为要比这些机构所披露的数据低得多。

财华社展望2024年,随着收紧周期的结束,资金市场有望回暖,能够活下去的独角兽必然有其优势与竞争力,在新一年中,且看看它们能否解冻回春。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)