近日,耐克公布了喜忧参半的第二财季财报,其利润率与每股收益均超过分析师预期。但展望未来,公司将采取措施简化组织结构,旨在三年内削减20亿美元成本,并警告称下半年营收前景将“趋软”。

受消息刺激,耐克于美股于22日暴跌超11%,圣诞节后首个交易日(即26日)仍旧延续跌势。与此同时,港股体育用品板块近日表现亦不佳,截至27日午间收盘,概念板块跌0.91%,特步国际、安踏体育等股走低。

体育用品板块年内跌超三成!

众所周知,弱复苏是2023年消费行业的主基调。在消费复苏疲软背景下,二级市场上不少消费股表现惨淡。

以体育用品板块为例,据富途牛牛数据披露,年初至今,板块累跌已超三成。个股中,李宁跌超七成、特步国际跌逾49%、安踏体育跌超28%。

管中窥豹,体育用品股跌跌不休的背后,企业库存高企是一个重要原因。就拿刚刚过去的“双十一”来说,作为品牌清理老旧库存的重要渠道,不少运动服饰企业都采用激进策略大搞促销,然而收效甚微。

在11月13日召开电话会上,特步(01368.HK)直言为了清理库存,公司大幅加大了折扣力度,但双十一期间全平台销售仅取得高单位数增长,低于预期。

事实上,放眼整个运动鞋服市场,受终端消费低迷影响,企业库存高压现象普遍存在,而折扣依旧是重要促销手段。

今年以来,李宁(02331.HK)为加速去库存,提高现金流,重大节假日,李宁不定期打出“折上4折”“不止3折”的降价宣传。李宁表示,未来首要任务是加大力度消化库存,同时不排除未来还有加大折扣清库存的可能。

耐克(NKE.US)作为全球运动鞋服的领头羊,在经历618、双11的年度折扣后,近期又借圣诞、元旦双节推出了折扣不小的活动,有些甚至低至5折,一些折扣超高的货品更是下探到300元左右的价格范围。

安踏(02020.HK)管理层也曾指出,第四季天气出乎预期温暖,行业短期出现库存压力,估计第四季零售折扣按年扩大。

此外,受过往经营表现不及预期影响,大行纷纷调降业绩预期也给二级市场带去一定的冲击。

近期,东方证券下调特步未来三年的盈利预测,预测2023-2025年每股收益分别为0.39、0.47 和0.56 元(原0.44、0.55 和0.67 元),参照可比公司估值,给予2024年15倍PE估值,对应目标价7.71 港币。

美银证券下调滔搏(06110.HK)2024至2025财年的每股盈测6%,以反映来自品牌支持正常化后较低的毛利率,又调低目标价5%,由8.3元降至7.9元。

库存去化接近尾声,国货品牌的未来怎么看?

对于运动鞋服企业来说,库存积压难题并非一朝一夕就能解决,而是需要时间持续推进。至于结点何时涌现,机构纷纷表示了自己的看法。

中银证券则表示,体育服饰终端去库存接近尾声,2024年奥运会有望形成催化。

申万宏源亦认为,短期而言,尽管消费环境弱复苏,但运动产品需求韧性仍在;库存去化接近尾声,短期调整后仍有潜力。中长期而言,运动赛道逐渐步入稳步增长阶段,但结构性机会持续涌现,细分赛道需求崛起更加考验各公司的多品牌、多运营能力。

投资机会方面,该行指出,板块年初至今回调较多,当前已处于历史低位,即使考虑后续增长中枢放缓,当前国货品牌PEG也基本在1倍及以下,而海外品牌约2倍左右。当前首推多品牌前瞻布局、管理能力优异的安踏体育,建议关注产品力突出、存货正加速去化的李宁;以及产品和渠道进步明显、高性价比优势突出的361度、特步国际。

伴随老旧库存加速出清,这也意味着国货品牌们“打折促销”的日子或将结束,这对企业们的日常经营又会带去哪些影响呢?

大摩指出,整体市场表现疲软,预计行业第四季前景黯淡,增长预测可能要向下修正,明年首季部分大型品牌或零售商增长更可能乏力甚至录得轻微下滑的情况。该行指明年行业竞争或将趋向激烈,目前仍认为中国体育用品行业的估值具吸引力,长期增长空间巨大,但短期而言未来6至12个月前景则具不确定性。

里昂指出,运动服饰消费仍会持续下滑,预计大部分运动服饰厂商将在明年初完成库存清理,相应的折扣减少将带动品牌的毛利率受惠。该行预期,明年行业竞争仍然激烈,因为平均售价推动增长的机会较低,同时,广告及促销费用将会增加。

值得玩味的是,尽管2023年国内消费环境弱复苏,但在国内亚运会等相关赛事的带动下,国货品牌仍表现出一定的需求韧性。

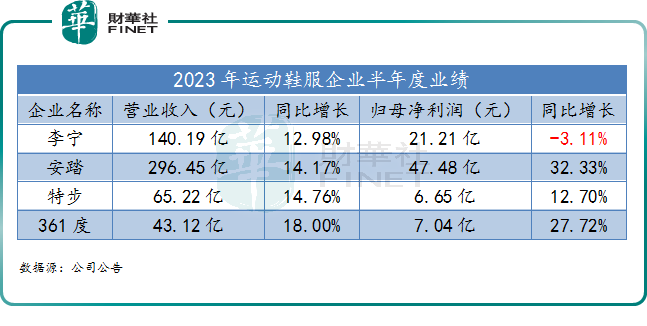

业绩层面,2023年上半年,安踏、李宁、特步和361度(01361.HK)这四大国货品牌企业累计实现收入达544.98亿元,同比增长约14%,显示出了良好的增长态势。

从利润角度分析,除李宁外,其余三大国货品牌企业都实现正增长。其中,安踏归母净利大增超三成。

三季度以来,安踏、特步等运动鞋服企业均保持强劲发展势头,流水增长相当惹眼。从零售销售额看,2023年第三季度,特步主品牌零售销售(包括线上线下渠道)同比实现高双位数增长;361度主品牌实现约15%的正增长;安踏品牌则保持高单位数正增长。

展望未来,艾瑞咨询表示,从不同机构的市场数据中显示,2020年,中国户外运动鞋服市场首次出现微弱负增长态势。但2021年则强势回归并超越2019年水平,2023年预计中国户外运动鞋服行业规模将超过5000亿元水平。

不难看出,运动仍是兼具高景气的优质消费赛道,这对国货品牌龙头来说是机遇也是挑战。未来如何在不放下身段的情况下,以更加可持续的方式解决库存,则成为运动品牌企业们共同面临的难题。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)