美联储近日发布了去年12月份的议息纪要,暗示第一次减息可能发生在今年六月份,与去年10月时的预期一样。

议息纪要提到:对比于去年第3季的强劲势头,最近的美国实际GDP增速有所放缓。劳动力市场状况持续收紧,新增职位依然强劲,但稍微有所松动,失业率仍处于低位。消费者物价指标显示,通胀在过去一年有所舒缓,但仍处于较高水平。会员们一致认为,美国银行系统仍然稳健而具有韧力,并认为对家庭和企业收紧财务和信用状况,可能对经济活动、雇佣和通胀带来压力,但影响的广度尚不确定,委员会表示仍将高度关注通胀风险。

在确定进一步收紧政策的程度时,委员们一致认为,他们将考虑收紧货币政策的累计影响、对经济活动和通胀影响的滞后程度,以及经济和金融的发展状况。此外,委员们同意按照此前宣布的计划,继续减持美联储持有的美国国债、机构债务和机构抵押贷款支持证券。

财华社解读

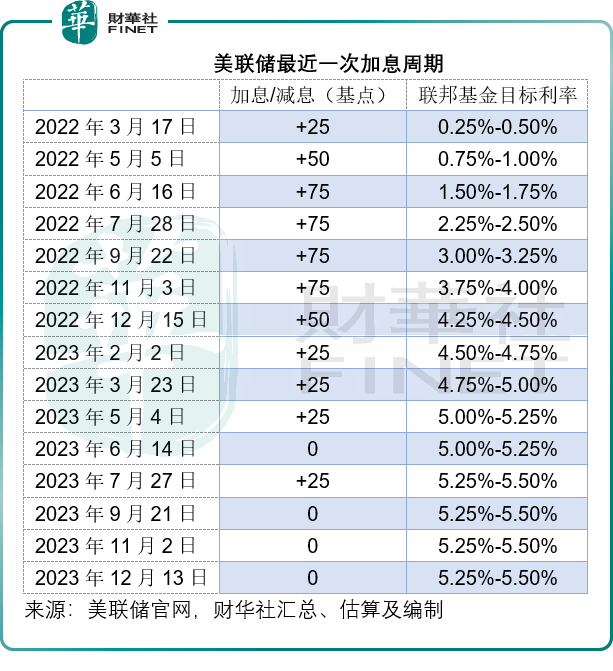

当前,美国联邦基金目标利率介于5.25%-5.50%之间,最近的三次议息均维持利率不变。自2022年3月加息周期展开以来,美联储已累计加息5.25个百分点。

从FOMC(联邦公开市场委员会)的口风来看,其认为经过多次加息后,对通胀确实有一定的压抑作用,同时就业保持强劲,经济增长也具有韧性,亦即加息效果良好。

但是,他们对于何时结束加息转而减息尚存疑虑,这是因为他们拿不准通胀是不是已经得到控制。

会议纪要的数据显示,在截至10月底止的12个月,个人消费支出(PCE)的物价指数上升3.0%,扣除能源价格和食品价格的核心PCE通胀为3.5%;两项通胀指标都已远低于年初时的水平。截至10月末止的六个月合计通胀和核心PCE通胀均为2.5%,低于六个月之前。11月份,12个月CPI变幅为3.1%,核心CPI上升4.0%,两项指标均低于其一年前水平。

从最新的经济数据,财华社留意到,扣除波动较大的能源和食品价格之后,美国的核心通胀率要高于未扣这些大波动要素之前,也就是说,当前通胀较高的是一些较为日常的商品和劳务价格,要挤走这些要素里的“通胀”水分,或许要难于调控能源和食品价格,因后者能通过供求关系来调节。

另一方面,他们也在观察美国的经济表现会不会因为之前的进取加息而受到打击。

会议纪要提到:在最近几个月,信用质量仍普遍稳健,但部分行业出现进一步恶化。非农业非住宅商业地产银行贷款的拖欠率在第三季度进一步上升,建筑和土地开发以及多户贷款的拖欠率也有所上升。在今年前三季度贷款违约率上升后,CMBS(商业抵押担保证券)贷款池的违约率在10月份小幅下降,但未来几个季度将有大量贷款到期,这表明违约率可能会再次飙升。9月份,小企业贷款拖欠率继续上升,高于疫情前的水平。信用卡拖欠率也进一步上升,而汽车贷款拖欠率在第三季度几乎没有变化。投资级和投机级公司债券的历史违约率净变化不大,杠杆贷款的拖欠违约率略有上升。

所以,他们对于未来的利率走向仍难作决定。

2024年及之后的展望

对于展望,与之前会议的论述变化不大。其仍然预计第4季的GDP增长将显著放缓,但2023年整体增长仍然稳健。之前收紧货币政策的滞后影响,预计将在今后几年更充分地表现出来,限制经济活动。预计未来两年实际GDP的增长速度将低于委员会成员对潜在增长的估算,直到2026年才与潜在增长保持一致。预计到2026年,失业率将大致持平。

委员会成员普遍下调了通胀预期,反映出包括11月份CPI和生产者价格指数(PPI)在内的最新数据低于预期,以及他们认为通胀持续时间不会像之前预测的那么长。以四个季度变化为基础衡量,预计今年整体个人消费支出价格通胀略低于3%,核心个人消费支出价格通胀略高于3%。随着产品和劳动力市场的供求关系更加协调,预计未来几年通货膨胀率将下降;到2026年,总体和核心个人消费支出价格通胀预计将接近2%。

对资本市场的影响

在12月份的点阵图来看,美联储似乎倾向于在2024年减息三次,若按每次减息25个基点计算,减息幅度或达到75个基点,意味着联邦基金利率有望降至4.5%以下。

然而,委员会成员暧昧不清的语境下,前景变得更加不明朗,虽然他们一直认定本次加息周期已接近或到达尾声,却表示实际的政策利率路径将“取决于经济如何演变”,并倾向于“如果通胀不愿意配合,会延长利率在高位水平的时间”,也就是说可能推迟降息。

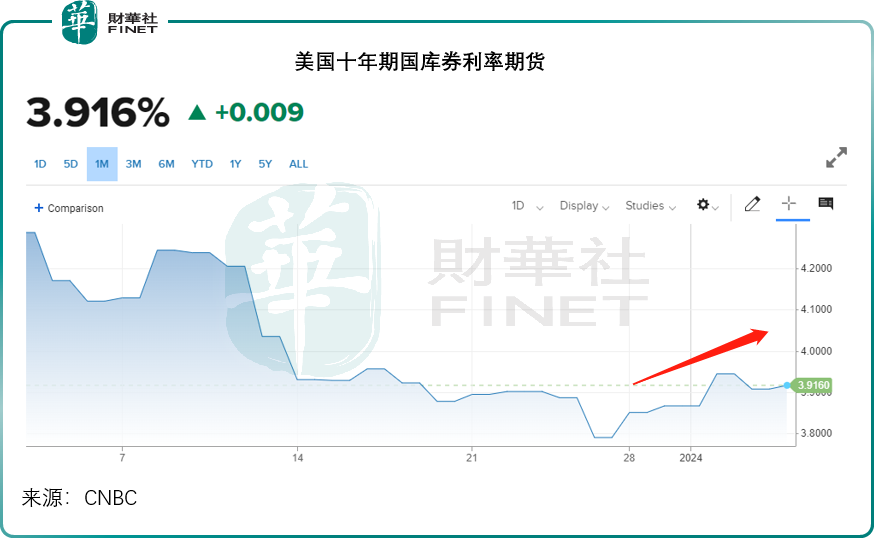

需要注意的是,此前资本市场对利率的预期似乎过于“进取”,认为美联储在2024年会大幅降息,因此在会议纪要发出后,美国十年期国库券利率期货从上周的低位大幅反弹。

另一方面,美股波动也扩大,三大指数结束上周的涨势转头向下,现在股市对于美联储的期望不是停止加息,而是尽快降息,所以在FOMC的降息态度晦暗不明时感到失望。

不过财华社认为,除了美联储对于加息的看法影响着股市表现外,上市企业自身基本面对其股价的影响也在加大,加息对其未来业绩的负面影响、政经风险对其细分市场的影响、甚至是企业的业务表现,在现阶段比加息更能撼动股价,苹果(AAPL.US)屡遭机构下调展望,礼来(LLY.US)携减肥药之势,继续造好,这两家行业巨头的分化表现正说明了以上论据。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)