沉寂了一段时间,能源价格再度抬头,然而,纵然经历反弹,原油价格相较2022年时的三位数高位仍有很大距离。那么在2024年,决定油价走势的因素有哪些?

短期供求缺口带来的反弹

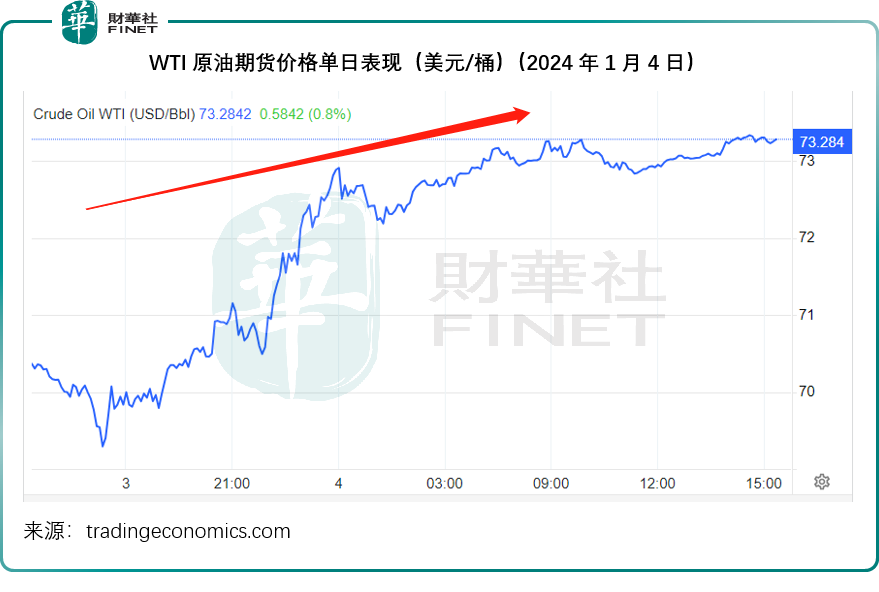

2024年1月4日,WTI原油期货价格继续攀升至73.284美元/桶,较前一天的单日低位69.29美元上涨5.76%,见下图。

导致油价攀升的直接原因,表面上看来是利比亚停产和中东地缘风险引发的供应短缺,外加红海事件引发的运费大涨,均推高了油价。此外,石油输出国组织及其盟友(OPEC+)重申保持油价稳定的声明,也有利于支持原油价格。

见下图,当前OPEC的油价尚未达到预期水平,因此OPEC+的减产步伐将会继续进行。考虑到部分主要成员国可能因外部因素无法实现减产后的目标产量,全球原油供应可能会出现暂时性的短缺。

不过,财华社认为油价突然大幅上涨,还有一个很重要的原因——美国原油库存出乎意料下降。美国石油协会(API)的最近数据显示,截至2023年12月29日止的美国单周原油库存减少741.8万桶,降幅远高于市场普遍预期的300万桶。

财华社经过深入分析,认为油价突然大幅上涨的另一个重要因素是美国原油库存的意外下降。根据美国石油协会(API)最新公布的数据,截至2023年12月29日的一周内,美国单周原油库存减少了741.8万桶,降幅远超过市场普遍预期的300万桶。

另一方面,美国能源部周二透露,其战略原油储备(SPR)增加110万桶,而财华社留意到,上周的原油战略储备已经增加了79.3万桶,自其最新增加战略石油储备计划以来,美国的战略原油储备已增超700万桶。

另外,美国在战略储备的过程中,虽然增加了需求,但其单周产量似乎无法满足单周需求的增长。这可能是导致其短期单周库存减少的重要因素之一。

从宏观的视角分析,国际政治经济形势是导致原油供应暂时性短缺的根本原因,这可能已在美国这个能源消费大国的库存数据中得到体现。

归根结底,地缘政治经济事件对短期油价波动起到了决定性作用。考虑到OPEC+的立场及其当前的生产状况,该组织减产以维持油价的策略仍然未变。至少在短期内,OPEC+作为全球主要的石油供应组织,将继续控制其供应量。因此,短期内最大的变数在于其他产油区的供应情况。

若原油供应出现更多意外紧缩,将导致短期内原油价格激增。这一短期能源价格的上涨,可能会引发欧美地区的通胀率突然反弹,从而使得市场原本预期的利率周期见顶计划落空。这才是当前资本市场所面临的最大风险。

油价中期走势的决定因素

财华社认为,决定油价长期走势的关键因素在于需求侧。

目前,原油的供应方态度和供应量大致能判定,OPEC+将根据需求量来调整生产,而美国产油商则根据利润来安排生产计划。这意味着,只要油价保持在有利可图的区间内,美国的原油供应量应能满足市场需求。同时,OPEC+也可能通过减产来确保油价稳定在其期望的水平上。

总体来看,供应方对于市场需求变化的响应以及各国的生产策略将继续影响油价的走势。

从美国经济发展层面分析,美联储持续加息的影响尚未全面反映在其整体经济数据中。然而,可以预见的是,随着欧美维持高利率的时间延长,其经济所受的影响将逐渐加大。预计未来一两年内,这些影响将逐渐显现,表现为投资行为将更为谨慎,整体经济需求可能下滑,从而可能导致能源消费的减少。

需要注意的是,中国作为第二大能源消耗国,货币政策周期与欧美截然不同,可能带来不一样的需求推动。

尽管中国在新能源汽车市场上的消费规模已居全球首位,但国内对石化能源的需求仍然保持高位。这主要是由于国内传统能源汽车保有量较大,且在疫情后,人们的出行需求大幅增加,进一步推高了燃料油的需求。

据中国民航局发布的数据,2023年前11个月,国内民航运输总周转量同比增长了95.5%,达到了1080亿吨公里。这一增长态势表明,在国内交通运输领域,尤其是民航领域,对燃料油的需求仍在持续增长。

OPEC预计,2024年全球石油需求量将增长220万桶/日,非OPEC液态石化能源供应量增幅预计为140万桶/日,而OPEC的2024年平均供应量货位550万桶/日。

如果这一供求关系因为需求侧出乎意料增加而出现倾斜,例如中国经济增长高于市场预期,那么有可能会为原油价格带来支持。

综上,决定油价中期走势的关键因素将是全球经济的真实运行状况。然而,目前影响全球经济的不确定性主要来自部分地区的潜在风险、大国间的贸易关系、欧美国家加息周期的结束时间以及主要经济体的内部经济表现等多个方面。

总结

主流观点认为,欧美加息周期很可能在今年上半年结束,但是之前加息的影响将继续影响这些经济体的需求。所以在短期来看,全球需求仍偏弱。除非局部地区的风险立即中断原油供应,可能会引发油价的短期剧烈波动,但长期上涨的可能性并不大。

中期而言,影响油价稳定的关键因素可能来自于主要经济体的需求。如果以中国为代表的重要经济体实际需求超过预期,那么油价可能会得到有力的支撑。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)