最近,港股市值最高的运动品牌安踏(02020.HK)宣布,其合营公司AS Holding的非全资附属公司Amer Sports计划在纽交所上市,股号或为“AS”。

2018年时,安踏轰轰烈烈地宣布,与方源资本(FountainVest)、Lululemon(LULU.US)创始人Dennis J Wilson旗下基金Anamered Investments以及腾讯(00700.HK)组成的国际投资财团,以每股40欧元,或合共46亿欧元,收购Amer Sports,目的是转换后者的业务模式,投资其品牌,扩张地域市场和开发多渠道营销。

在这个国际投资财团中,安踏占据主导地位,根据安踏2023年上半年业绩,其或占Amer Sports的52.70%权益,而财华社也留意到,安踏的执行董事郑捷为Amer Sports的CEO,而安踏的主席丁世忠则为该集团的董事会成员。

被安踏收购后,Amer Sports有何变化?

Amer Sports于1950年在芬兰赫尔辛基创立,1977年在纳斯达克赫尔辛基交易所上市。2019年,被安踏领导的国际财团收购并退市,收购价或为46亿欧元。

到现在,Amer Sports包括始祖鸟、法国户外品牌萨洛蒙(Salomon)、网球等运动装备品牌威尔胜(Wilson)、北欧徒步品牌壁克峰(Peak Performance)、滑雪品牌阿托米克(Atomic)和Armada、垒球品牌Atec等众多高端品牌。

始祖鸟:登山服品牌,以昂贵闻名。财华社留意到,目前大中华区占了始祖鸟大部分收入,2023年前九个月,始祖鸟来自大中华区市场的收入达到4.526亿美元,同比增长61.76%,占始祖鸟总收入的48.09%,收入规模是欧洲、中东和非洲(EMEA)的四倍以上,是美洲区的1.5倍,是大中华区以外亚太区的5.4倍。

萨洛蒙(Salomon):于1947年在法国阿尔卑斯创建,主要提供高端创新鞋类、服装、冬季运动装备和配饰。萨洛蒙以滑雪起家,但到现在,萨洛蒙是全球越野跑鞋和高端登山鞋履领先品牌,2022年有超过六成的收入来自鞋履,在冬季运动装备(滑雪、滑雪板、雪靴、单板穿戴固定器、滑雪镜、头盔等)方面拥有领先的市场地位。

威尔胜(Wilson):于1914年在芝加哥创立,是高性能运动装备、服饰、鞋履和配饰的制造商,其品牌组合有威尔胜,以及棒球和垒球品牌Louisville Slugger(LS)、DeMarini、EvoShield和ATEC。

在安踏入主后,Amer Sports进行了多项战略转向,包括:

1)提升品牌地位,包括升级产品、增强营销和加深与消费者的联系。

2019年,重组和简化企业结构后,其三个核心分部建立起品牌导向业务模式,即各个品牌负责好自己品牌的业务,贯穿整条价值链。每个业务分部——科技服饰(始祖鸟和壁克峰(Peak Performance)、户外表现(萨洛蒙、阿托米克、Armada等),球类和球拍(威尔胜、Atec等),都专注于特定的领域,并分别由三大核心品牌始祖鸟、萨洛蒙和威尔胜领军。各个品牌在产品创新、设计和开发、营销和采购以及渠道与地区市场战略方面都有独立自主性。

财华社留意到,在2018年安踏收购前,Amer Sports的销售网络仅覆盖34个国家,其销售及营销开支占总收入的比重为27.09%;而到2023年9月,Amer Sports的销售网络已覆盖全球100多个国家,截至2023年9月末止的12个月,销售及营销开支占其总收入的比重扩大到30.81%。

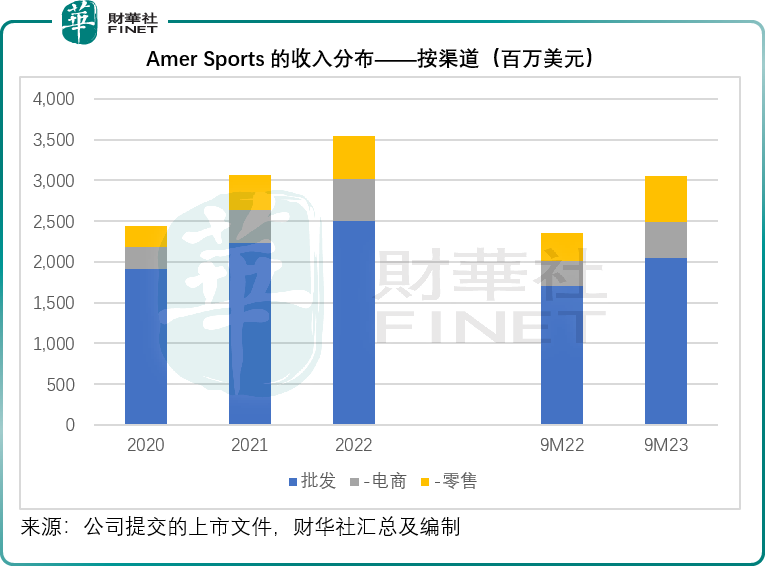

2)面向市场的战略转型:2019年后,Amer Sports增加了三大核心品牌直面消费者的业务比重(即直营零售),到2023年9月30日,始祖鸟有138家零售店、萨洛蒙有114家零售店,威尔胜有9家零售店。直接面向消费者的收入比重由2020年的21.7%提高至2022年的29.5%,到2023年前三季则增至32.8%。

见下图,直接面向消费者的电商和零售收入贡献大幅提高。

3)增加在大中华市场的渗透率。

2023年9月30日,始祖鸟在大中华区有63家零售店,萨洛蒙有30个零售店,合共有67个分销店(包括自营零售店和合伙店),远高于2019年时的13家。威尔胜方面,最近该集团成为NBA独家供应商及篮球特许供应商。此外大中华区推行冬季运动,也推动了萨洛蒙和Atomic等冬季装备的销售。

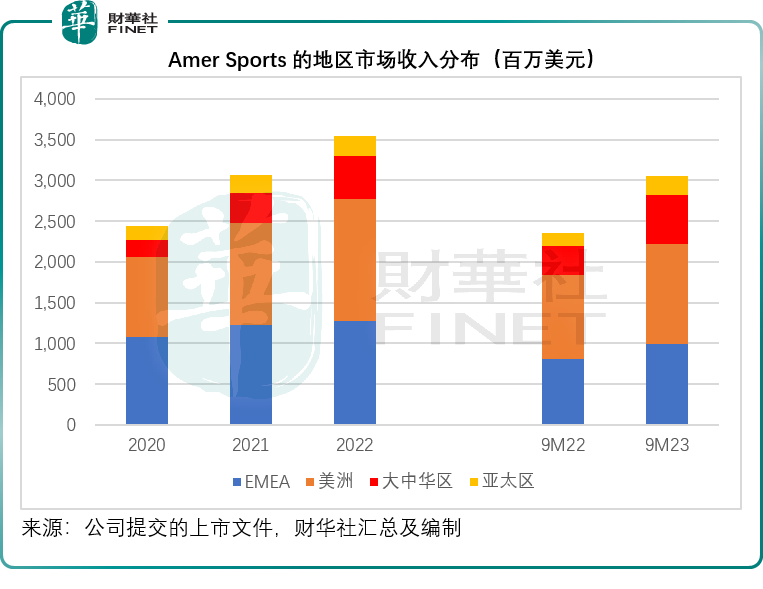

该集团在大中华区的收入比重由2020年的8.3%,提高至2022年的14.8%,或5.238亿美元,到2023年前三季则达到19.4%。而财华社留意到,安踏收购之前的2018年,包括大中华区在内的整个亚太区为Amer Sports贡献的收入仅3.918亿欧元,相当于其总收入26.782亿欧元的14.63%。

见下图,大中华区的收入贡献显著提高。

4)重新定位品牌组合,在安踏等入主后,Amer Sports分别于2019年出售法国百年自行车品牌Mavic,2021年出售美国健身器械品牌必确(Precor)以及于2022年出售运动腕表品牌颂拓(Suunto),而将资源聚焦暂其当前的核心品牌。

到现在,Amer Sports的三大业务分部表现如下:

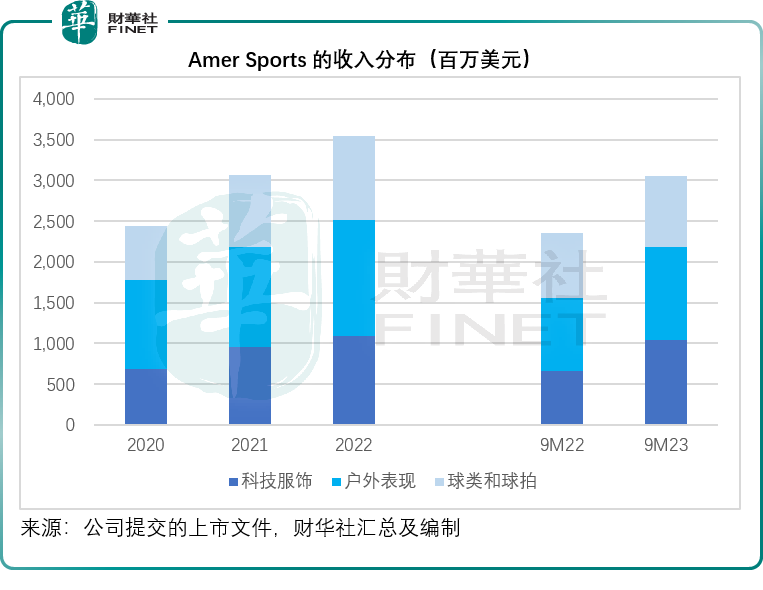

从收入来看,萨洛蒙为首的户外业务分部贡献的收入最高,但是利润率或不及定价较高的功能性服饰分部。

见下图,从收入来看,户外业务占主导。

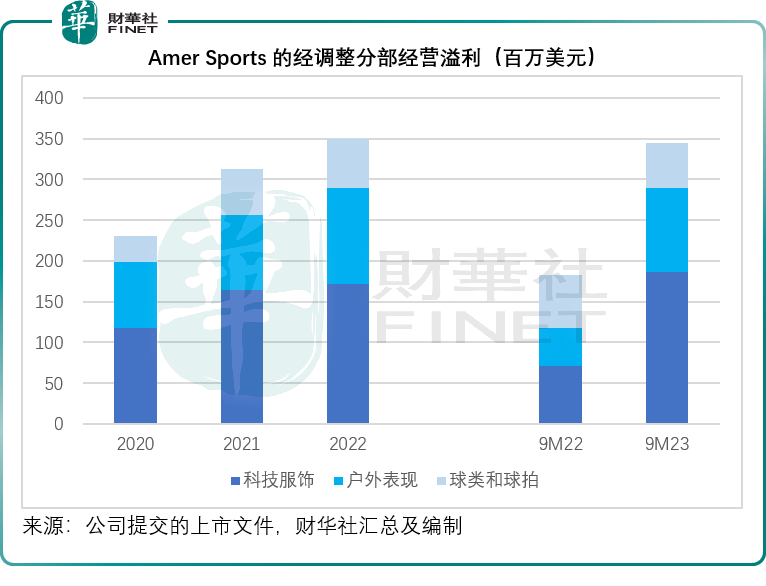

而从盈利能力来看,以始祖鸟为首的功能服饰分部,经调整经营利润率更佳。财华社估算,于截至2023年9月末止的12个月,科技服饰、户外表现以及球类和球拍分部的经调整经营利润率或分别为19.34%、10.49%和4.69%,也因此,这三个业务分部中,科技服饰贡献的经营利润最高,其中大中华区消费者的贡献功不可没,以2023年前三季业绩为例,科技服饰分部的10.43亿美元收入贡献中,始祖鸟的收入达到9.41亿美元,其中大中华区占了48.09%,是最大的市场。

Amer Sports离不开安踏

在安踏率领财团入主后,Amer Sports这家老牌运动贵族品牌运营商的营销实力得到了加强,尤其在中产消费力强劲的大中华区市场,单从以上提到的变化已经可以看出Amer Sports离不开安踏。

此外,Amer Sports的高负债状况在被安踏等收购后依然没变,所不同的是多了四十多亿的关联方贷款,而这次Amer Sports公开上市,就是计划将筹得的资金用于还债。

在安踏财团收购之前的2018年末,Amer Sports的总资产为29.03亿欧元,总负债高达19.83亿欧元,其中附息债务达到10.06亿欧元,资产净值为9.20亿欧元,杠杆率或为3.16倍。

而在2023年9月30日,Amer Sports的总资产为81.47亿美元,总负债达到81.38亿美元,资产净值仅为8.8百万美元,其中持有现金及现金等价物2.84亿美元,短期贷款合计3.82亿美元,长期贷款合计57.98亿美元,其中关联方贷款高达40.13亿美元。Amer Sports表示,计划将上市筹得的资金用于偿还现有股东贷款——即上述的关联方贷款。

相对而言,Amer Sports占安踏的投资比重不算高。2023年上半年,安踏于Amer Sports投资的账面值约为92.1亿元人民币,占安踏集团资产总值的11.0%。更为重要的是,Amer Sports在安踏收购之后持续亏损,一直未实现扭亏为盈,财华社发现,最主要的原因是高负债令其财务支出持续高企。

在安踏收购后,Amer Sports的毛利率虽见改善——由2018年的45.59%提高至2022年的49.70%,以及2023年前三季的52.17%,但是销售及营销开支占比也在持续攀升,由2018年的27.09%扩大至2022年的31.21%,再到2023年前三季的31.34%。与此同时,财务成本持续高企,2023年前三季占总收入的比重高达9.71%,这拖累了Amer Sports的盈利表现。

另外,Amer Sports作为一个多品牌运营公司,在安踏收购之前已持续收购品牌,也因此累积了大量的商誉,2018年末,Amer Sports的商誉为4.39亿欧元,占总资产的15.12%,到2023年9月末,Amer Sports的商誉为22.38亿美元,占总资产的27.46%。这些品牌运营不佳会招致商誉减值,而正如前文所述,Amer Sports需要依仗安踏在大中华区市场的营销能力。

对比之下,安踏的业绩表现要比Amer Sports好得多。2023年上半年,安踏主品牌“安踏”的毛利率达到55.8%,FILA的毛利率为69.2%,其他品牌的毛利率为73.4%,而Amer Sports同期的毛利率只有53.02%。2023年上半年,安踏不包括分占合营公司(主要为Amer Sports)的股东应占利润率为17.8%,而包括合营公司的股东应占利润率只有16%。可见如果没有Amer Sports的拖累,安踏的盈利能力或更高。

总结

赶在2021年牛市时上市的瑞士高端跑鞋昂跑(ONON.US),以24.00美元的IPO价起跑,上市后不久飙涨至44美元高位,现在已回落至27.53美元,市值87.58亿美元,市销率约为4.36倍(按截至2023年9月末止12个月收入17.118亿瑞士法郎计算)。

聚焦于中产的功能性服饰品牌Lululemon,当前的市值为612.92亿美元,市销率或为6.67倍(按截至2023年10月末止12个月收入91.86亿美元计算)。

Amer Sports截至2023年9月末止12个月的收入为42.52亿美元,其市值能不能达到昂跑甚至Lululemon的市销率水平呢?值得留意的是,Amer Sports尚处于亏损,而昂跑和Lululemon均实现盈利,两家公司的毛利率均达到58%-59%水平,而Amer Sports大约50%的毛利率与这些上市公司尚有较大差距,前景或不太乐观。

总括而言,Amer Sports这次上市,主要目的或是为大股东偿还债务,更何况Amer Sports在经过业务重组后,收入规模虽有改善,但盈利能力并未见好转,这在资本市场或难以获得好感。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)