这两年,受美联储持续加息以及地缘政治冲突等因素冲击,全球外汇市场震荡不止。

在此背景下,不少国家或地区货币兑美元汇率出现较大幅度下滑。其中,阿根廷比索汇率波动最为明显,近两年来兑美元贬值接近90%。

近日,埃及镑将接棒阿根廷比索,成为全球货币贬值中最亮眼的“星”。

北京时间周三,埃及镑兑美元汇率暴跌37.64%,一度跌至1美元兑50.8埃及镑,创历史新低。

受此影响,埃及证交所EGX 30指数亦大幅收跌3.02%,报29743.11点。

暴力加息背后:通胀加剧、外汇短缺

埃及镑此次大幅贬值的导火索有两条:

一是埃及央行宣布放开汇率管制,将允许由市场力量决定外汇汇率,即允许埃及镑汇率自由浮动;

二是埃及央行同时还走上“暴力加息”道路,宣布将关键利率上调600个基点至27.25%。

实际上,埃及自2022年以来已多次加息,今年2月初加息至21.25%,超出市场预期的19.25%。

而此次埃及央行抛出的这两颗“雷”,不免引起资金的恐慌情绪。对于此次大幅加息,埃及央行意在缓解该国严重的外汇短缺问题,并从IMF获得数十亿美元的新贷款,但带来的负面影响也相当大。

在放开汇率管制及暴力加息的背后,埃及国内的状况不容乐观。

埃及国内经济并不好看,资料显示,埃及有60%的人口生活在贫困线以下或接近贫困线。内外交困下,在去年12月初,埃及政府将2023/24财年经济增长预测从4.2%下调至3.5%。

当前埃及面临两大问题,即国内通货膨胀加剧,以及外汇短缺。

埃及2023年的通货膨胀率在远超正常水平的高位波动,惠誉解决方案子公司BMI Research的一份报告显示,2023年埃及平均通胀率预计为34.1%,为多年以来最高水平。通胀不仅打击了埃及人的消费能力,也削弱了他们对未来的信心,对埃及经济造成打击。

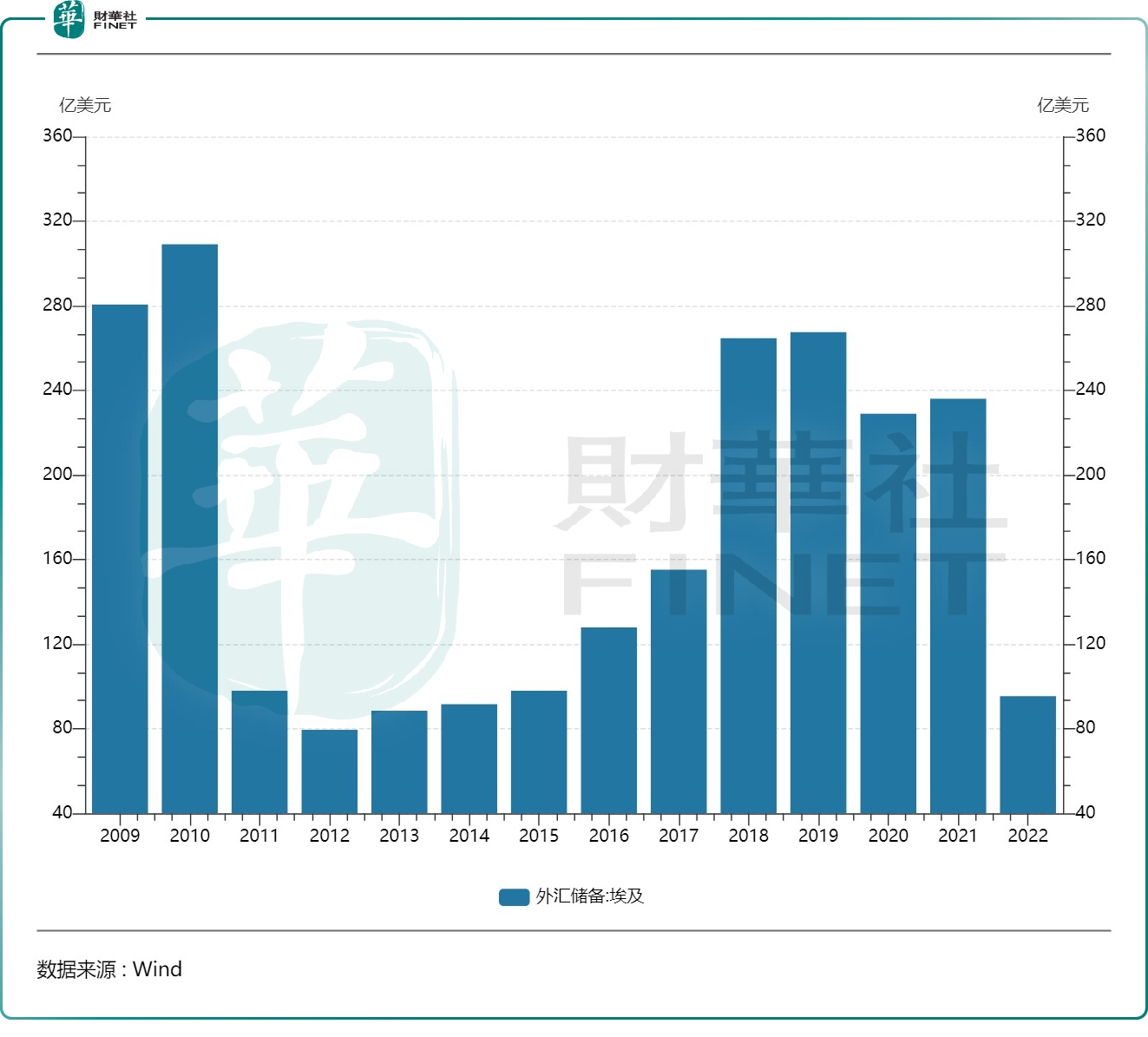

外汇方面,埃及外汇短缺现象十分严重。

2016年3月,受美元储备严重不足等因素影响,埃及央行宣布与美元“脱钩”,即实行更为自由的汇率制度。但随之而来的就是埃及镑不断贬值和金融危机,近两年美联储紧缩货币政策更是加剧了埃及外汇短缺程度。

据埃及中央银行的数据,2022/2023财年,埃及非石油进口由上一财年的738亿美元降为574亿美元,降幅22.2%。而根据IMF数据,2022年埃及外汇储备仅有95.45亿美元,较2021年骤降近60%。

基于外汇短缺状况严峻,埃及央行近日发表声明称:“外汇短缺最近拖累了国内经济,导致平行汇率市场的存在,制约了经济增长。”

日元也危险?

在埃及镑一夜巨幅贬值的同时,太平洋西岸的日本也“蠢蠢欲动”,盯上了加息这一措施。

近日有消息称,由于薪资状况乐观,包括财务省在内的一些政府官员支持日本央行近期加息。对于日本央行何时退出负利率的问题,日本最大的银行则预计此举将在两周内出台,并正在进行相应的调整。

而于周四下午,日本央行行长植田和男发表讲话,若能实现物价目标,将考虑调整宽松政策,实现价格目标的可能性正在逐渐上升。

三菱UFJ金融集团全球市场业务主管Hiroyuki Seki近日表示,“我认为日本央行有必要在3月份,而不是4月份结束负利率。”

Seki预计,日本央行在3月会议上进行自2007年以来的首次加息后,很可能还需要再加息一次——最迟在10月份将政策利率提高到0.25%,以确保未来政策的灵活性。

据此前外媒报道,根据走势波动的隔夜指数掉期市场体现的预期,日本央行3月18-19日会议加息的概率周四一度飙升至79%。

受这些消息影响,日元迎来异动。3月7日,日元强劲上升,兑美元突破148关口,触及一个月高点。

与此同时,日经225指数上午从高位下落,3月7日收跌1.23%。

日本央行若真的加息,将与其他主要央行的预期形成鲜明对比,其他主要央行预计今年将降息。

有观点认为,日本加息将对美元构成严重冲击。一旦日元加息,就可能从欧美市场抽走大量流动性资金,给美债市场带来严重的冲击,成为美债危机的导火索。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)