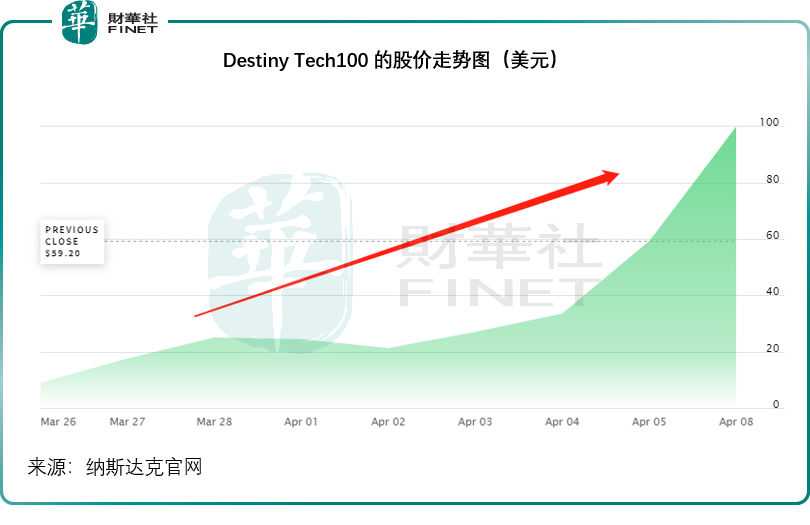

这几天,华尔街刷屏的是一家封闭式基金公司Destiny Tech100(DXYZ.US)。从2024年3月26日上市当日开盘的8.25美元,飙涨至2024年4月8日的99.79美元,不到十个交易日,涨幅就达到11倍,见下图,而在2024年4月9日的盘前交易时段,Destiny Tech100更进一步上涨17.00%。

财华社从其2023年年报留意到,在截至2023年12月31日的12个月,Destiny Tech100所持有的投资,回报率为-7.3%,相比之下,同期的纳斯达克综合指数回报率高达43.4%。而Destiny Tech100自创始以来的年化回报率为-23.24%,相较纳斯达克综合指数的同期回报率达到19.51%。

那为什么Destiny Tech100一上市即飙升?

财华社认为原因包括:1)股市投资者能够在二级市场投资到精选的未上市独角兽;2)其所持有的重磅股包括SpaceX,OpenAI等,它们的估值拥有很大的上涨空间,也有很大的上涨可能性;3)基金的封闭式设计,令流动性偏低,当市场忽然对其投资充满热情时,缺乏卖盘而推动了报价的迅速上涨。

Destiny Tech100是什么来头?

Destiny Tech100是最近成立的封闭式管理投资公司,财华社从创立人的履历猜测,该公司始建于2020年。

该公司的创始人及CEO为Sohail Prasad。在创立Destiny Tech100之前,Sohail是私募交易平台基础设施供应商Forge(FRGE.US)的创始人和CEO,Forge主要提供交易、托管和数据基础设施,以满足独角兽公司及其员工和投资者的需求。

在创立Forge之前,Sohai已经为超过150家初创公司提供顾问与投资,而且是多家独角兽公司的种子阶段投资者,包括拉美快递公司Rappi、云计算公司Rippling、电子邮件处理公司Superhuman等。

Destiny Tech100的投资目标

Destiny Tech100的目标是投资100家风投支持的最顶级私有科技公司,这也是它称自己为“Tech100”的原因。

其目标是最大化投资组合的总回报,其中美国科技领域的股权和股权关联证券投资将占到其总资产的八成以上,这里的股权关联证券指的是债券或可换股证券。该基金参与的投资主要为这些科技公司的非控制性权益,也会投资参与科技风投领域的私募股权基金、风险投资基金等,不过FOF的投资比重不会超过其资产净值的15%。

一般而言,风投机构在投资VC项目时,为了抵御风险和确保自身的回报,很多时会进行债权投资,同时为了能分享到风投项目的回报,这些债权一般都内嵌可转换成股份的权利,或是附带期权性质的条款,例如巴菲特投资西方石油(OXY.US)的优先股,进(若该公司增长表现理想)可转换成股权,退(若公司业绩表现差强人意)可确保优厚的利息收入,而不一定需要转换成股权承担责任风险,此外,还可获赠认购权,在公司股价上涨超过行权价时,他还能选择行权,既可选择即时套现赚取差价,又可选择“养大”后赚取更高回报。

风投的投资也是同样道理,这也是其赚取的回报要比二级市场高得多的原因,但同时其面对的风险也更高,这正是其更纠结于风险回报条款(例如对赌协议)与投资细节的原因。

其当前的投资对象是估值不低于7.5亿美元的风投支持未上市科技公司:

1)公司最近已取得其认可的美国机构投资者不低于5000万美元的融资;

2)优先股的清算优先权必须与估值密切相关;

3)公司的财务结构不能过于复杂,避开处于财务困境的公司;

4)公司的企业结构和管治必须透明,而且与标准企业结构相匹配;以及

5)在过去18个月,公司的管理团队没有频繁轮换。

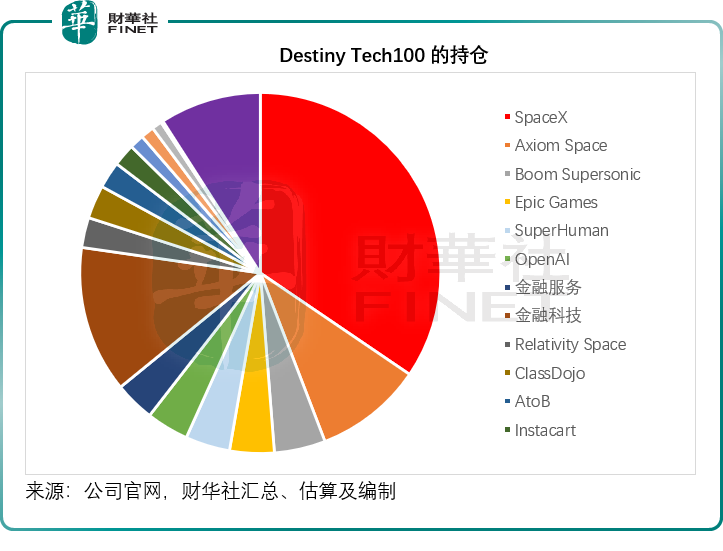

Destiny Tech100的持仓

当前(2024年4月),Destiny Tech100投资23家未上市公司,其中马斯克的航天旗舰SpaceX、卖点为3D打印火箭的Relativity Space以及超音速飞机研发商Boom Supersonic的投资总和占了其总资产的41.9%。据Destiny Tech100,其对这三家公司的投资期限或达到5-10年。其中,对SpaceX的投资比重高达34.6%,而在2023年,该公司增持于太空旅行公司Axiom Space的持仓,目前占了其投资组合的9.7%。

除了航空航天之外,Destiny Tech100也大力投资金融服务与金融科技,而财华社发现,这两个领域是其亏损的重灾区。

另外,财华社还发现,Destiny Tech100投资OpenAI是从2024年才开始。

Destiny Tech100的表现能否持续?

财华社留意到,除了航空航天之外,Destiny Tech100的其他投资表现并不理想,公允值较其买入成本明显收缩,重仓SpaceX及SpaceX的升值,以及Boom和Axiom Space等航空航天资产投资的增值,部分缓冲了其他投资的亏损,让整体亏损没那么难看。

但是需要注意的是,Destiny Tech100于2023年末的资产净值只有五千多万美元,这意味着就算其重仓SpaceX,所持有的股份整体估值也不算太高,2023年末仅1840.6万美元,相对于SpaceX高达1500亿美元的估值体量来说,可谓微不足道,SpaceX的进一步升值能带来怎样的效益仍存在很大变数。

此外,备受关注的OpenAI,Destiny Tech100是在2024年才开始进行投资,目前的持仓占比为3.8%。值得留意的是,OpenAI的估值早在2023年初已经开始爆发,到2024年涌现一大群追随者和竞争者,其估值的升值速度或将放缓,Destiny Tech100能否凭借OpenAI的微薄投资,力挽其他资产投资的狂亏,十分存疑。

根据该公司披露的2023年年报估算,其总的投资成本达到8,073万美元,但是在2023年末,投资对象的合计公允值只有5,263万美元,缩水34.81%。

风险投资是一门“一将功成万骨枯”的生意,通常会历经N个项目,才有可能遇到一个成功案例,但是这个成功案例是否足以抵消其之前的失败,却是靠运气,典型的例子如阿里巴巴(09988.HK)之于软银,腾讯(00700.HK)之于南非大股东Naspers。Destiny Tech100能不能踩中风口,培养出一些足以扭转其整体亏损的独角兽,这对于投资它的投资者来说,也是一个很大的未知数,因此财华社猜测,Destiny Tech100的指数式股价涨势未必能持续。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)