据彭博消息,数字营销独角兽公司Ibotta(IBTA.US)扩大了其IPO融资规模,通过老股出售的方式募集约5.77亿美元资金,发行价定于每股88美元,高于此前招股书披露的76-84美元区间。该股预计将于4月18日登陆纽交所交易。

根据招股书信息,Ibotta公司和部分现有股东计划出售656万股A类普通股(原为560万股),按照88美元计,募资规模将达到5.77亿美元,对应市值将达26.7亿美元。若包括股票期权和限制性股票单位,其完全摊薄后的价值将接近30亿美元。

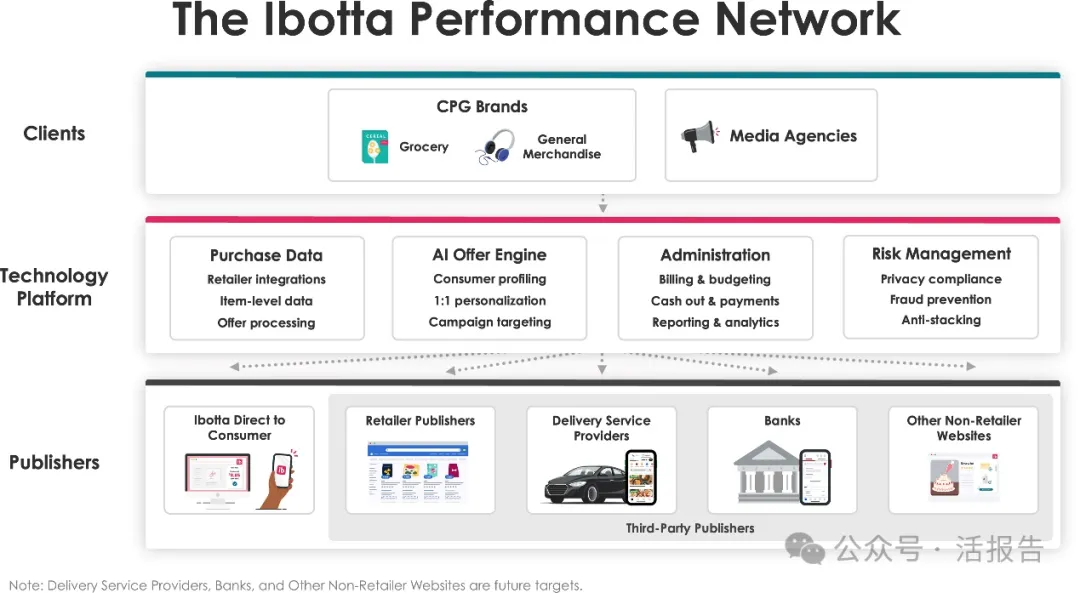

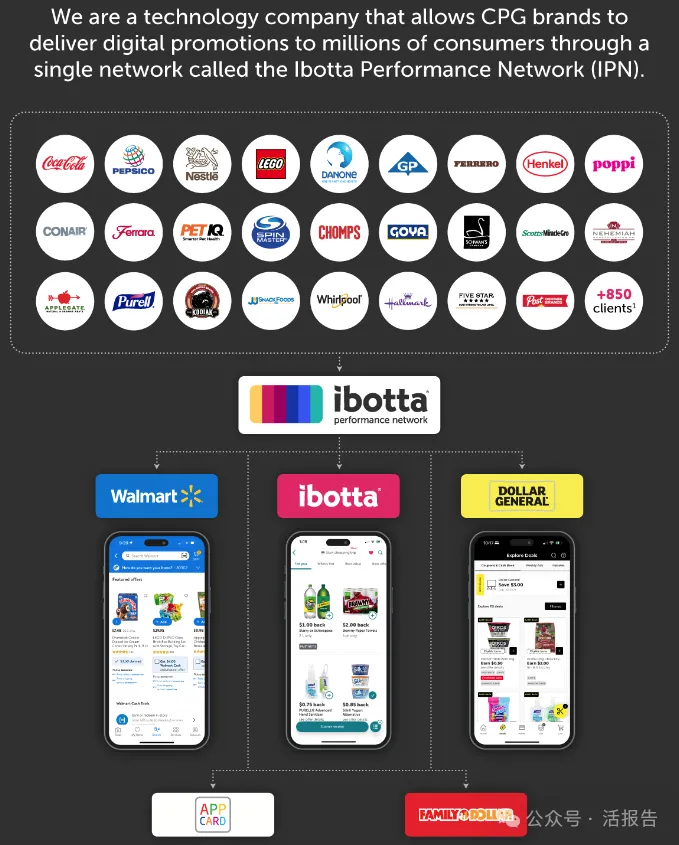

Ibotta的技术使CPG品牌通过一个名为Ibotta Performance Network(IPN)的单一便捷网络向超过2亿消费者提供数字促销,当客户的促销产生销售时公司才可获得报酬(类似于国内的电商返利平台)。

截至2023年底,公司直接与850多家不同的客户合作,代表超过2,400个不同的CPG品牌。公司提供的大部分产品都是非必需品类别,如杂货,但它也与玩具、服装和美容等类别的一般商品制造商合作。

公司通过与沃尔玛、通用磨坊、克罗格、埃克森美孚、美国达乐公司等主要零售商建立战略合作关系,建立了美国最大的数字商品级促销网络,其技术平台使用AI支持的报价引擎,旨在在正确的时间匹配并向正确的消费者分发正确的报价。

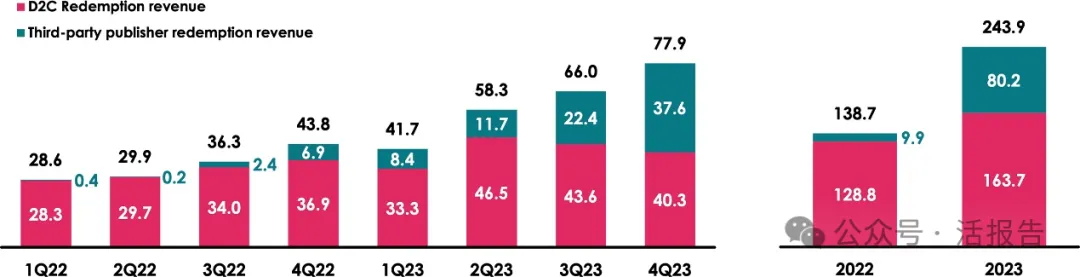

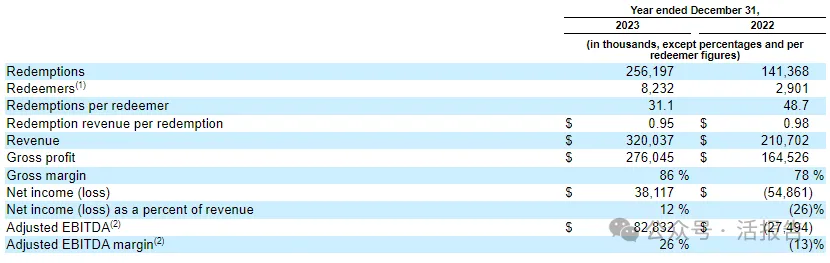

2022及2023年度,公司的优惠兑换收入分别为1.4亿及2.6亿美元,年度兑换人数分别为290.1万及823.2万人;营收分别为2.1亿及3.2亿美元,相应净利润分别为-5486.1万及3811.7万美元。

股东方面,Ibotta的投资者包括沃尔玛、Koch Disruptive Industries、纪源资本、Harbor Spring Capital和Haystack Partners等。在2019年Koch领投的D轮融资中,Ibotta的估值已达到10亿美元(独角兽门槛)。

据招股书,IPO前公司创始人兼首席执行官Bryan Leach持有全部B类股并拥有78.7%的投票权;Koch持有20.8%的A类普通股,Clark Jermoluk Founders Fund 1 LLC持有25%的A类普通股;沃尔玛持股约10.5%,并有权在上市后以70.12美元价格购买约350万股股票。

据彭博社汇编的数据,本次Ibotta上市将使今年美股的IPO募资总额达到约120亿美元,而2023年同期仅为39亿美元。此次反弹是在2021年创下历史新高后,发行量经历了近两年的平静期之后出现的。

据LiveReport大数据统计,截至4月17日,今年以来美股的45只IPO新股(不含SPAC)总共已募集了约96亿美元资金,美股IPO市场明显转暖。

继3月份的Reddit、Astera Labs之后,美股4月份又有UL Solutions、PACS两个较大项目成功上市,接下来几天热门IPO项目Rubrik也将要到来。

文章来源:活报告公众号

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)