前言:

在过去一年的千亿无菌包装市场竞争中,原本位居行业“老四”的新巨丰出人意料地完成了对“老二”纷美包装的强势收购,此举令市场深感震惊。然而,令人更为瞩目的是,醉翁之意不在酒的新巨丰(301296.SZ)的意图远不止于此,其拟通过私有化纷美包装(00468.HK)的方式,实现对后者的全面掌控。

5月9日,新巨丰通过景丰控股有限公司(纷美包装大股东)拟以每股2.65港元要约价向纷美包装股东收购全部已发行股份。每股2.65港元要约价较5月9日每股2.10港元收盘价,溢价约26.19%,但较每股净资产的2.28港元,溢价仅有16.23%。

从强势收购成为第一大股东到如今直接宣布发起全面要约纷美包装,新巨丰为何如此“钟情”纷美包装,不惜举巨额借贷强娶呢?

纷美包装强于新巨丰

新巨丰表示私有化的目的是加强业务协同,实现两家公司资源、技术和业务的全面整合。

新巨丰主要产品为辊型无菌包装,建立了“枕包”、“砖包”、“钻石包”、“金属包”的多元化产品体系,其中“枕包”为其主要产品。而纷美的包装产品除“枕包”外,“砖包”、“钻石包”、“金属包”的产品规格和类型比新巨丰更为丰富。而且新巨丰尚未涉及纷美从事的灌装机、配件、技术服务等包装及罐装解决方案业务。

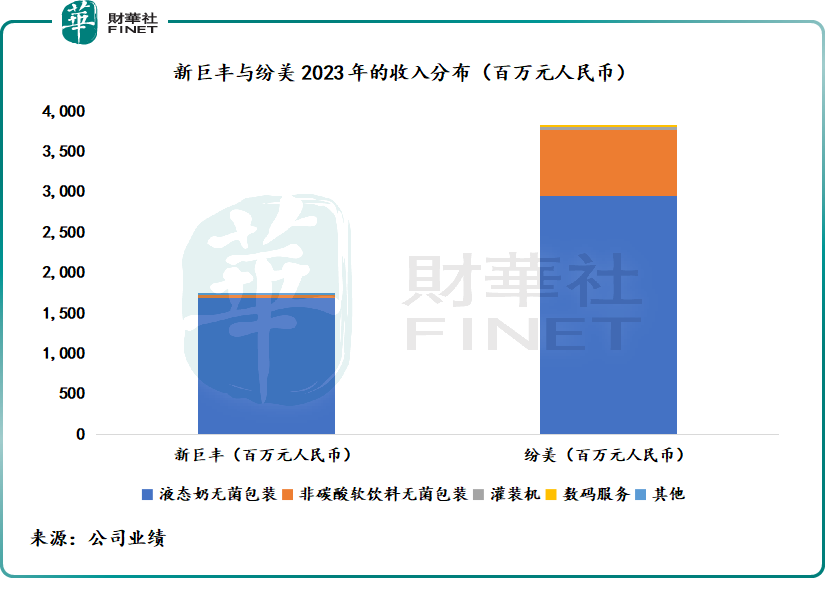

新巨丰看上纷美的多元业务,包括更占优势的非碳酸软饮料无菌包装、灌装机、数码服务等。

从上图可见,两家公司的主要收入来源都是液态奶无菌包装,而纷美包装的收入规模要大得多,就液态奶无菌包装收入而言,纷美包装的2023年收入(29.54亿元人民币)是新巨丰(16.92亿元人民币)的1.75倍。非碳酸软饮料无菌包装的收入也是纷美包装(8.13亿元人民币)占优,是新巨丰(约3925万元人民币)的20.72倍。

基于多元收入来源,纷美包装营收实力更加强大。2023年,纷美包装的总收入达到38.17亿元(单位人民币,下同),是新巨丰总收入17.37亿元的2.20倍。

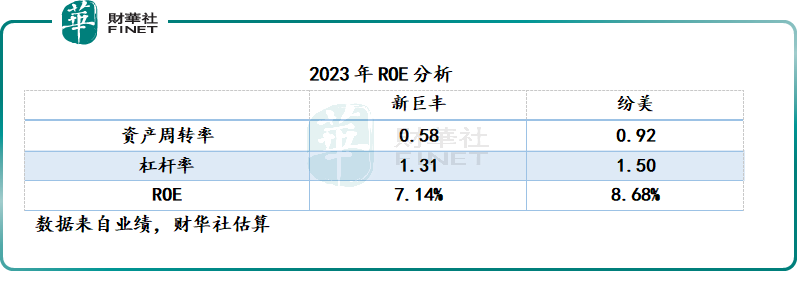

从资本市场较为关注的股本收益率(ROE)来看,纷美包装ROE高于新巨丰1.54个百分点,资产周转率更有效率以及杠杆率略高是主要原因。

此外,由于纷美在国外市场拥有一定的领先的市场地位,而新巨丰主要收入来自内地,缺乏海外优势。因此,在二级市场尚处于筑底阶段,通过收购方式,一点一点将纷美包装一口一口吃下,神不知鬼不觉间接拥有纷美包装海外优势,实现借船出海。

有投资者认为,吃下纷美包装这块肥肉,新巨丰还可以规避客户集中度较高的风险。

2023年,新巨丰前五大客户合共占了其总收入的88.76%,合计销售金额为15.42亿元人民币,其中最大客户为伊利,销售额为12.51亿元人民币,占了合计营业额的71.99%,第二名客户的贡献为2.02亿元人民币,占比为11.64%,第三名的贡献为4077.3万元人民币,占2.35%。

纷美包装2023年收入占比在10%以上的客户有一名,向这名客户供应乳制品包装,这名客户便是蒙牛。2023年这名最大客户的应占销售额为10.66亿元人民币,占其总收入的27.93%。

可见,纷美包装的客户分散度要比新巨丰大,新巨丰收购纷美将可获得其最大客户,触达中国两大乳制品品牌客户,而且能够获得更多其他客户,包括境外客户。

然而,据纷美包装方面透露,自新巨丰提出收购纷美包装并成为大股东的意向以来,公司的客户都对此表示了明显的抵触和担忧情绪。然而,随着新巨丰最终成功完成收购并成为纷美包装的大股东,纷美包装积极采取措施以稳定市场信心,其中一项重要举措便是引进蒙牛作为战略投资者,持有纷美包装5.01%的股份,以平衡公司股东结构,确保公司的稳定发展。

因此,新巨丰想要同时触及中国两大乳业巨头的梦想,或难以实现。

捉襟见肘的财务状况,私有化加剧偿债风险

“蛇吞象”收购方式背后往往伴随着巨大偿债风险。这主要是因为收购方通常需要借助大量的外部融资来完成交易,如发行债券、银行贷款等。这样的融资方式会显著增加收购方的债务负担,使其在未来面临更大的偿债压力。

目前,新巨丰正面临这样的风险。

2024年3月31日,新巨丰持有货币资金8.65亿元,应收账款为3.31亿元,存货2.57亿元,流动比率为2.16倍,流动性尚算充裕。

一年内应偿付的附息债务为3.14亿元,应付票据和应付账款分别为2.85亿元和1.57亿元,长期附息贷款约为2600万元。

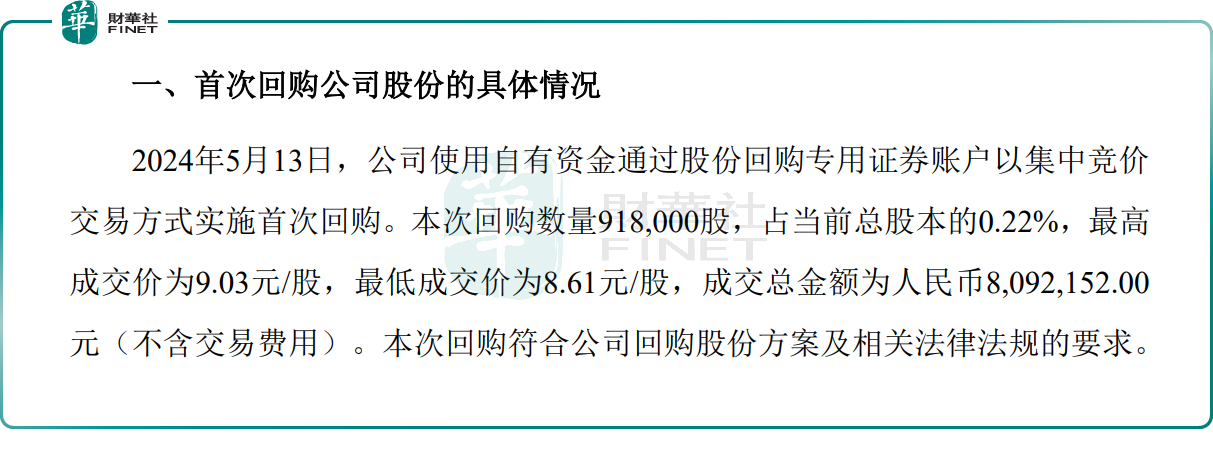

新巨丰已于2024年4月1日审议通过了回购公司股份方案,计划以不超过12元人民币/股进行回购,用于回购的资金总额为不低于2500万元人民币,不超过5000万元人民币。2024年5月13日,该公司采用自有资金通过股份回购专用证券账户以集中竞价交易方式首次回购,回购数量91.8万股,占当前总股本的0.22%,最高成交价为9.03元,最低成交价为8.61元,成交总金额为809.22万元人民币。

新巨丰的2023年分红计划是股东每10股派发现金红利0.53元人民币,共分配现金股利2226万元。

按此计算,新巨丰在3月31日之后尚需以2500万元以上的金额回购股份和以2226万元的资金派发股息,合共或需4726万元。扣减掉这些资金以及偿还短期债务之后,(不考虑其他进项和出项)新巨丰或还有货币资金5亿元。

纷美包装于2023年末持有非限制现金8.67亿元。纷美包装建议就2023财年业绩派付特别股息5630万港元(约合5100万元人民币),另外计划派付末期股息8440万港元(约合7650万元人民币),将在7月份支付。扣除拟分派的特别股息和末期股息,不考虑期间增减的现金额以及其重组计划可能需要耗费的开支,则其现金规模或约为7.40亿元人民币。

根据新巨丰公告显示,私有化纷美包装的总价格为27.29亿港元,约合25.31亿元人民币(按汇率1.0781计算),扣减新巨丰的可用现金5亿元以及纷美包装的可用现金7.40亿元,或还余约12.92亿元的资金缺口,相当于新巨丰2023年EBITDA 2.75亿元人民币的4.69倍,相当于新巨丰截至2024年3月末止12个月息税前利润(营业利润减去财务费用)2.28亿元人民币的5.67倍。

鉴于新巨丰自身的现金储备及战略整合手段无法全面覆盖要约收购所需支付的现金,公司不得不采取更为冒险的方式,即通过举借巨额债务来完成对纷美包装的私有化。

新巨丰提到在收购预案签署日,其已与银行签署贷款协议,拟用于支付本次交易对价和相关交易费用,这或意味着为了完成收购,其债务将大幅上升,同时偿债能力可能大不如前。

具体而言,若两家公司合并能够带来协同效益,消除竞争,同时确保各自现有的客户结构、业务范畴、定价策略与合作条款维持稳定,这无疑是一项有益的举措。

然而,实际情况可能并非如此乐观。合并后,纷美包装的国际业务将实现独立运营,同时来自原有的最大客户及主要股东之一蒙牛减少订单,进而引发收入大幅减少和实际经营现金流的显著降低,最终导致偿债能力受到极大的影响。

尾语

纷美包装展现出了多元化的业务组合、具备市场竞争力的产品系列、广泛的市场覆盖以及分散的客户结构。相较之下,新巨丰的业务重心主要集中在国内市场,同时其产品线相对较为单一,客户集中度较高,尤其是伊利和新希望两大客户占比超过80%,显示出较为明显的客户依赖。

鉴于此,新巨丰对纷美包装抱有浓厚的兴趣和强烈的收购意愿,视其为夯实自身业务组合的理想标的,才有现如今蛇吞象的积极运作。

然而,新巨丰在试图全面要约收购纷美包装的过程中,面临着诸多严峻的挑战。

首先,在纷美包装原有董事会及客户极力反对之下,私有化胜算并不高;

其次,鉴于当前新巨丰的财务实力尚不足以完全承担纷美包装的整体业务,若通过巨额借贷来实现合并,将势必加重合并后企业的债务负担,此举并非是一种理想且周全的资本运作方式,而且可能会对企业的商业声誉产生不利影响。

再次,新巨丰对纷美包装的出价缺乏足够的吸引力,显然未能准确反映纷美包装的内在价值。因此,这一交易对于纷美包装的现有股东而言,并不具备足够的合理性及经济性。

最后,鉴于双方管理层目前存在明显的分歧,新巨丰单方面推进私有化进程,极有可能会再次引发激烈的争议,并可能吸引相关监管机构的关注与审查。此举或将导致双方均遭受损失,同时中小股东亦将不可避免地受到影响。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)