Webtoon于2024年5月31日向美国SEC披露招股书,拟在纳斯达克上市,股票代码为WBTN,主承销商为高盛、摩根士丹利、摩根大通等。公司是全球最大的网络漫画平台,计划以18至21美元价格发行1500万普通股,募资约3亿美元。

公司简介

Webtoon是一家起源于韩国的数字漫画平台和内容制作公司,由NAVER拆分而来,是全球领先的在线卡通平台。Webtoon的社区将2400万创作者与全球150多个国家/地区的约1.7亿月活跃用户联系起来。

公司于2005年由时任韩国最大互联网公司NAVER的搜索工程师JunKoo Kim创立,并迅速发展成为网络漫画行业的全球领导者,公司于2017年开始作为NAVER内部的独立部门运营。

公司的收入来自三个部分:付费内容,广告,和IP改编,2023年公司80.2%的收入来自付费内容,11.3%来自广告,8.4%来自IP改编。

Webtoon平台的内容主要包括网络漫画、网络小说等。在Webtoon平台上,用户可以通过付费购买通行证或者看广告的形式解锁更多内容。

截至2023年底,创作者已在其平台上发布了超过45万个网络漫画故事和超过 5400 万个网络小说故事。按月活跃用户计,Webtoon在包括韩国、日本、美国以及东南亚和欧洲等全球主要地区的网络漫画市场中排名第一,在韩国和美国的网络小说市场中排名第一。

此外,公司于2023年6月份从NAVER手中收购了全球最大的英文网络小说内容分发平台Wattpad。截至2024年3月,Wattpad的月活已经达到了8900万。

同时,Webtoon也会投资表现出色的原创小说等内容,并与第三方公司合作改编为电影、电视剧、动画或游戏等,最大限度地挖掘内容的货币化潜力,增加创作者的收入。

截至2024年3月份,公司的全球月活跃用户已稳定达到约1.7亿,其中,韩国、日本以及全球其他地区的月活用户分别达2470万、2110万和1.232亿,占比15%、12%和73%。

财务业绩

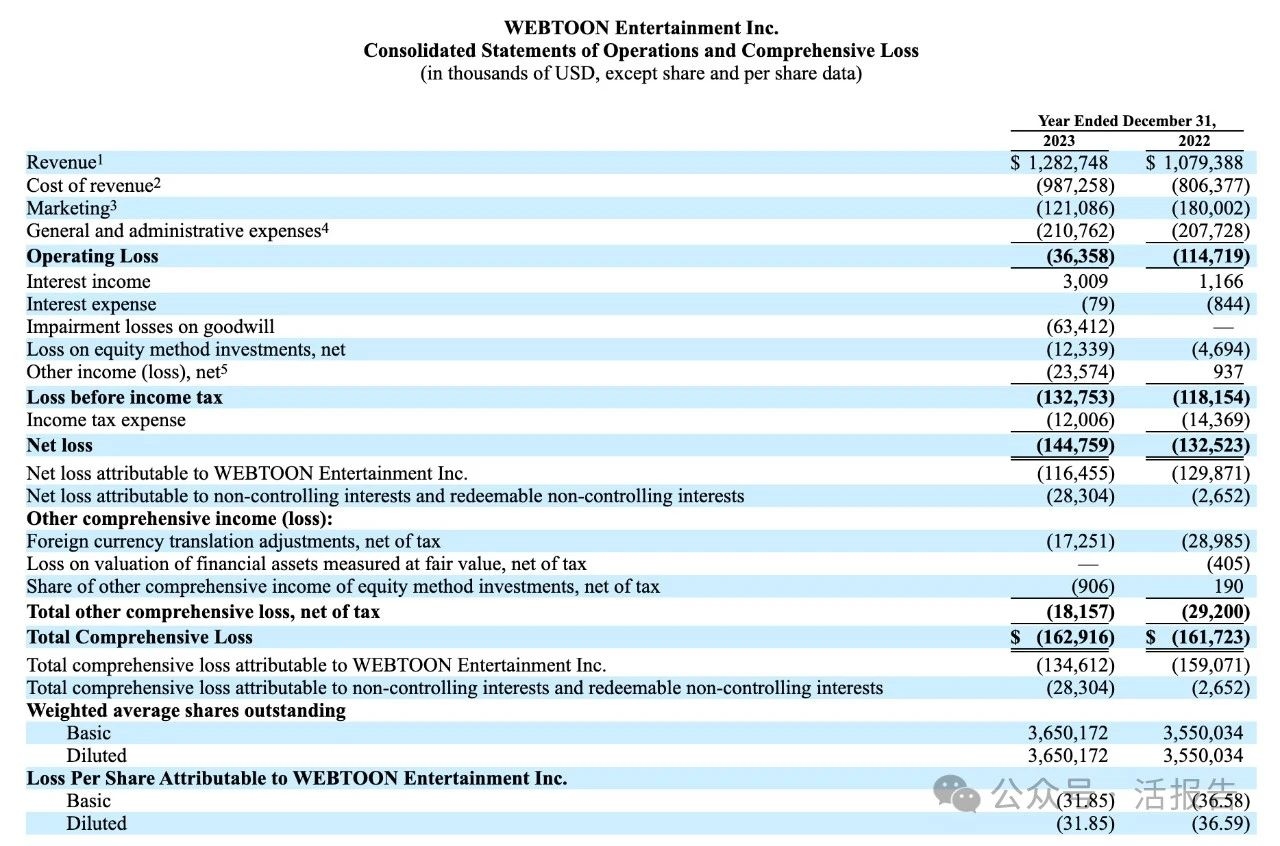

公司2022、2023年的收入分别为10.79亿、12.83亿美元,相应净亏损分别为1.33亿、1.45亿美元。

行业概况

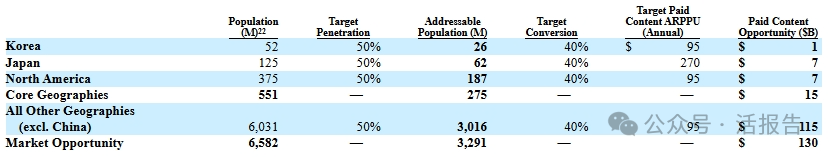

公司预计,付费内容业务的市场机会约为1,300亿美元,广告业务约为6,800亿美元,IP改编业务约为9,000亿美元。据公司分析,其在核心地区的付费内容市场机会为150亿美元,其中韩国10亿美元、日本70亿美元、北美70亿美元。

截至2023年12月31日,Webtoon在所有主要地区的网络漫画市场都处于领先地位,在韩国、美国、日本、东南亚及欧洲的多个地区月活跃用户数排名均是第一。

竞争对手

宏观来看,Webcoon认为竞争对手包括社交媒体平台,比如 Instagram、Pintrest、Snap、Facebook、YouTube、TikTok(抖音)和Twitch。

同时还包括游戏公司,例如 Electronics Art、Valve、Unity和动视暴雪 (微软附属),以及视讯和流媒体平台,例如迪士尼、康卡斯特,ViacimCBS以及奈飞。

同样赛道中,Webtoon的直接竞争对手有来自韩国的Kakao Webtoon、日本的Piccoma和美国的Tapas以及Manta。

管理团队

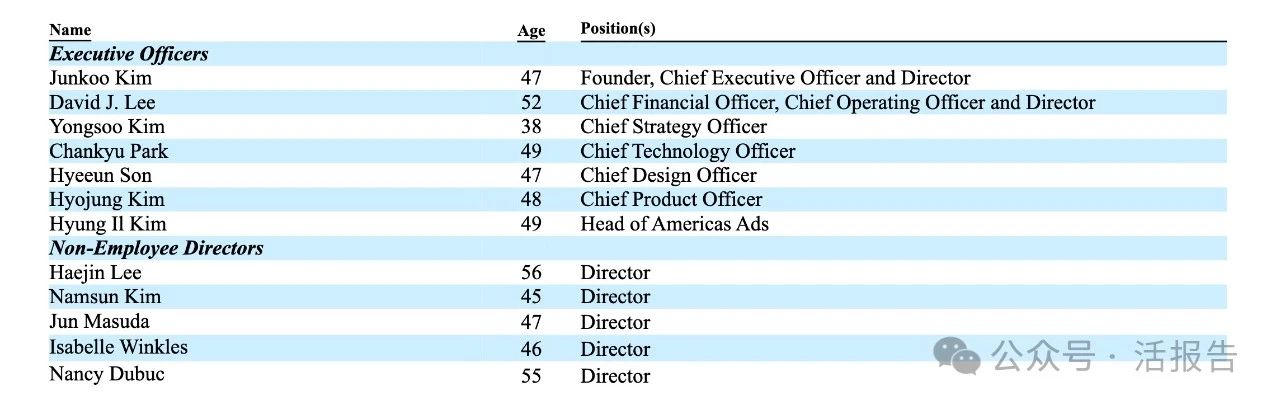

Webtoon的CEO依旧是创始人Junkoo Kim,在创办Webtoon之前,其在2004年加入Naver并有超过19年的漫画和数字内容经验。

主要股东

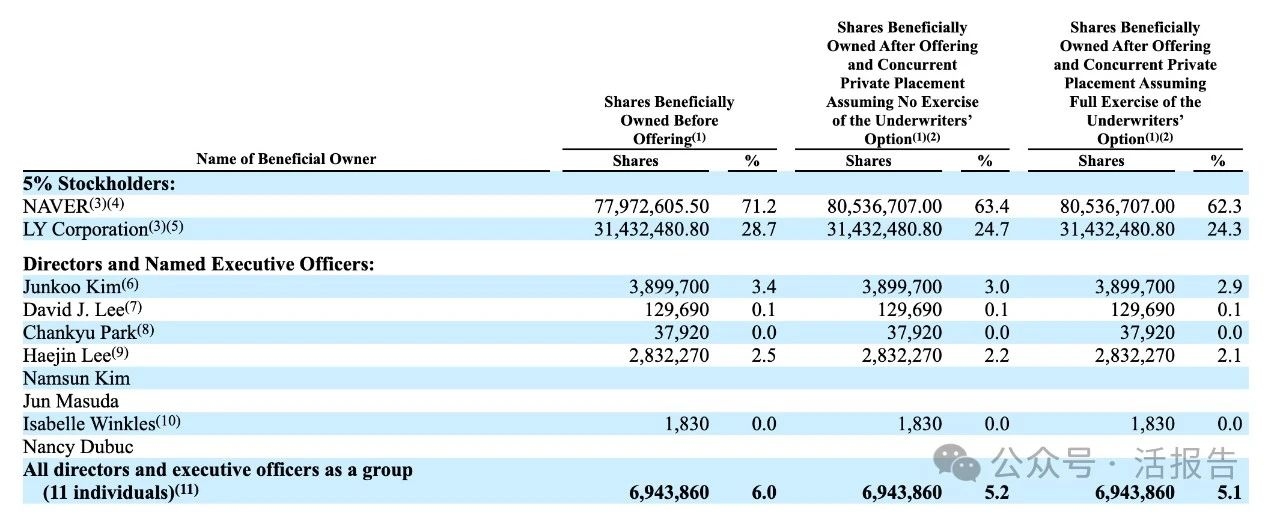

IPO前,NAVER持股71.2%,LY Corporation持股28.7%;创始人兼CEO Junkoo Kim在其中持股3.4%。

LY Corporation 是一家日本合资互联网公司,由日本软银集团和韩国NAVER公司共同拥有。

融资历程

2021年5月,Webtoon分别以每股423.46美元的价格向NAVER和LINE私募发行了433,668.64股和217,485.48股普通股,融资约2.7亿美元。

2021年11月至2022年3月期间,公司以每股836.70美元的价格向NAVER私募发行了174,099.90股普通股,融资约1.4亿美元。

2022年3月,公司以每股普通股836.70美元的价格向NAVER WEBTOON和LDF私募发行了合计90,990股普通股,融资约7860万美元。

2022年4月至5月期间,公司向NAVER私募发行了180,277.69股普通股,融资约为2.68亿美元。

2022年5月,公司向LINE私募发行了38,546.55股普通股,每股价格为1,513.99 美元,融资约5.8亿美元。

2023 年5月,公司向NAVER私募发行了413,781.93股普通股,每股价格为 1,513.99 美元,融资约6.2亿美元,这笔交易与从NAVER收购Wattpad的股权有关。

中介团队

高盛、摩根士丹利、摩根大通、Evercore、德银、瑞银、汇丰证券、瑞杰金融以及LionTree为承销商;Samil PwC为审计师;Kirkland & Ellis LLP为公司美国律师,Davis Polk & Wardwell LLP为承销商美国律师。

文章来源:活报告公众号

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)