当地时间6月27日,全球运动服装巨头耐克(NKE.US)公布截至5月31日的第四财季业绩,表现不及预期。雪上加霜的是,耐克还下调了未来一年的展望。

受此影响,耐克(NKE.US)股价在盘后重挫超12%。

最新财报显示,第四财季,耐克营收同比下降2%至126.1亿美元,低于市场预期的128.6亿美元。而由于成本削减的举措继续取得成果,净利润同比增长45%至15亿美元,超预期。毛利率44.7%,分析师预期45.3%;于2024年5月31日,耐克库存75.2亿美元,分析师预期79.9亿美元。

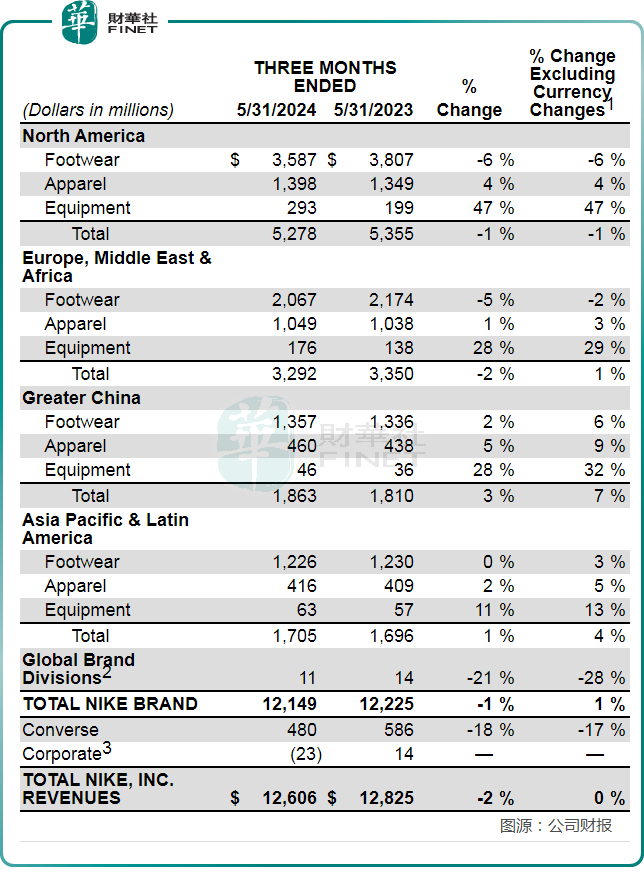

按品牌划分,耐克品牌的收入为121.5亿美元,同比下降1%。从地区表现看,耐克在北美、欧洲中东及非洲业绩欠佳,收入分别为52.78亿、32.92亿,同比分别下滑1%、2%,拖累整体收入下降。大中华市场、亚太和拉丁美洲的表现相对较好,收入分别为18.63亿美元、17.05亿美元,同比分别增长3%、1%。大中华市场是唯一一个超过市场预期的地理区域。

而Converse(匡威)品牌的收入为4.8亿美元,同比下降18%,主要由于北美和欧洲西部的下降。

耐克首席财务官Matthew Friend表示,第四季度的业绩“充满挑战”, 因此公司更新了全年展望。在消费者业务需求放缓后,公司正在采取“激进”行动,重新组布局耐克自有门店和数字渠道的库存。

全年来看,耐克2024年度收入为514亿美元。基本与上年持平。这也是耐克自2010年以来年营收增长速度最慢的一年(不包括疫情第一年)。耐克在北美、欧洲中东及非洲、亚太和拉丁美洲表现都低于预期。

鉴于门店和线上销量下降、Air Force 1等经典鞋业务下滑、以及耐克在全球各个市场 “消费趋势不均衡”,耐克下调了2025财年业绩指引,料上半年收入将下降个位数,较早前预期有所增长更悲观。

在电话会议上,首席执行官约翰·多诺霍表示,将于明年5月底结束的2025财年将是一个“过渡年”,因为超过两年的通胀使消费者谨慎。

业绩展望不及预期,让投资者对耐克的未来产生了更多的担忧。耐克首席财务官Matthew Friend在电话会议上表示,公司正在调整产品阵容,以重新激发消费者的兴趣,但这一表态并未能有效缓解市场的恐慌情绪。

无独有偶,在商业的生态里,上下游伙伴时常同病相怜。耐克(NKE.US)成绩不佳,其在中国市场最大的一级代理商——滔搏(06110.HK)也难言乐观。

6月27日,滔搏(06110.HK)发布2024/25公布财政年度第一季度运营数据。公告显示,2024/25财政年度第一季度(由2024年3月1日至5月31日),滔搏零售及批发业务的总销售金额按年同比录得中单位数下跌。

截至2024年5月31日,直营门店毛销售面积环比减少1.4%,同比减少0.5%。零售业务的销售金额为零售门店(线下渠道)及电子商务平台(线上渠道)与消费者进行销售业务的收益(包含但不限于增值税);批发业务的销售金额为集团与下游零售商进行销售业务的收益(包含但不限于增值税)。

该份经营数据发布后,多家机构纷纷下调了滔搏的目标价。其中,大和报告指出,滔搏首财季总销售额按季下降中单位数,主要原因是消费者情绪疲软,尤其是线下渠道,加上高基数影响以及为备战2024年夏季奥运会而改变新产品推出。

该行将滔搏2025至2027财年每股盈利预测下调7至11%,以反映内地疲软的消费情绪,并相应地将2025年市盈率预测从15倍下调至13倍,相当于过去三年的平均水平。该行维持对其“买入”评级,目标价由6.6港元降至5.3港元。

6月28日,资本市场闻风而动,滔搏(06110.HK)低开低走,盘中下探至4.12港元低点,创2023年以来新低,截至发稿前,该股跌幅为4.77%,报4.19港元/股。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)