6月13日,新巨豐(股票代碼:301296.SZ)一連發佈了15條公告,其中包括針對深圳證券交易所問詢函的回復公告。通過對比去年6月針對深交所問詢函的回復内容,新巨豐與紛美包裝(股票代碼:00468.HK)雙方之間的核心爭議焦點及潛在矛盾逐漸顯現。

依據問詢函所提及的事項,並綜合考慮市場廣泛關注的熱點問題及前期發佈的公告内容,特别設立了專題【私有化風雲錄】,旨在深入剖析雙方之間存在的核心矛盾與症結。這些問題無疑將成為雙方未來必須共同審視並展開深入溝通的關鍵議題。

在上文中,我們已經從紛美包裝的角度對與新巨豐之間存在的矛盾點進行了初步的分析。而本文將從新巨豐的視角出發,深入探討本次私有化要約中紛美包裝所呈現出的矛盾點。

本篇將深入探討「新巨豐投資戰略為何一變再變?」和「新巨豐與蒙牛真實關系如何?」這兩大核心議題進行剖析。這兩大議題或許也是本次新巨豐要約收購紛美包裝需要直面的現實問題。

新巨豐投資戰略為何一變再變?

作為本次收購的發起方,新巨豐面臨著諸多質疑與挑戰,令投資者倍感困惑與疑慮。

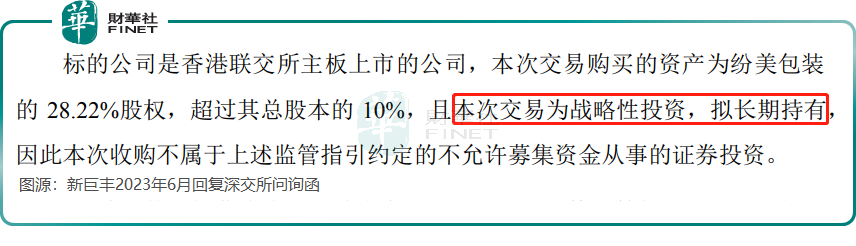

首先,新巨豐在2023年答復深交所問詢時表示對紛美是戰略投資,無意獲得對紛美的控制權。

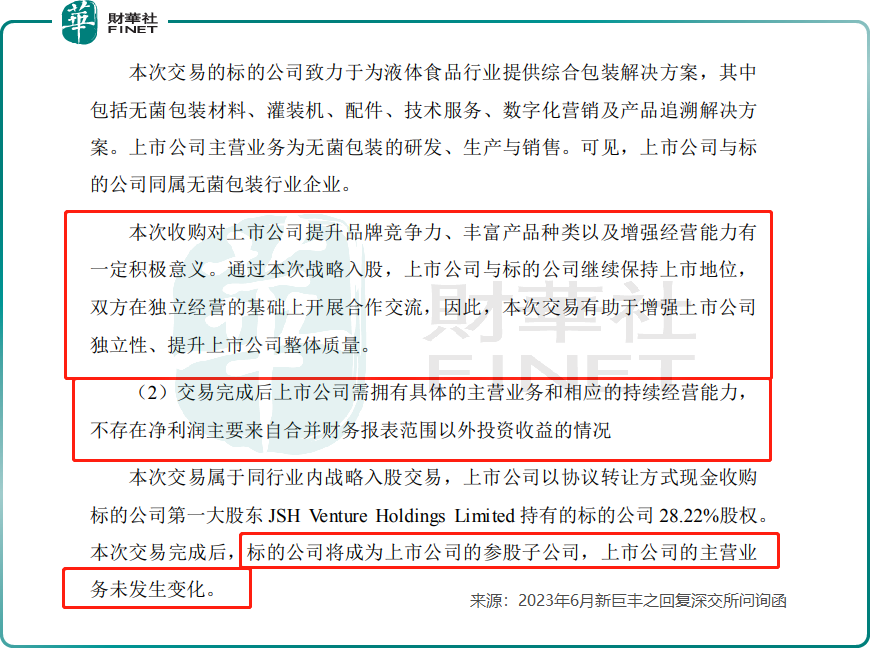

同時,新巨豐還表示,雙方將繼續保持上市地位,雙方在獨立經營的基礎上開展合作交流;不存在淨利潤主要來自合並財務報表範圍以外投資收益的情況。

然而,在兩次提名董事未獲紛美包裝股東大會通過後,新巨豐在2024年5月出人意料地對紛美包裝發起全面收購要約,直接謀求奪取紛美包裝控制權。這一突然的戰略轉變,令新巨豐及紛美包裝投資者猝不及防,也讓外界捉摸不透。

同時,還被質疑該筆要約收購是否基於雙方管理層在深入溝通與充分討論後所達成的一致性意見。

在最新發佈的公告中,未詳解新巨豐要約收購紛美包裝控制權變動及雙方管理層共識。

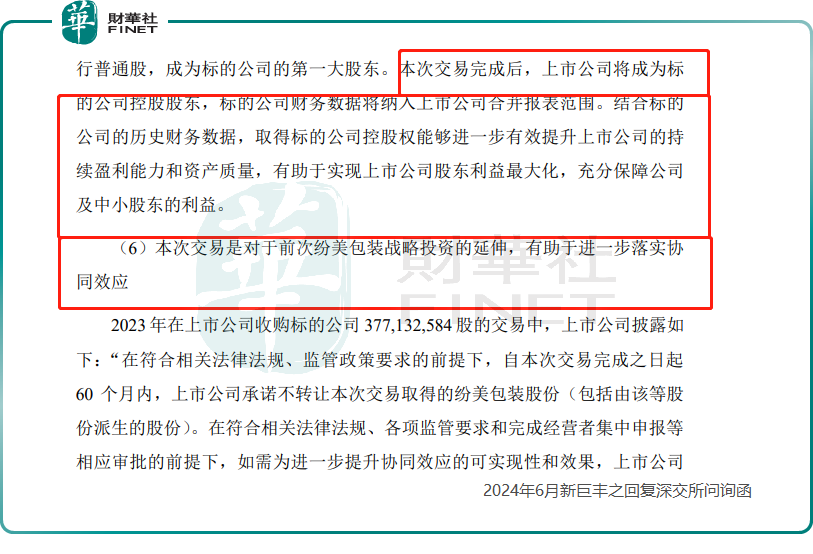

在被深交所問及「請你公司說明本次交易實施的目的,是否有利於你公司增強持續經營能力和協同效應」。新巨豐的獨立財務顧問答復是「本次交易是對於前次紛美包裝戰略投資的延伸,有助於進一步落實協同效應」。

在此前的公告中,新巨豐並未明確表示在入股紛美包裝之後,公司還將繼續推進戰略投資的延伸。

確實,新巨豐突然提出的私有化要約,在事先可能並未與紛美包裝管理層進行充分的溝通與協商,以達成雙方一致的意見。這種策略上的意外變動,不僅加劇了雙方之間的分歧,還成為了雙方爭議的焦點之一,進一步凸顯了雙方在溝通層面存在的顯著障礙與亟待解決的問題。

但是,站在新巨豐的角度,作為大股東發起私有化要約乃是其固有的權利,無需事先徵得紛美包裝所有管理層或董事會的同意。此外,新巨豐選擇了採取全面現金要約的方式,旨在直接謀求紛美包裝的控制權。儘管這種方式伴隨著巨大的風險,但一旦成功實施,將顯著提升新巨豐在紛美包裝的決策影響力。此舉有望緩解或消除過去存在的矛盾或爭議,從而確保控制權穩固掌握在新巨豐手中。

當然,這需要新巨豐付出更多的努力和代價,包括籌集資金、應對監管審查、信息披露監管等等。特别是在缺乏與紛美包裝管理層的共識下,最後能否成功,存在諸多變數。

新巨豐與蒙牛真實關系如何?

在本次收購中,新巨豐與蒙牛真實關系頗受市場關注,也是能否成功要約私有化紛美包裝重要影響因素之一。

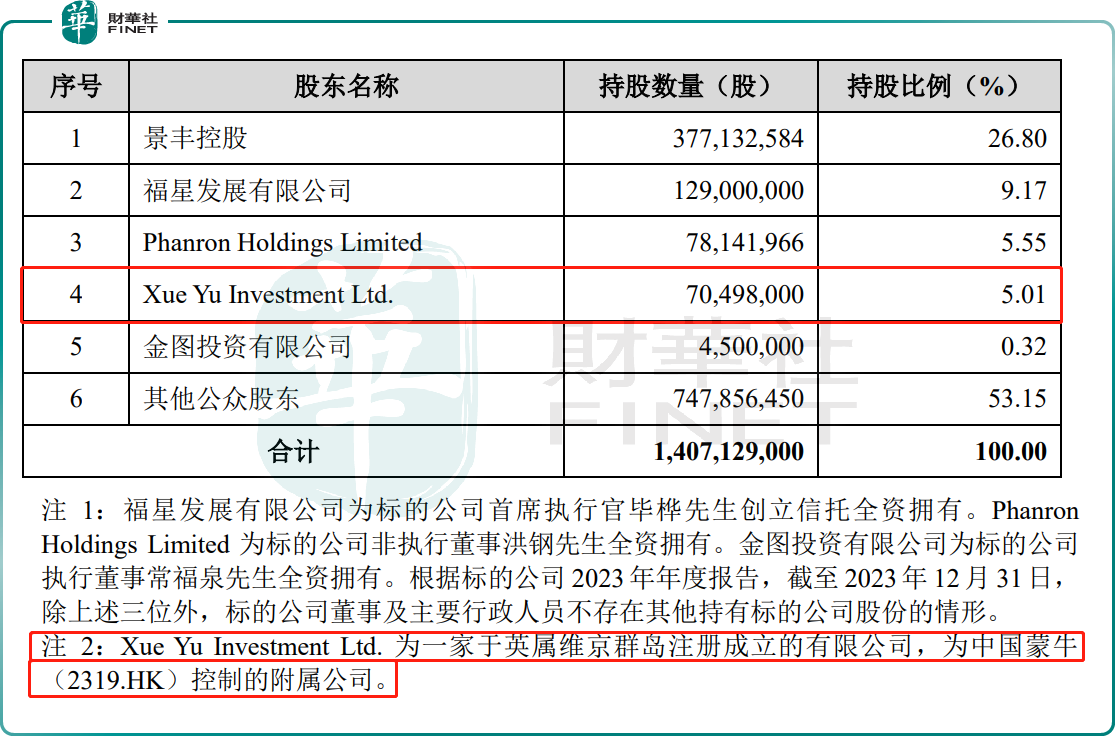

據此前公告顯示,在新巨豐成為紛美包裝大股東之後,蒙牛通過旗下子公司增資方式入股了紛美包裝5.01%股份。紛美包裝表示,引進蒙牛主要穩定其長期合作關系,同時借助蒙牛注資提升財務彈性,公司將採購設備及擴建公司生產設施,以提高公司產能。

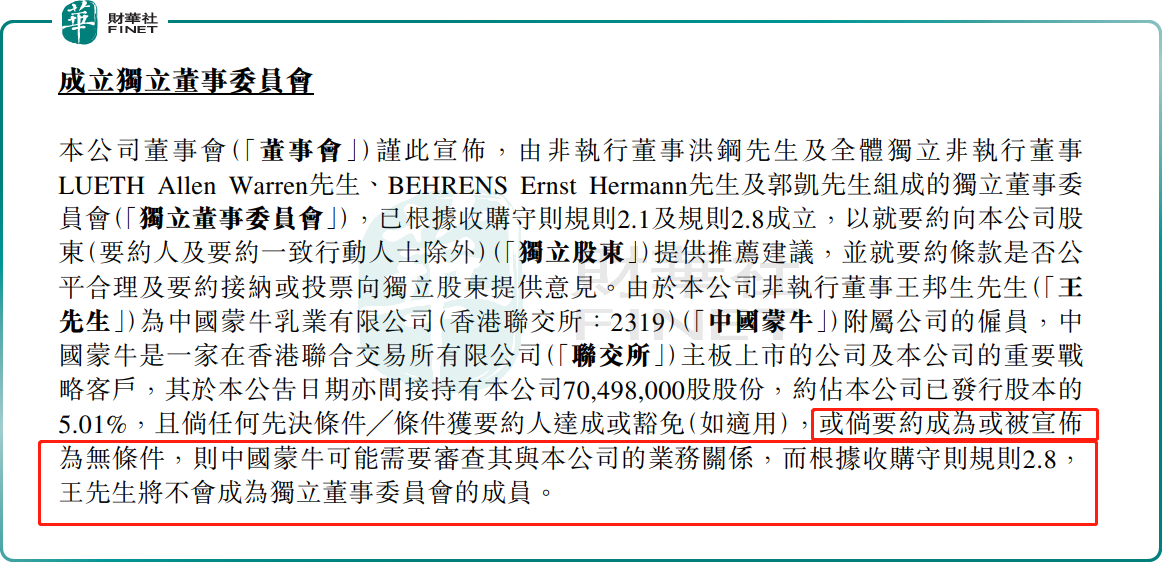

目前,蒙牛作為紛美包裝的第四大股東,持有後者5.01%的股權,並同時位居紛美包裝的第一大客戶之列。因此,蒙牛的態度對於新巨豐收購紛美包裝的成敗及其未來的發展具有至關重要的影響。

在最新回復深交所問詢函中,新巨豐並未表明與蒙牛的直接關系,以及蒙牛對本次要約收購的態度。新巨豐僅回答了與蒙牛旗下妙可藍多的關系。

新巨豐表示,「公司持續多年為蒙牛控股子公司妙可藍多提供無菌包裝產品,對於服務蒙牛集團體系内公司具有一定的經驗。」

據業内人士透露,妙可藍多與新巨豐之間的合作關系,實際上是在蒙牛母公司完成收購並整合妙可藍多之前便已確立,並且蒙牛母公司並未對妙可藍多日常運營及管理進行幹預。

如此看來,新巨豐與妙可藍多之間的合作關系,不宜直接視作與蒙牛存在直接關系,更不能代表新巨豐與蒙牛存在合作的關系。

另外,從收入方面來看,新巨豐與妙可藍多的業務往來規模並不大,收入佔比無法與伊利、新希望等大客戶相比。

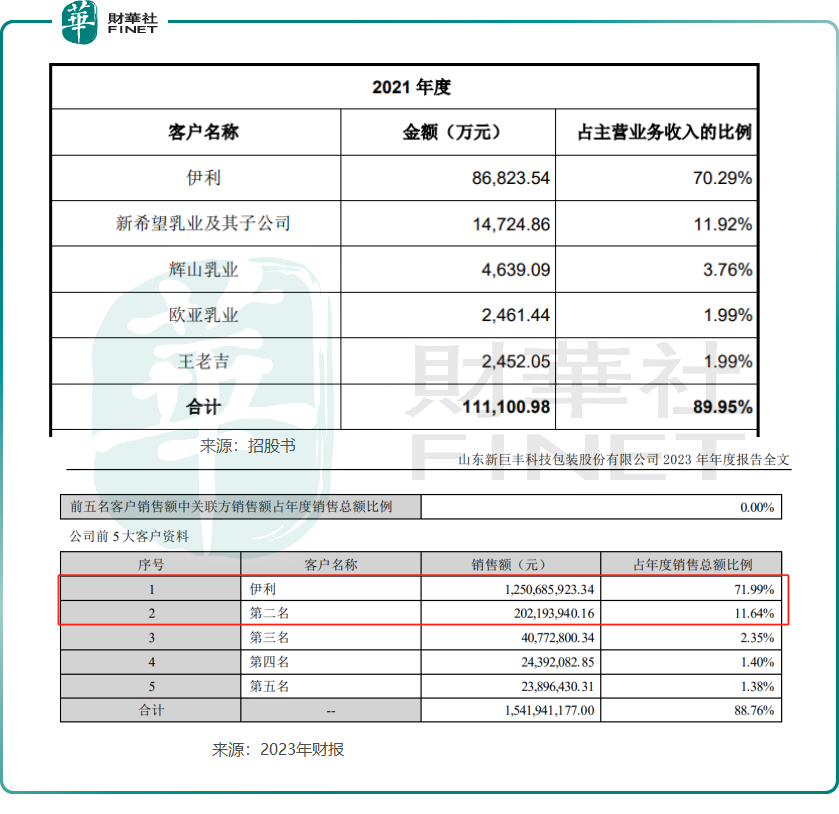

據公開資料,新巨豐的客戶群包括伊利、新希望乳業等國内知名液奶生產商和王老吉等知名非碳酸軟飲料生產商。其中多數主要客戶關系較為穩定,包括伊利、新希望、輝山乳業、歐亞乳業及王老吉等。

此前招股書顯示,2021年新巨豐前五客戶中,妙可藍多並未進入前五。而2023年財報中,新巨豐的主要收入來源是伊利和新希望乳業,兩者收入佔比超80%,而第三至第五名合計佔比僅有5.13%。如此可見,新巨豐來自妙可藍多的收入貢獻並不大。此外,目前妙可藍多主要專注於奶酪業務,液態奶業務規模也並不大。

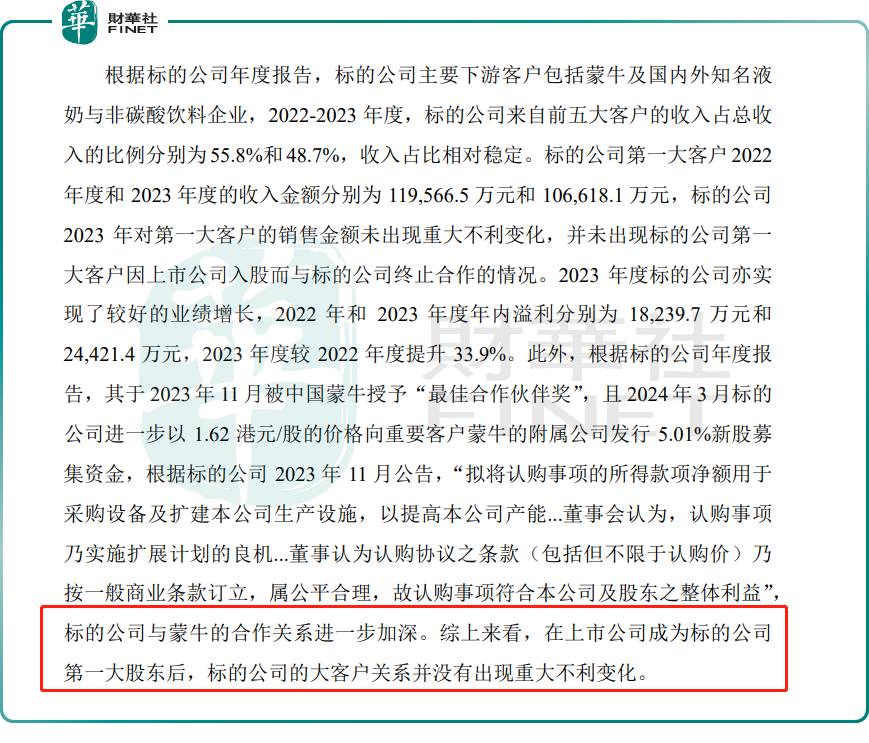

此外,新巨豐認為前次交易後,紛美包裝的大客戶關系未出現重大不利變化。新巨豐還強調,在公司入股紛美包裝之後,蒙牛大客戶關系並沒有出現重大不利變化。此外,蒙牛入股紛美包裝之後合作關系進一步加深。

然而,事實上,新巨豐與蒙牛之間的關系似乎並未達到人們想象中的那種緊密與穩固。

據知情人透露,新巨豐至今尚未獲得蒙牛母公司的正式訂單,雙方關系並未建立長期合作關系。同時,在蒙牛宣佈入股紛美包裝時,身為大股東的新巨豐卻投出反對票。

此外,紛美包裝5月份發佈公告稱,執行董事認為新巨豐的要約不符合本公司的最佳利益,應予以拒絕。同時表示,倘要約成為或被宣佈為無條件,蒙牛可能需要審查其與公司的業務關系。

如此來看,新巨豐雖與蒙牛控股子公司妙可藍多存在一定的業務關系,但這種關系並不足以確保其與蒙牛直接關系的穩定。

因此,新巨豐與蒙牛之間的實際情況仍存在諸多不明確之處,這需要新巨豐必須進一步進行詳細的澄清和說明。如果條件允許,最理想的結果是新巨豐公開確認與蒙牛之間的積極關系,並展示蒙牛對其全面要約收購的堅定支持。

若達成此結果,即便紛美包裝採取抵抗措施,由於大客戶的明確支持,管理層決策亦可能發生轉變。在此情形下,新巨豐的要約收購將更有可能朝著積極的方向發展。

尾語:

回望此次要約收購,新巨豐似乎對紛美包裝態度不關注,專注於自身利益最大化,持續推動收購。紛美包裝基於經營理念、市場份額維護、股東權益保障,對新巨豐收購持反對立場。

紛美包裝所展現的明確反對態度,以及蒙牛所採取的審慎立場,均在一定程度上折射出在新巨豐與這兩方之間的溝通上,存在不容忽視的障礙。

在商業合作的廣闊舞台上,誠信與尊重無疑是構建持久穩定夥伴關系不可或缺的基石。然而,在本次要約收購的過程中,並未能充分觀察到這一重要原則的體現。

最讓兩家上市公司投資者納悶的是,雙方為何不提前做好溝通?尤其是想要實現「蛇吞象」式收購的新巨豐,為何不主動做出讓步,提前與紛美包裝管理層交好,深入而坦誠的磋商,以期達成一個符合雙方利益且共赢的一致目標?

現如今,雙方似乎進入到「兵戎相見」局面,紛美包裝執行董事反對已經表明管理層對新巨豐進一步收購的拒絕。此時,新巨豐想與紛美包裝達成雙赢合作或共識的可能性及成功率似乎並不樂觀。此外,與蒙牛之間的真實關系猶如懸在新巨豐頭頂的「達摩克利斯之劍」,這一因素為本次要約收購增添了不確定性,同時為其在無菌包裝行業實現國產替代的「星辰大海」願景蒙上了一層陰影。

而對於兩地資本市場而言,A股新巨豐及港股紛美包裝這一鬧劇,勢必引發對市場對公司治理和股東權益保護的深入思考。在未來的發展中,如何平衡各方利益、維護市場秩序、促進健康發展,將成為擺在所有企業面前的重要課題。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)