美国经济数据显示,在截至2024年6月22日单周首次申领失业金救济人数减少6,000人,至23.3万,低于市场预期的23.6万。但是,连续第二周申领失业金救济人数却达到24.3万,触达10个月高位。与此同时,截至2024年6月15日当周续请失业金人数增加1.8万,至183.9万人,高于预期的182.4万人,为2021年11月以来的最高,这或预示着劳动力市场有所松动。

美联储议息重点考虑的两大因素,一是通胀,一是就业。就业市场有所松动,有可能会动摇美联储对于未来利率走势的决策。

在几个小时后,美国将公布备受注视的PCE通胀数据,若通胀率高于预期,再考虑到以上的就业表现,美联储延迟降息的可能性将大幅增加,也就是说,高利率还将持续一段时间。

从美联储利率观察工具(FedWatch)的数据来看,市场普遍预期美联储在7月份会维持利率不变,9月份降息的预期增加为57.9%。

拜特(Battle)第一场辩论表现各有解读,市场普遍预期,特朗普若当上,通胀可能再度失控,而他的减税措施或将利好股市和推高债券收益率。

在如此多的不确定性下,股市走势分歧,华尔街或将更多的注意力放在上市公司自身的消息面上。英伟达(NVDA.US)高位回调;耐克(NKE.US)因季绩表现低于预期,在盘后交易时段大跌超13%;刚刚创下市值新高的亚马逊(AMZN.US)获看多,股价进一步上涨。

不过,国际资本市场依然以美联储的利率政策展望为锚定,这其中日元表现尤其明显,日元兑美元汇率进一步下挫至1986年以来新低,跌穿160。今年6月以来,日元兑美元汇率已跌超2%,今年以来的跌幅更达到14%。

拖累日元兑美元汇价的最直观原因,或是两种货币利差的持续扩大。如前文所述,美联储可能基于经济数据延缓降息时间,意味着美元息率在高位的时间较预期长,相对于利率接近零的日本(虽然不久前已走出负利率)利差期望值扩大。

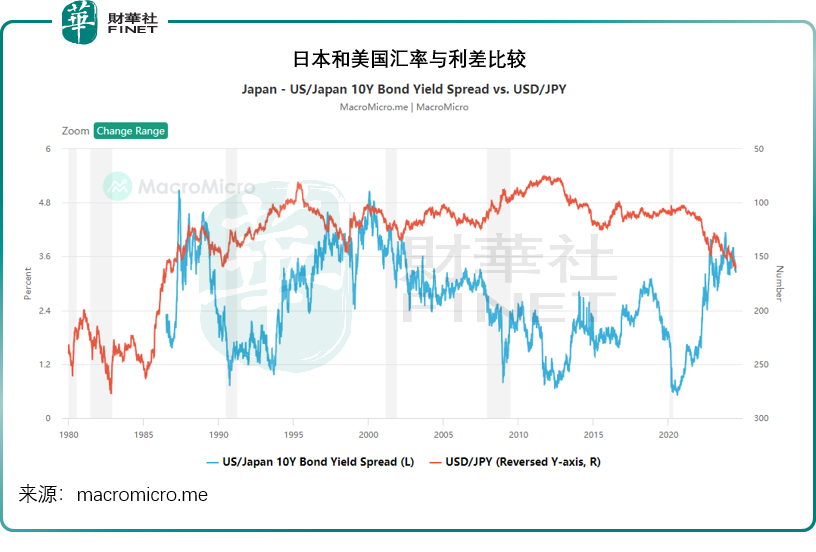

日本10年期国债息率与美国10年期国债息率之间的利差进一步扩大,根据worldgovernmentbonds的报价,2024年6月28日的利差为324个基点。见下图,随着美日10年期债券息差扩大——蓝色曲线(对应左轴)向上,反映日元兑美元汇率(对应右轴)的橙色曲线向下。

日元与美元对是全球交易最活跃的货币对之一。日本经济以出口为导向,而美国是日本最大的贸易伙伴之一,同时日本也是美国国债的最大持有者之一,日元相对于美元贬值,对日本有利有弊,利在于日元汇价下降有利其出口至美国,而且也刺激了外国游客到访日本刺激当地消费,弊在于日本持有的美元国债成本增加。

因此,日本并不愿意其币值无底线下跌。日本刚刚任命三村淳(Atsushi Mimura)为财务省副大臣,接替即将退休的神田真人(Masato Kanda)为最高货币官员,市场普遍认为此举或意味着日本当局可能会干预以捍卫日元币值。

下半年展望

下半年全球政经局势存在很大的不确定性,西方多国或进行大选,将影响到地缘、经济、贸易等多个方面,美联储以及多个西方央行的货币政策可能发生转变,也将影响到全球的资金流向。

另一方面,中国下个月的会议也备受关注,市场或普遍预期中国会推出更多刺激经济措施,也因此在2024年中期最后一个交易日,“中字头”股票普遍上涨,中国移动(600941.SH)A股创下新高,中国移动(00941.HK)H股也大涨2.7%,中国石油(601857.SH)AH股、中国船舶(600150.SH)、中国中车(601766.SH)AH股等均大幅攀升。

无论如何,下半年的资本市场将更有看头,大行情即将展开。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)