新式茶饮第一股——奈雪的茶(02150.HK)股价出了历史新低。

7月19日,奈雪股价一路走低,低见1.93港元/股,创2021年6月30日以来的股价(前复权)新低。截至收盘,奈雪跌幅为3.43%,报1.97港元/股,处于历史地位。

随着股价创出新低,奈雪总市值缩水至33.79亿港元,较巅峰市值的325.5亿港元,跌幅近九成。与之对比,年内上市的茶百道(02555.HK)总市值为155.45亿港元,约为奈雪的4.6倍。

奈雪今日股价创出了新低,原因有两点:一是港股整体走势疲软,拖了后腿;二是经营数据不够给力,让投资者失望。

7月18日,奈雪的茶在港交所发布公告称,今年第二季度新增48间直营门店,关停48间直营门店,不增不减。

截至2024年6月30日,奈雪的茶共经营1597间直营门店,另有297间奈雪的茶加盟门店,主要集中在中、低线城市。

面对这不温不火的门店数据,奈雪直言,本季度需求仍未显著恢复,公司单店模型优化已基本到位,人力、折旧与摊销等成本短期内调整空间有限,门店收入承压预计将对门店经营利润率造成持续压力。奈雪预计2024年全年新开直营门店规模低于往年,且会调整或关闭部分表现不佳之直营门店。

这意味着奈雪2024年下半年将直营门店开店“动刀”,关闭或调整表现不佳门店,预计规模会缩小。

众所周知,自成立以来,奈雪便定位高端路线,靠直营门店打出名堂。不管是品牌调性,还是门店风格与设计、抑或产品研发,都着力打造高端的品牌形象。

同时,为角逐高端现制茶饮市场,过去几年,奈雪门店扩张迅猛,同时为了提升顾客体验,奈雪不仅在产品多元化方面不断发力,更是始终坚持“大店”策略。

而“高端”“大店”“扩张”背后的代价,便是投入大、成本高,竞争大、赚钱难。

艾媒咨询发布的《2023-2024年中国新式茶饮行业运行状况与消费趋势调查分析报告》特别提到,导致奈雪净利偏低的重要原因是其经营模式:奈雪注重“第三空间”的打造,需要非常多的人力支持,提高了其人力成本,并且营运和快速扩张两大具有“伴生性”的不利因素,使得公司门店层面的经营成本居高不下。

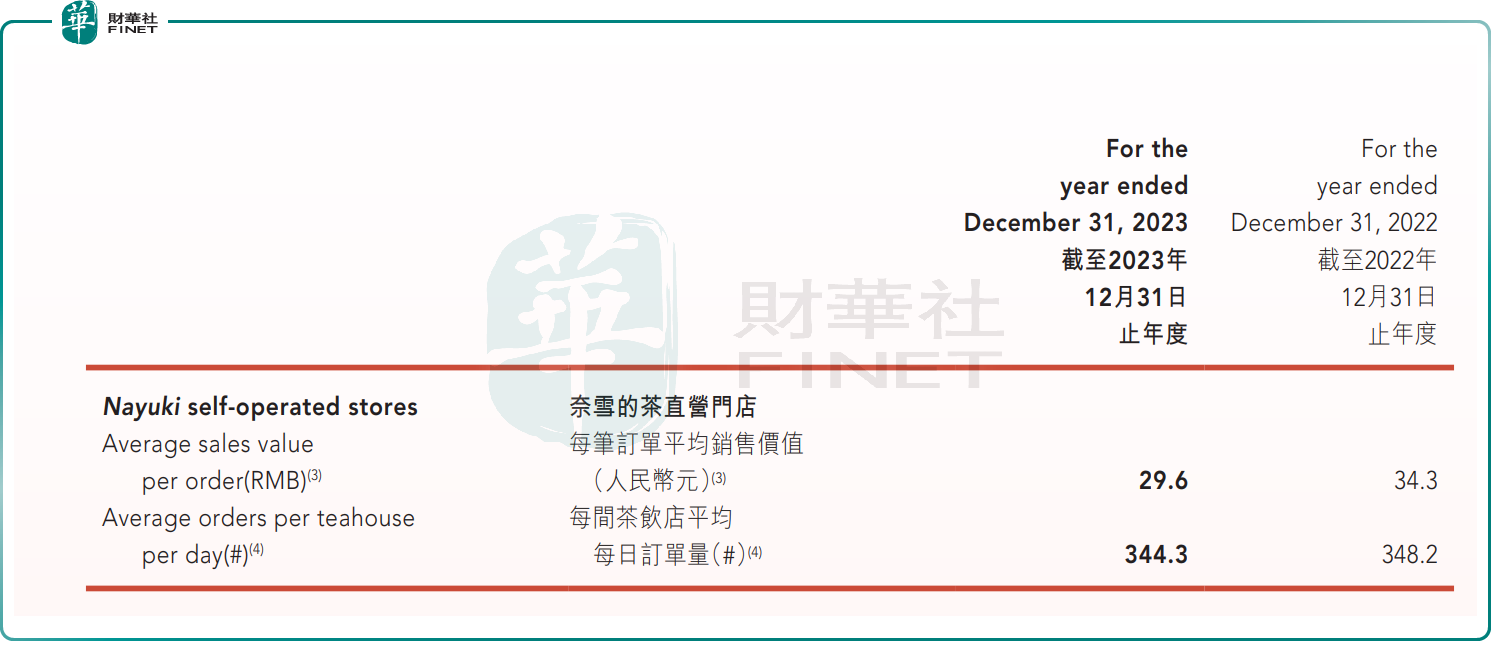

体现在经营数据上,2023年,奈雪每间茶饮店日均订单量为344.3单,较上年同期减少3.9单;跟2021年的416.7单相比,下滑趋势就更明显了,每店单日减少72.4单。同时,客单价也明显下降,2023年奈雪的茶每笔订单均价为29.6元,同比下降13.7%。

在“量价齐跌”的情况下,叠加销售成本、销售费用、员工开支及折旧摊销等增加影响,盈利层面微薄,2023年奈雪的归母净利润仅有0.13亿元。

作为对比,2023年同样拿下50亿元左右(茶百道收入57.04亿元)营收的茶百道,年内利润则达到11.51亿元。

业绩不佳,在二级市场上,奈雪上市首日便遭遇破发,之后股价持续承压,呈现出震荡下行的走势,迄今股价惨遭 “脚踝斩”。

在盈利与市场竞争双重压力之下,此前主打“直营”的奈雪不得不把目光投向“加盟模式”,以触达更大市场。

今年2月份,奈雪发布加盟新政策,单店投资预算调整为58万元起,相比之前加盟时需100万投资金额,奈雪最新加盟政策可谓大大降低了门槛,以此来吸引更多的加盟商。

其实,放眼整个茶饮赛道,有一些品牌甚至以包括“0元加盟”在内的各种优惠政策聚合加盟商,快速做大门店规模,并通过规模效应降低成本。如,蜜雪冰城、茶百道、霸王茶姬等这些风头上的新茶饮品牌无不是采取“加盟”策略,进而获得丰厚利润。

反观奈雪,在加盟战略上确实姗姗来迟。不过,在最新运营公告中,奈雪强调,“今年第二季度,加盟商的加盟意愿较强,特别是在2024年2月优化加盟商要求后,有较多潜在加盟商提交了加盟申请。”

根据最新公告显示,截至6月底,奈雪已有297间加盟门店。只不过这些加盟店主要集中在中、低线城市。

奈雪还强调,虽然加盟门店增长积极,但表现与直营门店类似,收入同样受到需求不振影响。这也意味着加盟战略并未给奈雪上半年带来更多惊喜,能否从中受益,仍有待时间观察。

然而,鉴于当前投资环境疲软且追求稳定的每股收益之背景,奈雪所采取的“直营+加盟”双轮驱动模式尚未为其带来显著的经济效益。在此情境下,投资者对奈雪的发展前景维持着“谨慎”的预期,这一观点从新低的股价中得到验证。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)