近期,納斯達克交易所正在採取措施以加強細價股的退市流程,通過對180天寬限期以及合股的規則調整來治理「問題公司」。

對於港股市場而言,細價股通過分拆、合並方式保持上市地位的情況也十分普遍,而採用這些方式的是否也是「問題公司」,納斯達克對於細價股的治理舉措是否也對港股市場具有一定的參考意義?

或許,我們可以從數據中找到一些關聯。

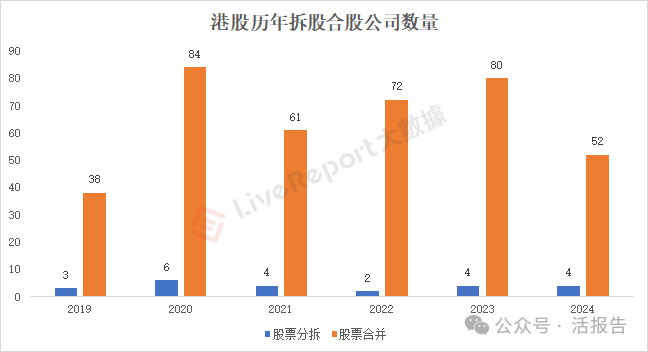

據LiveReport大數據統計,截至8月9日,今年以來港股一共公告了56個分拆合並方案,其中4個為股票分拆,52個為股票合並。此外,已實施完成的方案有47個,仍在預案階段的有9個。

四家公司拆股,其中一家進行過合股、配售等操作

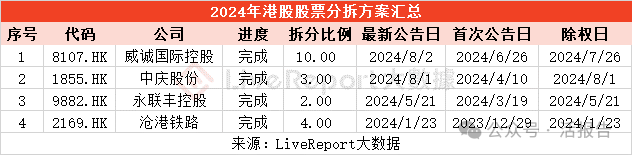

從數量上看,近幾年里港股的拆股案例相對較少。今年内公佈了拆股方案的公司包括滄港鐵路(2169.HK)、永聯豐控股(9882.HK)、中慶股份(1855.HK)、威誠國際控股(8107.HK)四家公司,且均已實施完成。

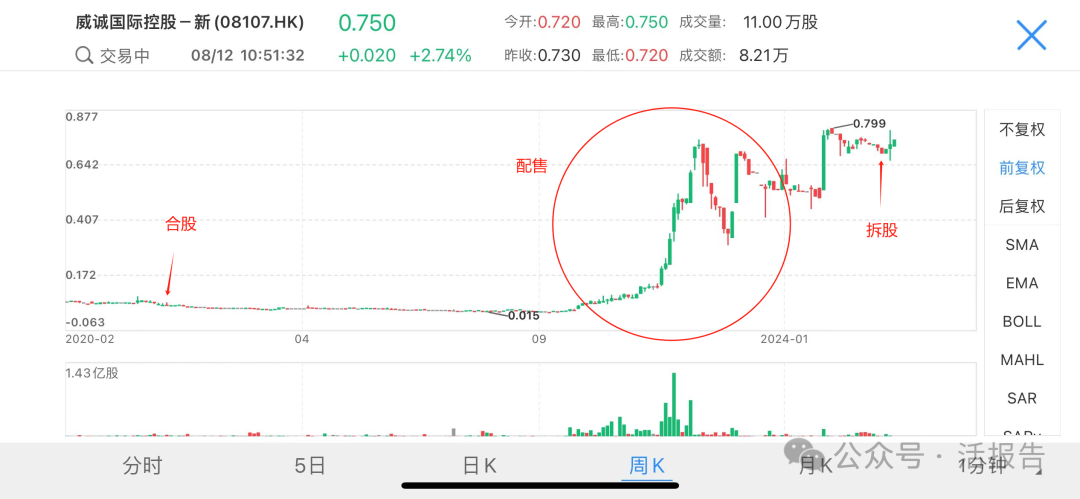

其中,滄港鐵路、永聯豐控股和中慶股份均為首次施行拆合股,只有威誠國際控股曾在4年前進行過合股,且在2023年股價大幅飙升期間進行了數次配售。但該股除了大漲期間活躍度有所提升外,其他時候的成交並不太活躍。

此外,作為一家香港服裝供應鏈管理服務供應商,其過往幾年業績穩定性相對較差,2023年度營收大幅下降45.6%至8723萬港元,並發生了逾3400萬港元的大幅虧損,上年同期則為盈利490萬港元。

2023年7月份,要約人劉志榮提出全現金收購要約,從Metro Vanguard Limited手中取得了公司控股權,每股要約價為現金2.18港元,較當時股價大幅折讓了近7成。

詭異的是,一系列資本運作之後,不到半年時間公司的控股股東又從劉志榮轉移到了陳霆手上,通過場外出售的方式折價83%轉讓,期間還以現價稍低的價格實行了股份配售。今年7月份,公司又被施行了拆股、更名、改換核數師……

由此來看,發生過拆合股並且期間有大幅折價轉讓、配售等行為的股票還是需要謹慎看待的。

合股行為更值得警惕,七成以上過後仍保持下跌

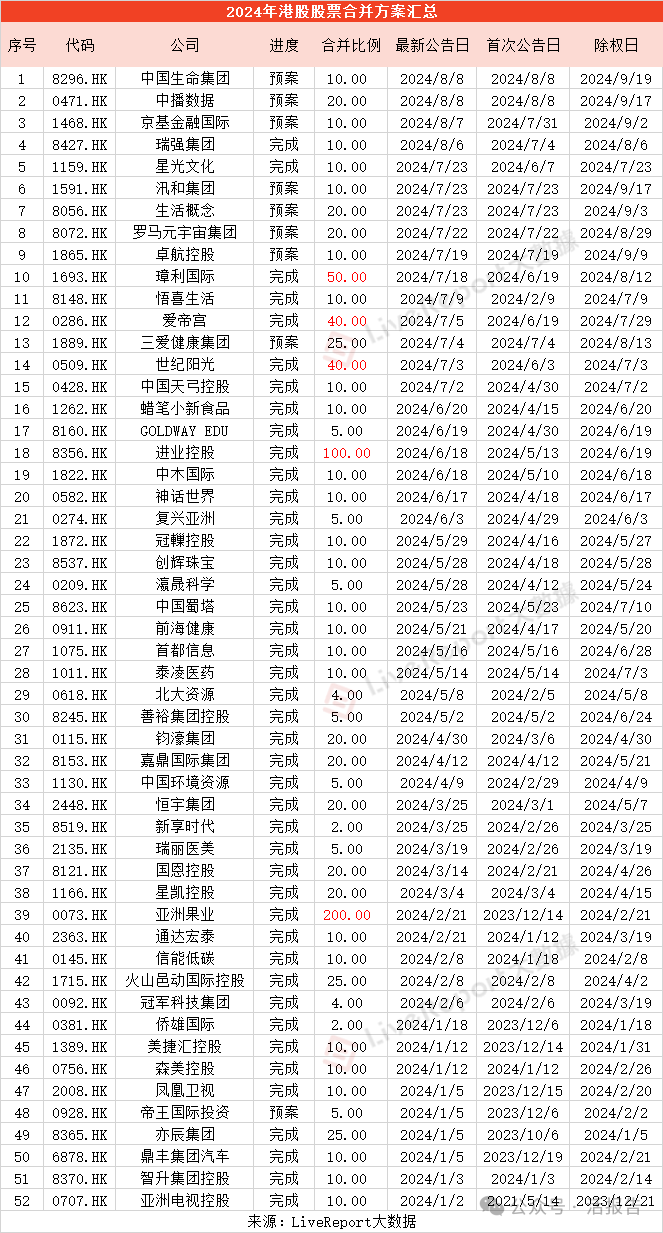

除了拆股之外,更需要保持警惕的是合股行為。今年以來港股累計有52家公司採取了合股操作。其中,合股比例少的有「二合一」、「四合一」,多的達到了「一百合一」、「兩百合一」。

而在合股前,這些股票全部都是價格低於1港元的細價股(「仙股」),其中低於0.1港元的達42家,佔比超80%。同時,這些個股中當前市值低於1億港元的佔了2/3。

從這些公司首次公告前一年内的漲跌幅看,近9成都是下跌的,且超過7成跌幅都在30%以上,堪稱「價值毀滅者」。

而從其公告到實施合股的過程中,有14家實現了上漲,但其餘7成仍保持下跌趨勢。可見在統計層面上,「合股」大多數時候只是提高了股價的面值,復權之後看仍然以下跌居多。若投資者在此過程中參與進去,恐怕依然要「虧麻了」。

實際情況看,有「合股」行為的公司不少都存在業務、財務等方面的問題,而想要避免退市風險,經營層面的改善與否,才是解決問題的根本。

合股行動涅槃重生者少,港美退市治理可互相借鑒

根據港交所的規則,港股的退市條件包括交易所主動要求退市、公司自願申請退市以及符合聯交所規定的強制退市條件。而排除自願退市之後,交易所有權執行的退市條件主要集中在以下幾點:

持續低價:連續30個交易日内股票收盤價持續過低;

連續虧損:連續三個財政年度出現經審計的累計虧損,且公司股東權益低於公司初始上市時的50%;

信披違規:未能在規定時間内披露財務報告,且在規定期限内未能改正;

重組失敗:未能在規定的期限内完成重組;

流通受限:股票連續24個月内的流通股份低於25%的總股本;

嚴重違規:存在嚴重違規行為如財務造假、内幕交易等;

經營失敗:因財務狀況惡化、業務嚴重受損等原因無法正常運營;

停牌時間:連續停牌18個月、被港交所發佈摘牌通知且不能在規定時間内進行股份買賣等。

除經營層面之外,股價不能持續過低這一條件最為直觀,也是眾多細價股為保住上市地位而採取合股措施的原因。同時,為了滿足流通條件,在合股過程中許多公司也往往會伴隨配售、供股等舉措,保持流通股份高於25%。

然而,這種避免退市的合股行動真正能讓上市公司「涅槃重生」的其實少之又少,反而其中隱藏的各種「割韭菜」情況屢見不鮮。

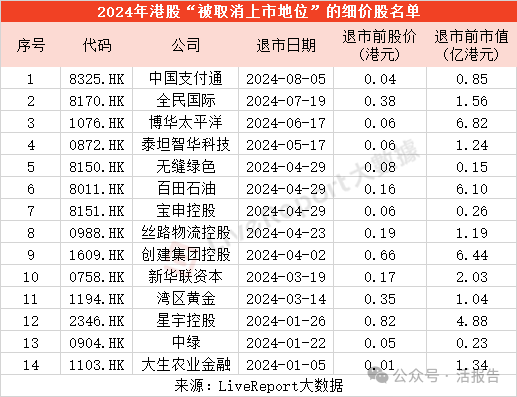

今年以來,港股累計已有28家公司退市,其中18家為「被取消上市地位」。而在這里面,細價股同樣佔了絕大部分比例(14家)。如果算上部分採取分拆合並的「問題公司」,恐怕退市名單還會再拉長不少。

而從美股市場看,納斯達克的退市條件包括:

連續30日股價低於1美元;

有形淨資產低於200萬美元;

市值低於3500萬美元;

最近一個會計年度或近三個會計年度之二的淨收益小於50萬美元;

公眾持股小於50萬股;

做市商數量小於2;

股東數量小於300個等。

可以看出,港股在退市規則上與納斯達克也有一些相似之處。整體上,港股的拆合股事件或許沒有美股市場那麽多,但治理思路仍有值得互相參考借鑒之處。

文章來源:活報告公眾號

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)