北京时间 8 月 13 日港股盘后,$腾讯音乐(TME.US) 发佈了 2024 年第二季度财报。Q2 业绩实际不错,订阅业务延续高增长趋势,社交娱乐整顿影响逐步减轻。但头部机构的最新预期打得比较满(高於 BBG 相对滞后的一致预期),TME 在收入上小幅 miss 了一些,利润则因为更紧缩的费用支出而拉了回来,因此基本符合预期。

具体来看一下关键信息:

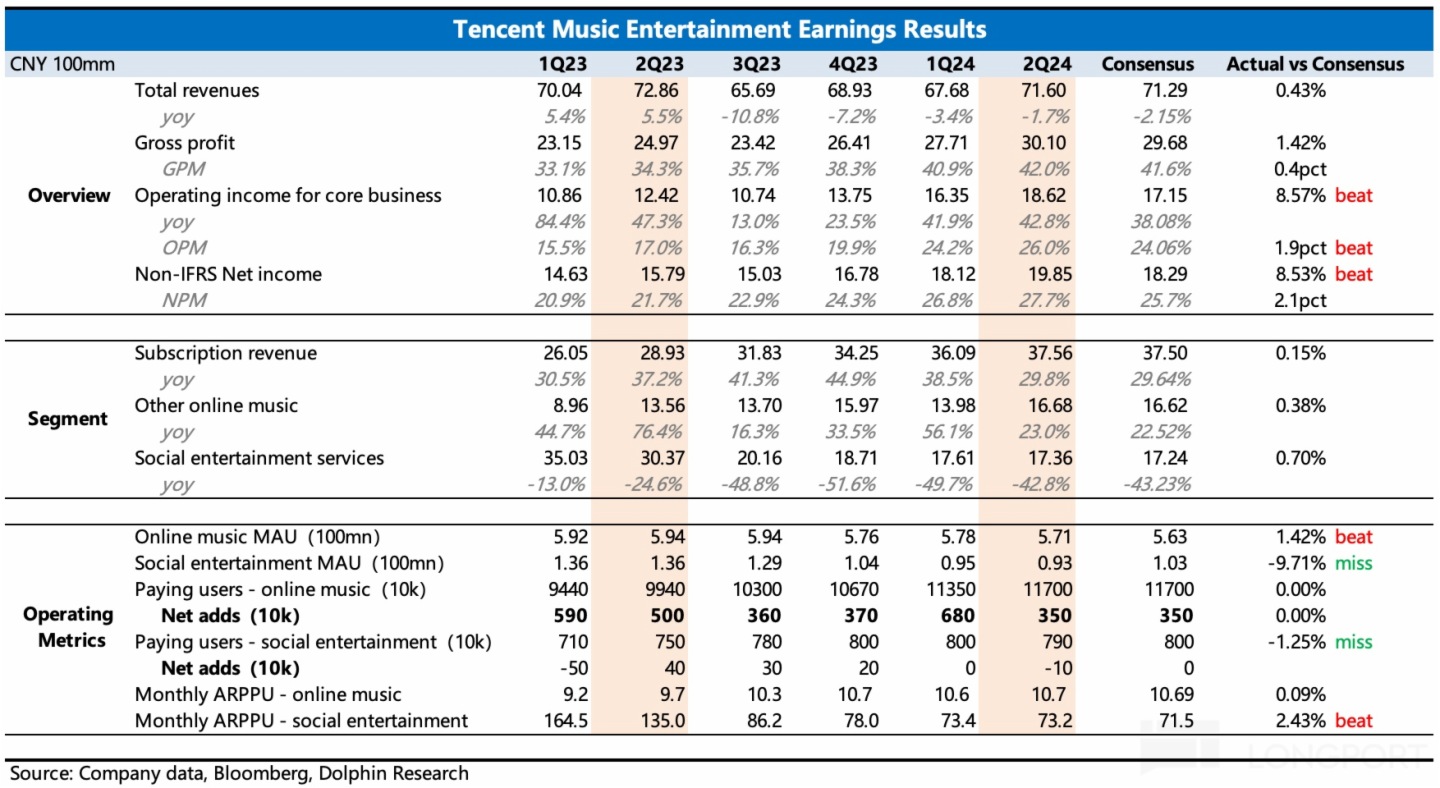

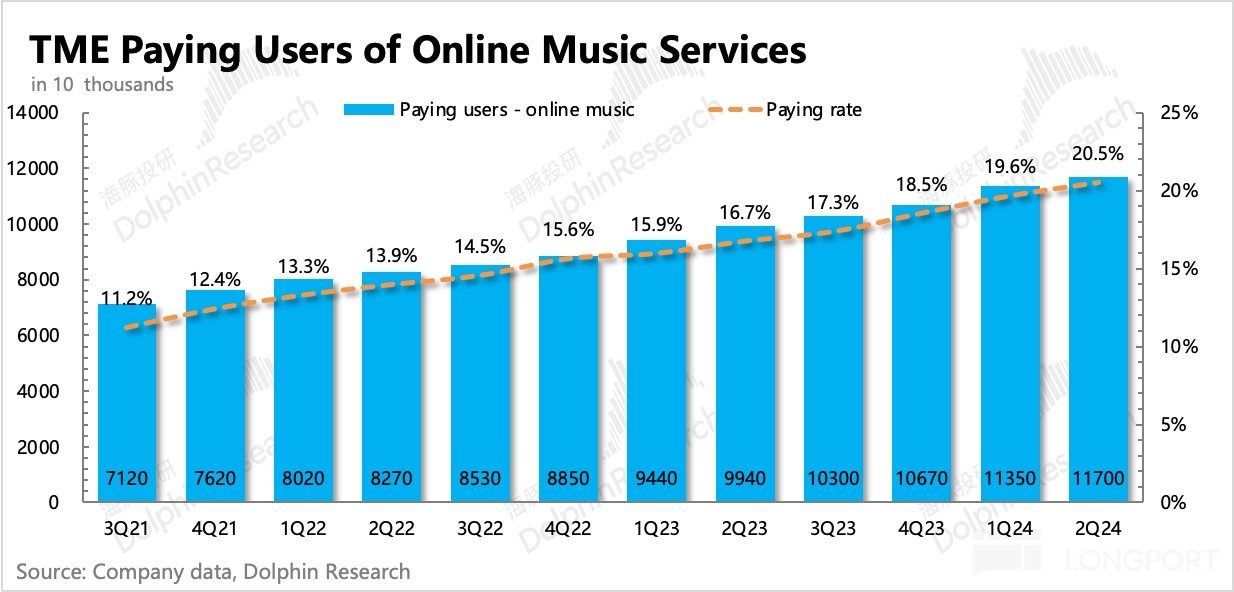

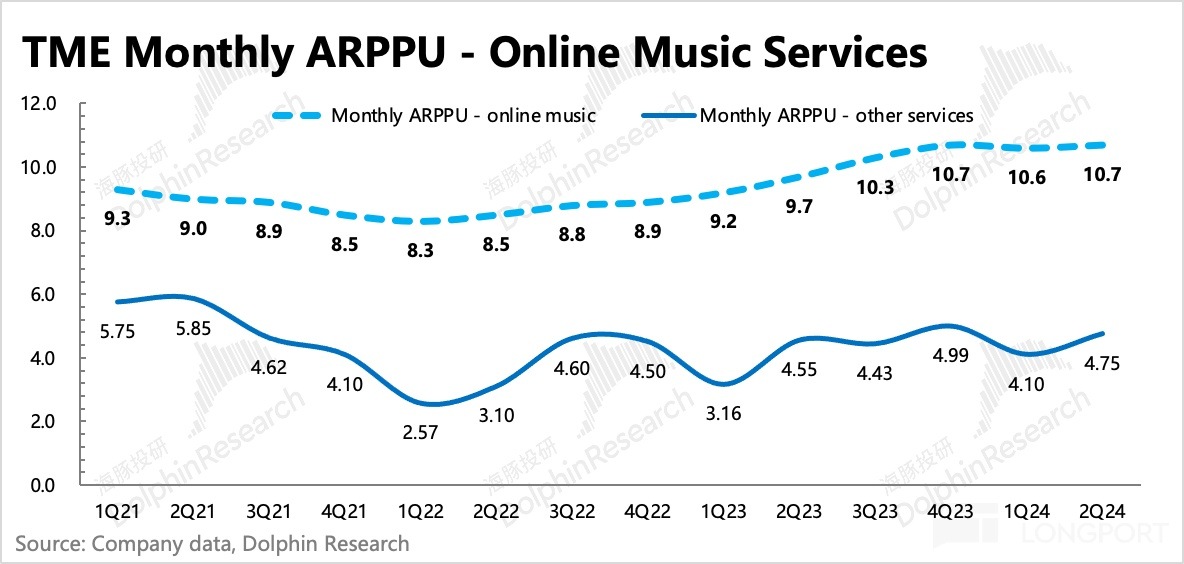

1. 订阅维持高增长:二季度会员订阅仍有近 30% 的高增长,一方面,付费会员数净增了 350 万,符合正常趋势,Q1 增加 680 万属於是春节促销刺激,并非常态下的增长情况;另一方面,人均付费 ARPPU 也继续小幅上涨。

但头部机构的预期也比较高,对订阅收入增速预期超过了 30%,预期差主要体现在付费会员数上,头部机构预期会有 370 万的净增。

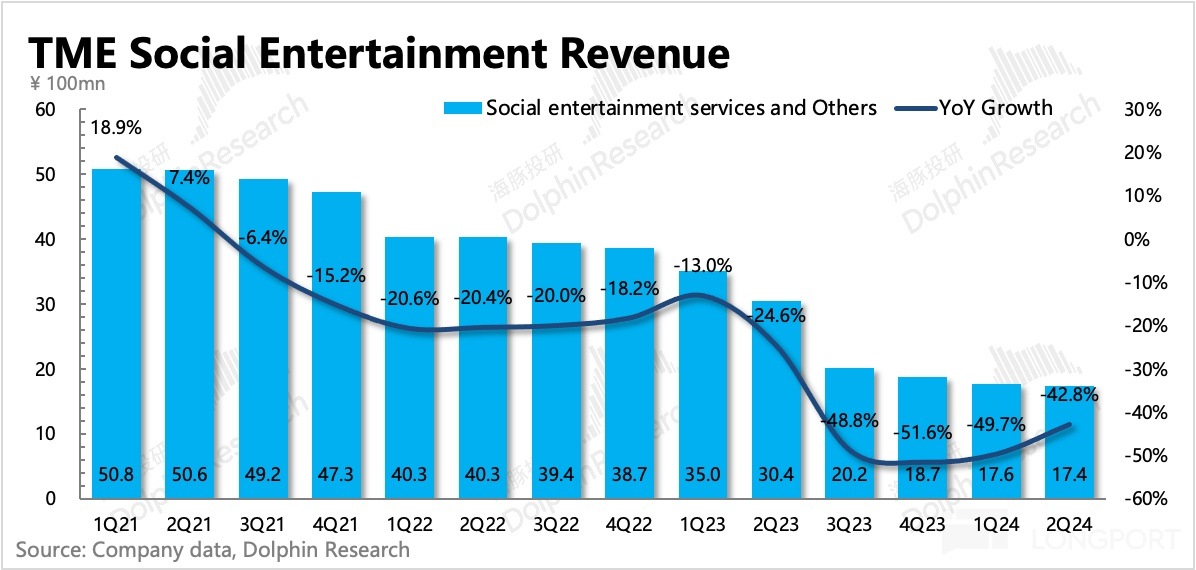

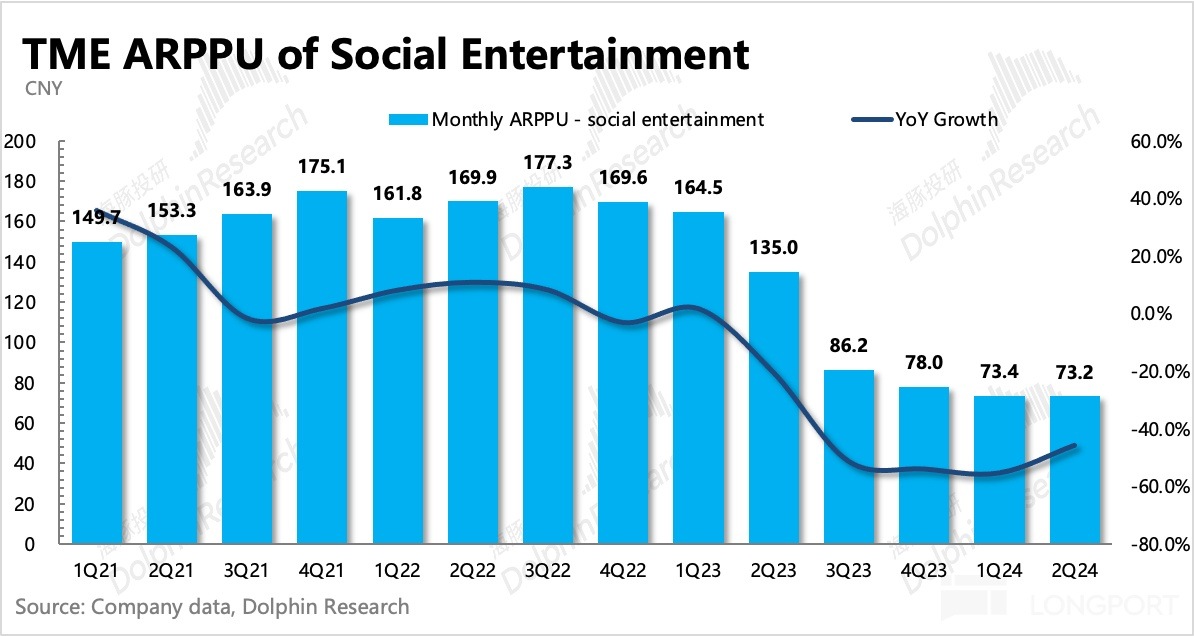

2. 直播影响减轻:二季度以直播、K 歌为主的社交娱乐收入同比下降 43%,相比上季度的降幅稍有放缓,基本符合预期。环比来看,淡季收入与旺季的一季度基本持平,一定程度上可以说明直播影响实际已经见底。由於直播整顿是去年 6 月开启的,因此下半年基数影响会减弱,也就会逐步在增速上看到更明确的修復和回暖。

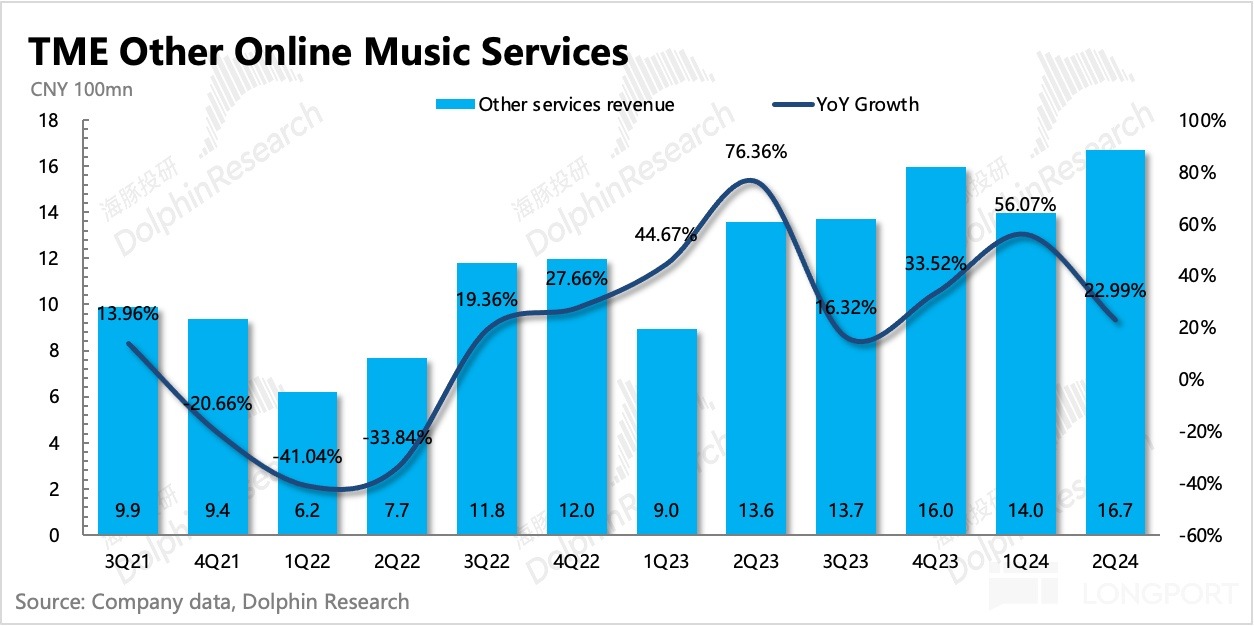

3. 广告继续释放库存:其他在綫音乐业务(转授权、数字专辑以及广告业务)也有 23% 的高增长,其中主要是广告形式不断丰富、更多库存释放驱动增长。数字专辑的增长我们预计也不俗,年初腾讯音乐已经进一步深入绑定微信,增加听音乐 tab,能够促进音乐(对应数字专辑售卖)、免费用户(对应广告收入)上佔得优势。

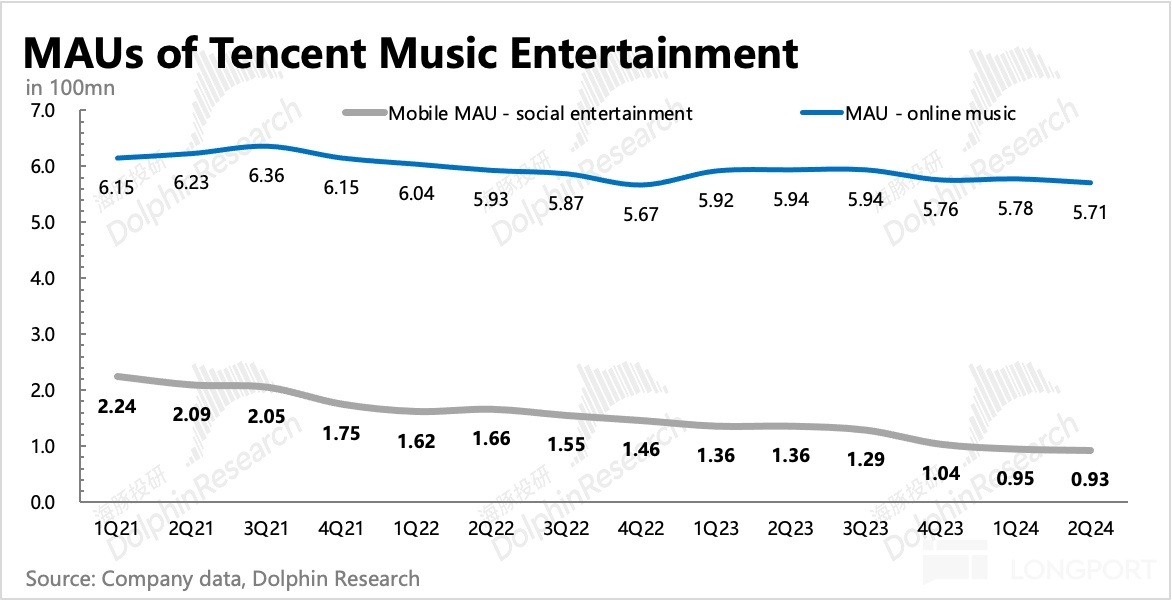

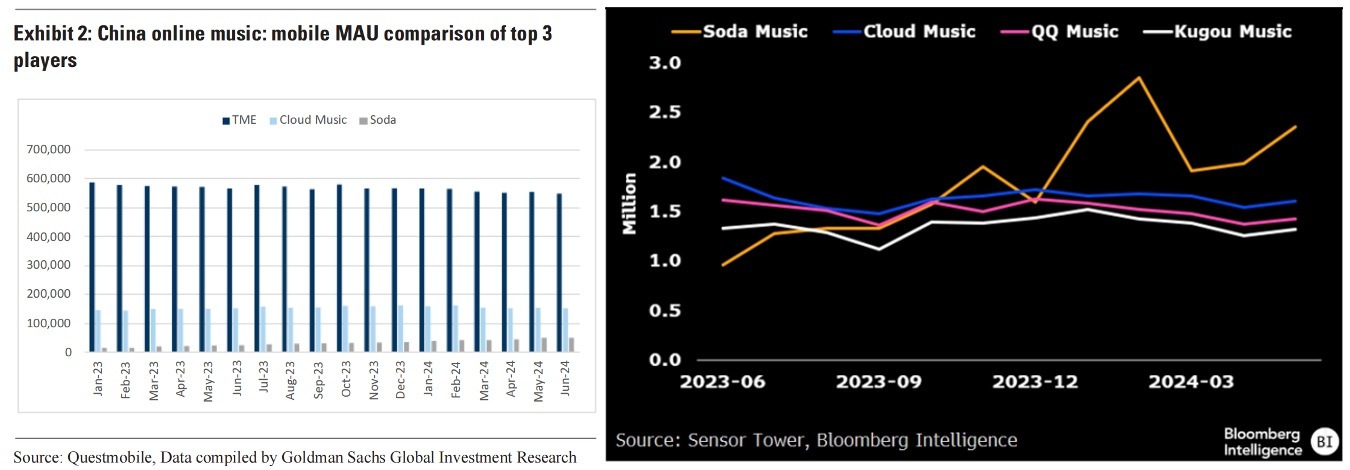

4. 生态流量继续走低:在綫音乐月活在二季度淡季,继续预期中下降。结合第叁方数据,一部分非音乐刚需用户去了其他娱乐平台,比如短视频,另一部分用户可能转去了汽水音乐。二季度以来汽水音乐推广势头较足,短期下载量一度超过了其他在綫音乐平台,因此也引发了一波市场担忧。

但从月活来看,汽水音乐下载量增多并未带来 MAU 有很明显的拉升,侧面说明用户心智、使用粘性还相对早期。目前汽水音乐相比腾讯音乐 MAU 差距过大,甚至也不足云音乐的 1/3,因此竞争威胁短中期还谈不上。

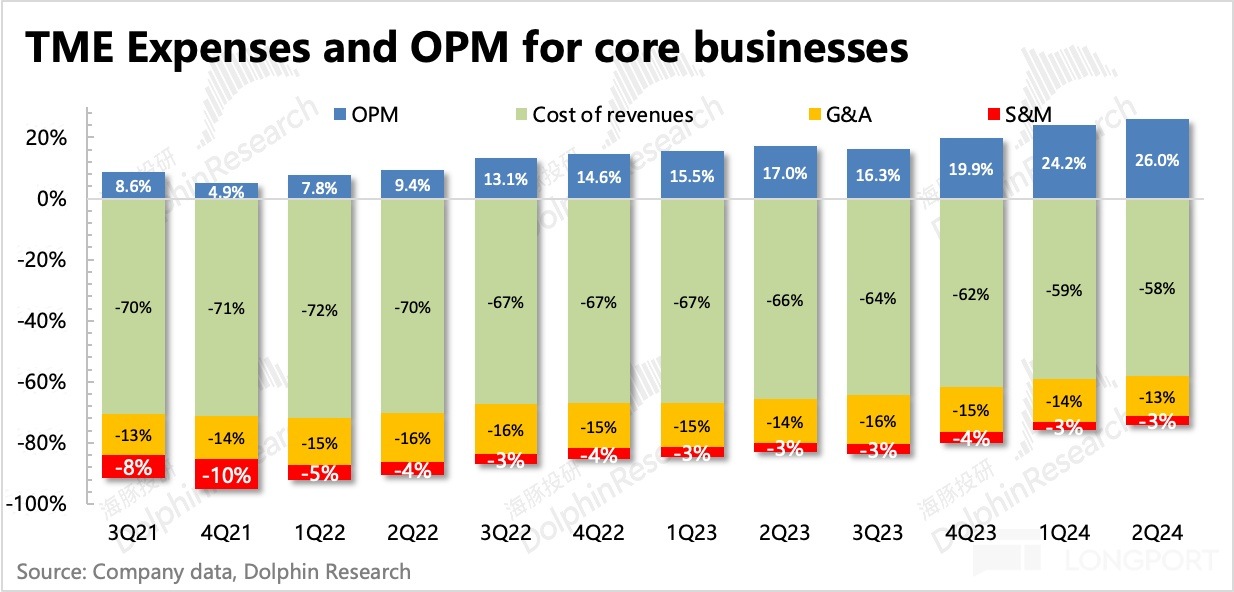

5. 费用继续严控:收入 miss 的情况下,利润最终还能符合大行的预期,主要源於腾讯音乐在经营费用上的严格控制,销售 + 管理费用合计,同比继续下滑 8.5%。此外,成本也比机构预期得要略低一些,仍然处於双位数的下滑中。

最终核心主营业务的经营利润(不包括非经营相关的收入和支出)为 18.6 亿,继续保持 50% 的高增长,利润率也达到了 26%,继续环比提高了 2pct,同比提高 9pct。

收缩槓桿带来的可观的利润弹性,也是海豚君看好腾讯音乐的另一原因。当然本质上体现的是腾讯音乐在产业链和在同行业中具备的优势,以及腾讯係内部生态良性循环,共同提升整体集团效率的体现。

6. 派息已发、回购暂停:二季度公司没有回购(非稳定回购,跟随市值波动进行操作),上季度宣佈派发的 2023 年股息,已经发放完毕。虽然腾讯音乐现金很多(截至 Q2 末有 350 亿元人民币,合 48 亿美元),但回购 + 派息的整体分红率 1.5% 并不高。这次财报并未提及更多的回报股东的动作,可能也使得部分资金比较失望。

7. 财报详细数据一览

海豚君观点

虽然收入 miss 了头部机构的积极预期,但市场对腾讯音乐二季报的负面反应(盘前暴跌 10%+),还是有点 「借」 势杀估值的意味。毕竟横向对比其他中概,腾讯音乐的估值偏高,因此也隐含了资金对腾讯音乐更高的业绩要求和股东回报要求。

上季度点评,海豚君在认可基本面的同时,也着重提及了估值饱满的问题(接近相对积极预期下的估值),因此建议关注边际风险。经过这段时间的调整,虽然腾讯音乐调整幅度并不少,但截至昨天收盘 225 亿美元,对应 25 年经调整净利润 17x,还是要高於集团腾讯。

不过海豚君认为,腾讯音乐的基本面仍然是没有问题的。抛开 「中概」 的特殊身份,17x 的估值对应未来叁年利润的 CAGR 增速 15%-20% 来看在合理区间,但与 Netflix、Spotify 等一贯被市场热捧、同为流媒体平台的估值动辄 30x~40x 相比,显然也没到存在估值泡沫需要刺破的程度。

而市场担心的汽水音乐竞争问题,海豚君认为短中期也不必过於恐慌。目前两者用户体量不是一个数量级,谈竞争威胁过早。倒是宏观压力是否对"付费渗透 + 提价"的逻辑带来影响,延缓后续的会员收入增速,这个需要看看电话会上管理层的表态和展望。

以下是详细分析

一、生态流量淡季继续下降,竞争威胁担忧过早

二季度腾讯音乐在綫音乐月活下降至 5.71 亿,环比仍有 700 万用户的流失。直播整顿的影响进一步减轻,社交娱乐月活环比下降 200 万,虽然是淡季,但相比一季度的净流失速度放缓。

近期市场对第叁方数据体现出的走势可能存在一些担忧。横向对比同行,云音乐走势和腾讯音乐差不多,但汽水音乐下载量短期有快速拉升。但从月活来看,汽水音乐下载量增多并未带来 MAU 有很明显的拉升,侧面说明用户心智、使用粘性还相对早期。目前汽水音乐相比腾讯音乐 MAU 差距过大,甚至也不足云音乐的 1/3,因此竞争威胁短中期还谈不上。

当然,后续还需要继续关注同行,尤其是字节的动作,汽水音乐是否有进一步的抖音导流、增加版权投入的举措。云音乐因为本身网易近期因为游戏承压,集团内有降本增效的动力,因此短期可能更倾向於保持现状。

二、直播调整影响实际已触底

二季度社交娱乐收入继续同比大幅下降 42%,但相比上季度的下滑幅度有一定放缓,符合市场预期。但如果环比来看,淡季收入与旺季的一季度基本持平,一定程度上可以说明直播影响实际已经见底。由於直播整顿是去年 6 月开启的,因此下半年基数影响会减弱,也就会逐步在增速上看到更明确的修復和回暖。

拆分看量、价关係的变动:二季度是淡季,付费用户数净流失 10 万,属於正常变化趋势。人均付费同比下滑 46%,主要体现整顿影响。

叁、提价后促销,刺激付费用户净增创新高

由於社交娱乐的压力,尽管宏观环境不佳,腾讯音乐还是需要继续推进付费墙策略,提前释放数字音乐付费的增长潜力。

与此同时其他在綫音乐收入中则还是主要靠广告业务驱动,除了 app 上的一些开屏广告、固定版面广告、免费会员广告,还包括举办一些年度音乐活动带来的赞助收入。

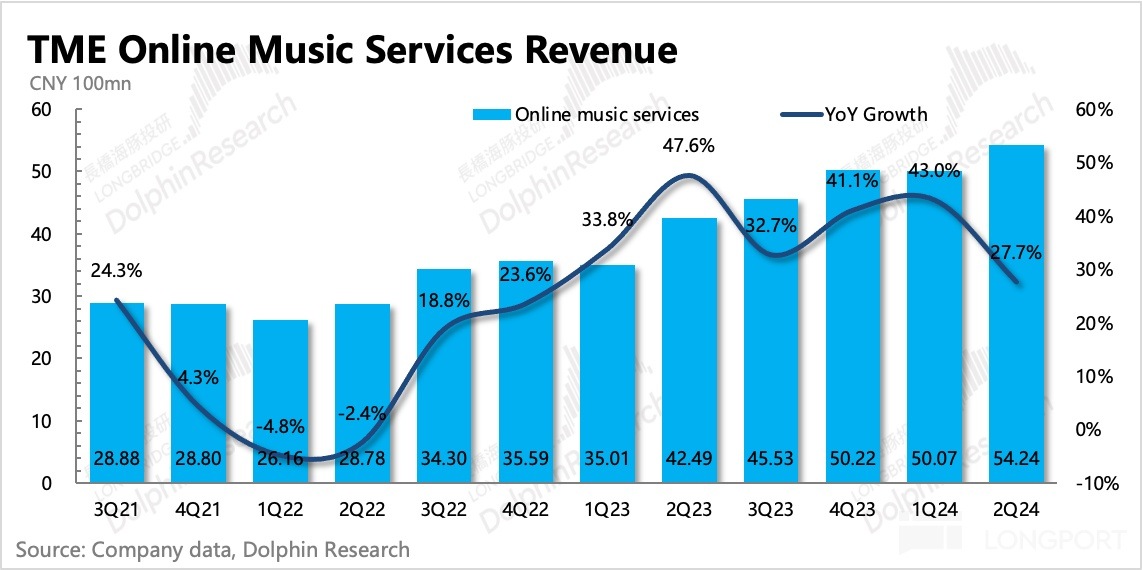

最终在綫音乐收入同比增长 27.7%,环比有所放缓,市场预期较高,因此可能引发了一些资金对高增长持续性的担忧。

进一步细分看,其中:

1)订阅收入同比增长近 30%,环比有所放缓。其中,付费用户数(+18%yoy)和人均付费金额(+10%yoy)的增幅均略有放缓。截至二季度末,音乐订阅付费渗透率达到 20.5%,相比一季度继续提升了 1pct。公司中长期目标是看齐长视频水平,也就是 25%~30%。

年初春节促销猛拉了一波用户后,二季度的用户增长多少会受到一些影响,再加上本身是淡季,因此净增用户 350 万,相比一季度明显放缓。不过市场预期稍高一些,这也带来了订阅收入的小幅 miss。

2)包含数字版权售卖、广告等收入的其他在綫音乐服务,高基数下二季度收入增速放缓至 23%,主要是广告库存释放带来。

四、成本费用继续严控

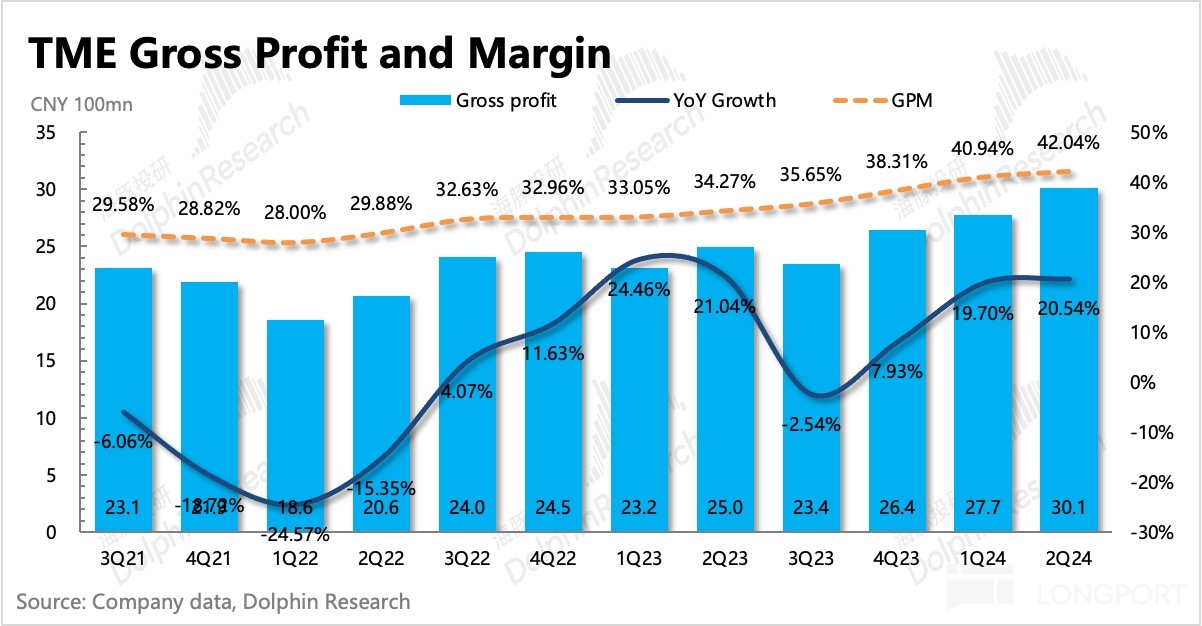

二季度成本同比下滑 13%,收缩幅度未见太多放缓。除了有直播业务减少,相应的打赏分成也下降的原因外,通过海豚君拆分估算,版权成本可能也并未有增加。最终毛利率在总营收同比还有小幅下滑下,环比进一步提升了 2pct 达到 42%,继续超越公司原定的中长期目标水平 40%。

二季度销售费用和管理费用依然处於在收缩中。其中管理费用下滑较多,主要是裁员影响。销售费用更多的是公司自己主动保持高 ROI 的获客方式。不过销售费用的优化接近尾声,从高点的 6、7 亿,下降至目前的 2 亿出头,已经非常苛刻。

最终主营业务的经营利润达到 18.6 亿,利润率环比直接提高了 2pct,达到 26%。

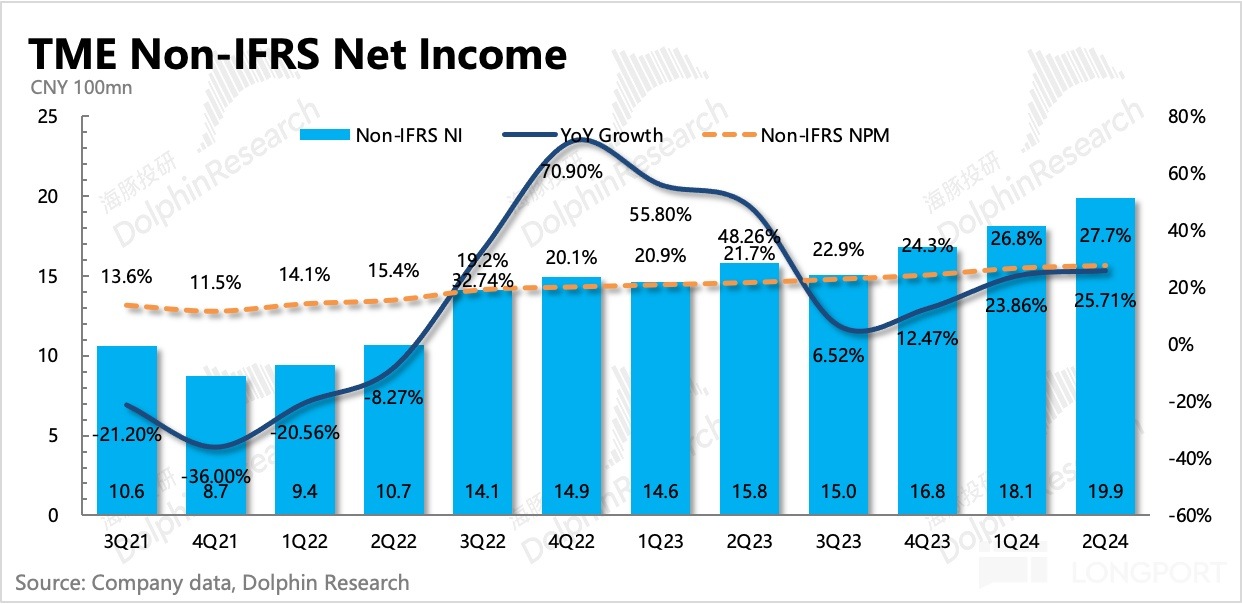

剔除收购产生的无形资产摊销、股权激励以及非经营性的投资收益影响,腾讯音乐一季度实现 Non-IFRS 净利润 19.85 亿,同比增长 27.7%。与主营业务的经营利润增速(+26%yoy)之间的差距,细拆来看,主要是 SBC 波动影响。

<此处结束>

海豚投研「腾讯音乐」近一年相关研究回顾:

财报季

2024 年 5 月 13 日财报点评《腾讯音乐:金矿挖不完?垂类小而美的魅力》

2024 年 3 月 19 日电话会《腾讯音乐:年初促销获客效果高於预期(4Q23 电话会)》

2024 年 3 月 19 日财报点评《腾讯音乐:龙头自带 BUFF,提价抗周期》

2023 年 11 月 17 日电话会《音乐订阅的空间还很广阔(腾讯音乐 3Q23 电话会纪要)》

2023 年 11 月 14 日财报点评《腾讯音乐:被直播阴霾掩藏的小而美》

2023 年 8 月 15 日电话会《直播调整影响预计在叁季度末稳定(腾讯音乐 2Q23 电话会纪要)》

2023 年 8 月 15 日财报点评《腾讯音乐:业务调整,继续磨底》

2023 年 3 月 22 日电话会《业绩指引没硬伤,只是预期太充分(腾讯音乐 4Q22 电话会纪要)》

2023 年 3 月 21 日财报点评《腾讯音乐:没了成长,靠 「省」 能撑起音乐大梦想?》

深度

2023 年 4 月 12 日《抖音、腾讯场外联姻,娱乐付费死局有解?》

2023 年 1 月 6 日《泛娱乐 「开门红」,腾讯、B 站们谁的反弹更持久?》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)