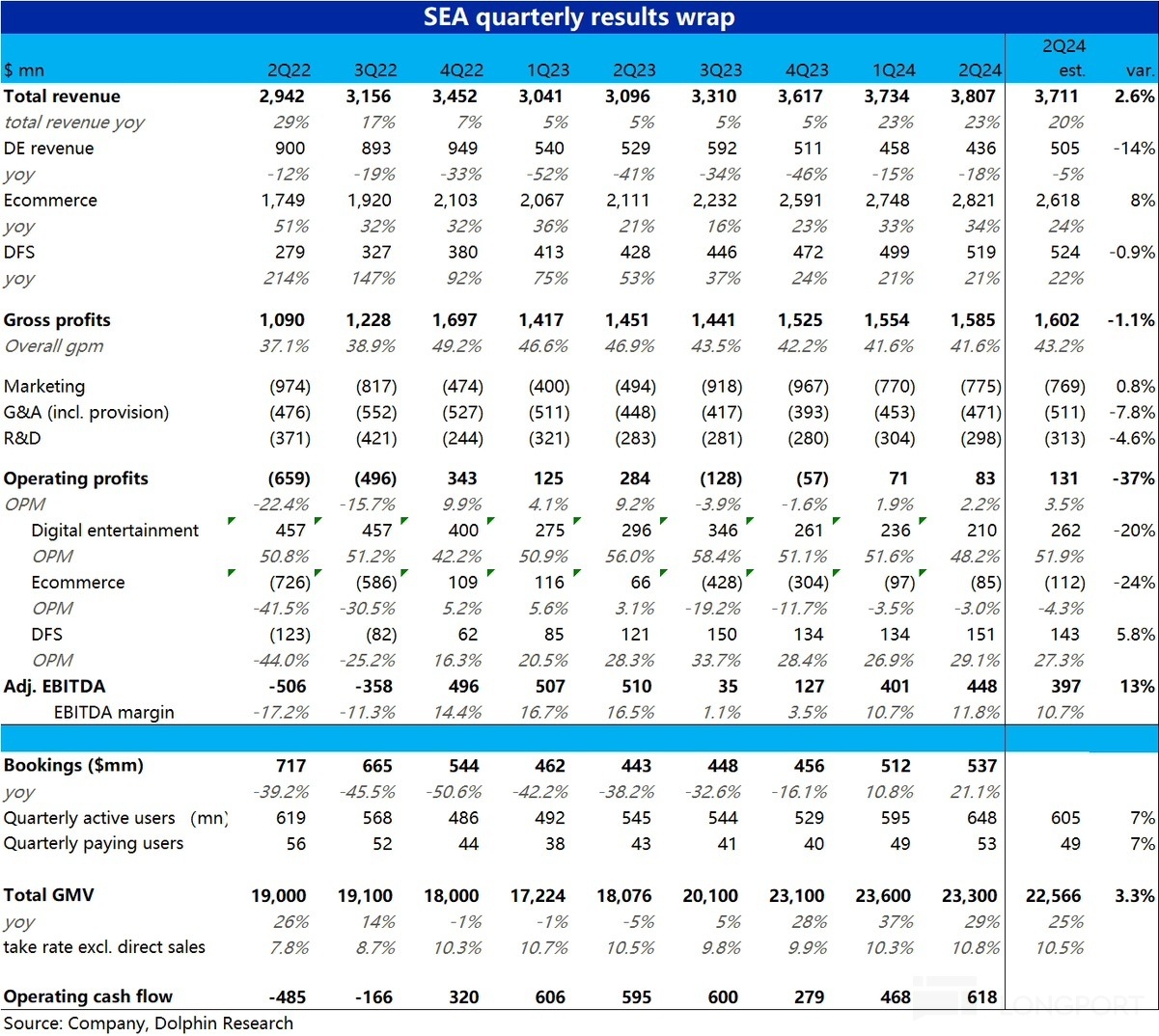

以下为 Sea 2024 年二季度财报电话会纪要,财报解读请移步《Sea:实力打碎鬼故事,东南亚小腾讯仍是好样的》

一、财报核心信息回顾:

二、财报电话会详细内容

2.1、高管层陈述核心信息:

1) 业务进展

① 电商业务

a. Shopee 在东南亚市场继续扩大市场份额,并在行业提成率上升的背景下巩固了其领先地位

b. 提高广告提成率,支付广告费的卖家数量同比增长超过 20%,进一步增强了盈利能力

c. 推出了直播广告功能,提升了直播销售效率,同时增加了广告收入

d. 物流服务质量提升,XPS Express 订单 70% 以上在 3 天内送达,单订单成本同比下降 8%

e. 推出 「随心退货」 功能,退货和退款流程更高效,用户粘性和復购率提高,马来西亚平均购物篮金额增长 10% 以上

② DFS 数字金融业务

a. SeaMoney 贷款规模同比增长近 40%,达到 35 亿美元,活跃用户增长近 50% 至 2100 万

b. 第二季度新增超过 400 万首次使用信贷产品的借款人,数量较去年翻倍

c. 在印度尼西亚,与超过 1000 家电子产品商店合作,引入 SPayLater 贷款,成功提供大规模即时信贷审批

③ Garena 数字娱乐业务

a. Garena 通过《Free Fire》的成功运营,实现预订量同比增长超过 20%

b.《Free Fire》在第二季度保持了超过 1 亿名日活跃玩家,成为全球下载量最高的移动游戏

c. 计划在今年晚些时候推出《Need for Speed Mobile》,进一步拓展游戏产品綫和玩家社区

④ 董事会变动

两位新的独立董事加入,带来人工智能和金融服务领域的深厚专业知识;Tony 将卸任董事会成员,但继续担任首席财务官

2.2、Q&A 分析师问答

Q: 能否评论一下最新的竞争格局,特别是在第叁季度,所有参与者都在推动理性化?这将如何影响贵公司的业绩和更新后的指引?在修正指引时考虑了哪些因素?

A: 我们观察到竞争环境在过去几个月更加稳定,市场上的各个参与者都对提成率进行了积极调整。这是一个市场逐渐走向理性的信号。我们对长期盈利目标的看法保持不变,仍然预计 EBITDA 水平在 2% 到 3% 之间。尽管如此,市场仍然非常动态,因此我们将继续专注於业务盈利能力,确保在短期内实现盈利,同时推动业务增长,以充分利用市场潜力。我们预计市场会逐步进入更理性的阶段,推动行业盈利能力的提升。

Q: 关於 Shopee 的利润率,近期和中期的预期是什麼?公司计划如何实现这些目标?是否有长期利润率预期的更新?

A: Shopee 的近期目标是盈利,正如我们在第叁季度的指引中所述。我们将在短期内优先考虑盈利能力,同时保持增长势头,因为我们相信市场仍有巨大潜力。从中期来看,我们预计市场将逐步走向理性化,提升整个行业的盈利能力。我们将通过更好的定价、用户体验以及内容供应,结合我们在规模上的优势,来确保在市场中取得更好的单位经济效益和市场份额增长。

Q: 您提到已经在提高变现率,整个行业在第一季度也有所提升。未来是否有可能进一步提高提成率?是否能够减少运输补贴?

A: 我们确实认为仍有机会进一步提高变现率,特别是在佣金等方面。我们在过去几个季度中已经取得了显着增长,尽管未来的增长幅度可能不会像今年早些时候那样大。另一个具有相当潜力的领域是广告提成率。我们在过去几个季度中投入了大量精力构建广告基础设施,例如推荐和搜索平台,以及广告係统和流量分配的标準算法平台。这些努力将帮助我们在未来几个季度中进一步提高广告提成率。

Q: 直播业务的单位经济效益如何?现在在一些国家直播业务是否已经实现盈利?直播业务的贡献利润率如何?

A: 我们确实看到直播业务的单位经济效益环比有所改善。在某些市场,直播业务已经实现了盈利,而其他市场仍在逐步改善中。总体来说,我们预计直播业务的改善趋势将继续,并将为整体利润贡献正向效益。

Q: 关於电商业务,您刚刚报告了来自巴西的首次盈利,且仍有成为市场第二的雄心。贵公司计划如何实现这一目标?这种改进的盈利能力是否可持续?

A: 我们对巴西市场利润率的改善感到非常满意。目前,巴西市场的贡献利润率已经为正。我们通过自有物流网络不断降低运输成本,并改善用户体验,这两者的结合推动了更好的用户留存率和市场经济效益。此外,我们正在增加高价商品类别的渗透率,尽管在这些类别中,我们之前的市场表现不如一些竞争对手,但我们认为这一领域有很大增长潜力。我们将继续利用这些优势槓桿,推动巴西市场的持续增长。

Q: 关於指引,第叁季度的调整后 EBITDA 正向利润仅适用於第叁季度的独立 EBITDA,但并不是第叁季度整体九个月的 EBITDA 正向利润,对吗?

A: 是的,您理解正确。我们提到的 EBITDA 指引是针对第叁季度的独立 EBITDA 部分,而不是整个九个月的 EBITDA 正向利润。

Q: 能否分享一下在非 Shopee 平台用户获取方面的进展,以及非 Shopee 平台的 GTV 增长情况?这是否会从綫下交易转向,例如那些綫下零售商、餐馆合作伙伴?还是 Sea 实际上会开放与任何在綫合作伙伴合作,例如在綫旅游代理?

A: 关於这个问题,如果你看看我们的信贷贷款组合,Sea 的信贷贷款组合分为几部分:Shopee 相关的 SPayLater(先买后付)主要用於 Shopee 的交易,此外还有与 Shopee 无关的现金流贷款,这些贷款可以用於綫下支付以及其他綫上支付场景。比如,在印度尼西亚,用户已经可以使用 SPayLater 在在綫旅游网站上进行支付。此外,Sea 还在开发不同的綫下使用场景,例如手机和家电购买的綫下支付场景。这表明,Sea 不仅关注綫上支付解决方案,还积极扩展綫下合作,涵盖零售商、餐馆和其他商业合作伙伴,预计未来这种合作会进一步扩大。

Q: 关於 Shopee Express,公司将在未来几个季度如何进一步优化运营效率,并进一步改善物流业务的成本结构?

A: Shopee Express(SPX)将通过以下措施进一步优化运营效率和改善成本结构:

Q: 关於变现率的后续问题。管理层提到未来可能有提升变现率的机会。如果我们展望未来几年,能否达到与成熟市场玩家相似的广告收入水平?如何刺激更多商户在广告上的支出?这将主要来自更高效的营销工具还是更高单价商品的销售?

A: 关於广告变现率,我们相信基於已有的基础设施,未来几个季度内将开始看到成效,而不是需要数年时间。基础产品已经到位,接下来需要的是让卖家逐步适应和採用,并为不同市场进行优化。这涉及到提高卖家使用广告产品的效率,也包括平台如何更有效地分配流量,从而提升卖家的收益空间,同时不牺牲整体平台的转化率。这是我们过去几个季度的主要技术构建,接下来几个季度将会逐步推出和优化。

Q: 关於游戏业务,特别是《Free Fire》的动能表现。您如何看待下半年的前景和可持续性?此外,与腾讯合作的《Need for Speed》下半年可能带来怎样的财务贡献?

A: 我们对《Free Fire》当前的趋势感到非常满意,无论是在新用户增长、现有用户留存率,还是货币化指标(如付费比率和整体增长率)方面都表现出色。这反映了我们之前决策的正确性。我们将继续专注於内容更新,在过去的两个季度中,我们发佈了一些非常成功的新内容,接下来也有几个大型更新在筹备中,我们对这些更新的结果充满信心。

此外,我们将《Free Fire》视为一个平台,而不仅仅是一个长青品牌。通过这一平台,我们每天能吸引超过 1 亿的全球用户。《Free Fire》平台下提供不同类型的游戏体验和模式,使其不仅是单一的游戏,而是包含多种体验的集合。我们也在探索使用 AI 工具来提高生产效率、加快开发速度,并引入新颖的游戏体验。在长期来看,我们对《Free Fire》全年双位数增长的前景保持信心,包括用户增长和货币化。至於与 EA 和腾讯合作开发的新游戏,目前对其下半年的财务贡献进行预测还为时过早。我们将继续关注《Free Fire》的表现,并在新游戏发佈后,根据用户反馈和数据表现向市场提供进一步的更新。

Q: 关於跨境电商竞争的加剧,特别是在菲律宾和马来西亚的进展以及进入泰国市场的影响,管理层如何应对这一点?特别是考虑到第叁季度的正向调整后的 EBITDA 指引,管理层的计划是什麼?

A: 关於跨境电商,我认为你可能指的是天猫进入东南亚市场的影响,我们认为对我们业务的影响可能相对有限。首先,跨境电商在我们市场中的业务佔比较小,菲律宾、泰国、马来西亚的电商交易主要集中在国内销售。其次,在价格方面,我们在这些市场中的价格实际上更具竞争力,主要是由於我们在这些竞争激烈的环境中运营已久,并且我们的本地运营成本较低。因此,我们认为,我们的市场定价在本地市场中实际上比跨境玩家更具优势。

Q: 关於电商 GMV 指引的提升,增长主要来自巴西还是东南亚?考虑到下半年基数较高,7 月和 8 月的趋势如何?是否有任何放缓迹象?

A: 整体来看,亚洲市场和巴西市场的增长都超出了我们的预期。尽管巴西市场相对於亚洲市场规模较小,但两者的增长都表现优异。去年第叁季度和第四季度的高基数问题通过我们在内容、服务质量、成本结构和定价方面的改进得到了缓解,推动了更好的用户留存和新用户的加入。因此,我们对指引进行了上调,反映了这种积极趋势。

Q: 关於游戏业务,尽管预订量和用户增加,但收入却下降。这一季度的情况尤其明显,因为利润率达到了歷史最高水平。请问,这是否意味着未来我们应该期待 ARPU(每用户平均收入)继续下降,而利润率继续提高或至少保持在这些水平?

A: 关於游戏业务的 GAAP 收入,流水确实有所改善,无论是环比还是同比。然而,由於 GAAP 收入的处理方式,我们必须将更多的收入推迟到未来的季度,这解释了 GAAP 收入的波动原因。至於 ARPU,我们观察到的平均每用户收入相对稳定,虽然可能会有小幅波动,但这更多是由於市场组合的变化。本季度没有看到特别显着的波动。

Q: 关於竞争格局,特别是台湾和印度尼西亚市场。在台湾市场,新竞争对手 Coupon 的进入使得市场更加激烈。您如何看待整体的竞争强度?在印度尼西亚市场,某个玩家增加了补贴,您对此有何具体回应?

A: 在台湾市场,我们仍然保持着相对主导的市场地位。虽然确实有一些新进入者,但对我们业务的影响相对较小。我们的重点是通过自有的 SPX 网络缩短交货时间,实现更多次日送达,并通过与卖家的合作,提高供应端效率,以更具成本效益的方式完成订单履行。在印度尼西亚市场,不同的参与者可能会有季节性的波动和补贴策略的调整,但我们更关注长期趋势,而不会过於关注短期的补贴波动。我们没有看到长期趋势上有重大变化,因此,我们将继续专注於整体市场趋势。

Q: 关於 DFS(数字金融服务)业务,管理层提到了很多关於 BNPL(先买后付)、现金贷款和綫下 Shopee Pay Later 的内容。能否分享一下这些不同类别的利润率趋势?以及在当前全球宏观不确定性的背景下,如何进行风险管理,特别是在票据金额和期限方面的考虑?

A: 关於利润率趋势,我们的利润率在不同市场和产品类别中总体保持稳定。实际上,在一些市场,我们还观察到产品的风险状况有所改善,这进一步提升了我们的 EBITDA。在新市场中,增长速度通常较快,这也是自然趋势。比如,我们在泰国和巴西看到了非常好的增长动能。

关於风险管理,我们的贷款产品期限较短,通常只有几个月,票据金额也相对较小。这种短期限和小金额的组合使我们在管理贷款组合时具有更大的灵活性,可以更好地进行基於风险的定价、催收以及根据市场环境微调组合。因此,即使市场环境出现变化,我们也比其他市场参与者更有準备。

Q: 考虑到我们不同业务板块的增长动能,如何看待长期收入组合的趋势?DFS 是否会在长期内变得更加重要?

A: 对於长期收入组合的趋势,目前我们在每个业务领域都看到了一些利好因素。电商业务的 GMV 增长、提成和广告提成率的提升都是潜在的收入增长驱动力。在金融服务业务方面,随着 Shopee 生态係统的深化,贷款总额将随着 Shopee GMV 的增长而增加。

游戏业务方面,我们找到了推动《Free Fire》增长的正确策略,并看到了非常强劲的动能。因此,我们预计各个业务板块都会继续增长,并且收入组合不会发生显着变化。虽然游戏业务的 GAAP 收入由於处理方式可能会有所延迟,但这并不影响我们对其未来增长的信心。总体来看,金融服务收入的贡献比例可能会增加,但这是由於 GAAP 处理的原因,而不反映我们对其他业务的看法。

Q: 关於变现率,您提到广告变现率将在未来几个季度内提高到全球基準水平,而不是几年。您还提到佣金变现率低於全球基準水平,尽管您和同行都在提高提成率,但它仍然低於亚马逊和 eBay 的水平。是否有结构性原因导致长期来看佣金提成率不会接近全球同行水平?是否有实现这一目标的时间表?

A: 广告提成率的提升确实有望在未来几个季度内实现,而不同市场的基数和变现率可能有所不同。至於佣金变现率,我们认为需要全面看待这个问题,如果将佣金和广告等提成率结合起来,我们没有理由认为我们会比全球同行低。这也符合我们对市场中长期 EBITDA 达到 2% 至 3% 的指引。

Q: 关於《Free Fire》的预订增长,您们之前提到了今年的双位数预订增长预期,特别是低双位数增长。不过,鉴於过去几个季度的强劲表现,是否有理由期待 2024 年《Free Fire》预订增长会更高?如果没有,为什麼?

A: 关於《Free Fire》的预订增长,我们确实看到了持续增强的动能,但目前我们希望保持谨慎态度。过去两个季度的表现非常强劲,我们希望继续专注於已经证明有效的策略。如果这种趋势持续,我们会及时向市场和投资者更新相关信息。

<此处结束>

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)