利率

美联储新一轮降息或将到来,中美货币政策方向趋于收敛,美联储降息对中债影响几何?

美联储降息一般分为衰退式降息和预防性降息,考虑到美联储降息的节奏会受到经济基本面变动的影响,原本的“预防性降息”也可能演变为“衰退式降息”,我们将美联储政策利率从高点累计降幅达到75bp的时间段称为“预防性阶段”,将美联储累计降息幅度达到75bp至最后一次降息的时间段称为“衰退式阶段”。

我们研究发现,2000年以来,在美联储降息周期的预防性阶段,中国的经济周期、通胀周期可能与美国背离,从而导致两国的货币政策方向不一致,10年中债保持独立性行情,与10年美债的相关性相对较低;但若在美联储降息的衰退式阶段,美国经济偏弱导致中国外需走弱,两国货币政策方向趋同,10年中债利率的10年美债利率的相关性相对较高。

以此为依据,我们测算得若年内美联储降息处于预防性阶段,中国10年国债利率的下行潜在空间或为2-2.05%。若年内美联储降息步入衰退式阶段,中国10年国债下行潜在空间或为1.8-1.9%。

一、美联储降息周期中,中债如何演绎?

前期在报告《美债收益率还有多少下行空间?——美国国债月报2024年第八期》[1]中提出,自1985年后,美联储降息分两种模式,一种是在经济危机时的持续降息,此时的降息幅度大、降息连续性强(本文中简称“衰退式降息”);另一种是在经济短暂放缓后采取的小幅“预防性降息”。1985年后美联储共进行了4次75bp的预防性降息。

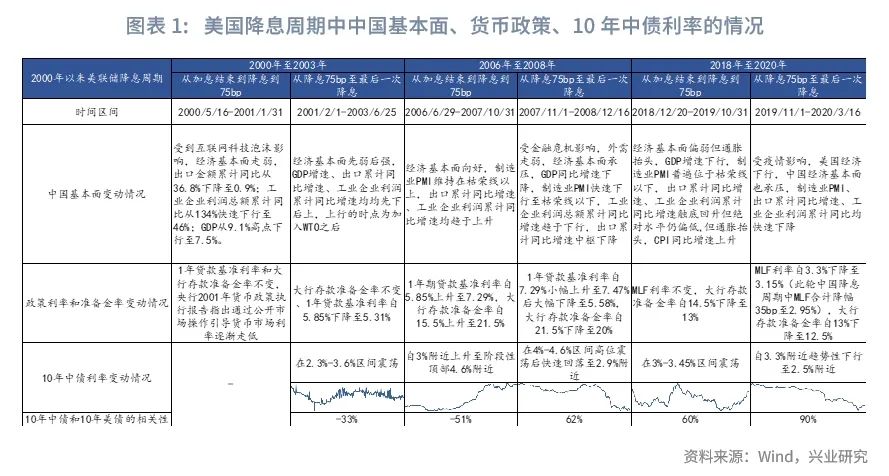

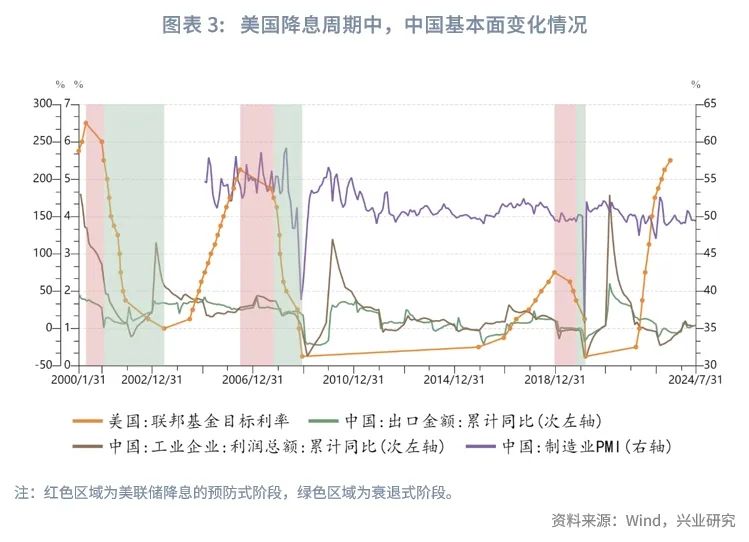

考虑到美联储降息的节奏会受到经济基本面变动的影响,美联储原本的“预防性降息”也可能演变为“衰退式降息”(例如2018年末至2020年的降息周期)。因此,本文中将美联储从政策利率的高点累计降息幅度达到75bp的时间段称为“预防性阶段”,将美联储累计降息幅度达到75bp至最后一次降息的时间段称为“衰退式阶段”。2000年以来(中债数据最早为2002年开始,因此选取2000年以来的降息周期),美联储共进行了3轮完整的降息,分别为2000年至2003年、2006年至2008年、2018年至2020年。

在美联储降息周期的预防性阶段和衰退式阶段,我国政策利率的变化、10年中债的表现如何?我们研究发现,在已有的历史经验中,在美联储降息周期的预防性阶段,中国的经济周期、通胀周期可能与美国背离,从而导致两国的货币政策方向不一致,10年中债保持独立性行情,与10年美债的相关性相对较低;在美联储降息的衰退式阶段,美国经济偏弱导致中国外需走弱,两国货币政策方向趋同,10年中债的10年美债的相关性相对较高。

具体来看,在2006年至2008年的美联储降息周期中,在预防性阶段(2006/6/29-2007/10/31),中国经济基本面向好,制造业PMI维持在枯荣线以上,出口累计同比增速、工业企业利润累计同比增速均趋于上升,期间央行连续加息和升准,1年期贷款基准利率自5.85%上升至7.29%,大行存款准备金率自15.5%上升至21.5%,10年中债利率自3%附近趋势性上升至阶段性顶部4.6%附近。在此期间,10年中债利率和10年美债利率的相关性为-51%。在衰退式阶段(2007/11/1-2008/12/16),金融危机对中国的影响加大,中国经济基本面承压,GDP同比增速下降,制造业PMI快速下行至枯荣线以下,工业企业利润总额累计同比增速趋于下行,出口累计同比增速中枢下降,期间央行将1年贷款基准利率自7.29%小幅调升至7.47%后大幅调降至5.58%,大行存款准备金率自21.5%调降至20%,10年中债利在率4%-4.6%区间高位震荡后快速回落至2.9%附近。在此期间,10年中债利率和10年美债利率的相关性为62%。

在2018年至2020年的美联储降息周期中,在预防性阶段(2018/12/20-2019/10/31),中国经济基本面偏弱但通胀抬头,具体表现为GDP增速下行,制造业PMI普遍位于枯荣线以下,出口累计同比增速、工业企业利润累计同比增速触底回升但绝对水平仍偏低,但CPI同比快速上升,对央行降息行为制约,期间MLF利率未见调降,但大行存款准备金率自14.5%下降至13%,10年中债利率在3%-3.45%区间震荡,10年中债利率和10年美债利率的相关性为60%。在衰退式阶段(2019/11/1-2020/3/16),美国经济进一步走弱,同时疫情使得基本面短期大幅承压,中国制造业PMI、出口累计同比增速、工业企业利润累计同比均快速下降,期间央行将MLF利率自3.3%下降至3.15%(此轮中国降息周期中MLF合计降幅35bp至2.95%),大行存款准备金率自13%下降至12.5%,10年中债利率自3.3%附近趋势性下行至2.5%附近。在此期间,10年中债利率与10年美债利率的相关性为90%。

在2000至2003年的美联储降息周期中,在预防性阶段(2000/5/16-2001/1/31),中债数据缺失。在衰退式阶段(2001/2/1-2003/6/25),中国加入WTO使得经济在承压后快速上行,期间10年中债利率在在2.3%-3.6%区间震荡,中美经济周期背离,10年中债利率和10年美债利率的相关性为-33%。

二、美联储新一轮降息周期将至,中债点位如何判断?

若年内美联储降息处于预防性阶段,中国10年国债下行潜力约为2-2.05%。根据上文历史梳理及相关性测算,美联储降息的预防性阶段,对于中国10年期国债利率影响较弱,通常在该期间中国10年期国债利率受本国经济基本面影响较大,以2024年底为限,考虑到目前第二季度GDP增长不及预期、实体融资需求较弱,年底前仍存在降息的可能,之前年份MLF年度最多下调35bp(2020年),因此假设调降MLF 10bp,根据历史经验,MLF与10年国债利率之差较少超过15-20bp,按此判断,10年国债利率下行潜力约为2-2.05%。

若年内美联储降息步入衰退式阶段,中国10年国债下行潜力约为1.8-1.9%。对于美联储降息的衰退式阶段,根据上文历史梳理及相关性测算,往往导致中国出口快速下滑,甚至可能引发全球金融危机,因此在衰退式阶段,中美国债利率相关性上升。参考2019年至2020年衰退式降息,假设半年内美联储“衰退式”降息125bp或以上,10年期美国国债利率假设低点为3.1%-3.3%,根据上一轮“衰退式降息”历史数据回归可得,“衰退式降息”期间美国10年期国债利率变动100bp会导致中国10年期国债利率下行约54bp,可得中国10年期国债利率下行潜力约为1.8%-1.9%。

文章来源:兴业研究宏观公众号

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)