协鑫新能源(00451.HK)曾是协鑫集团旗下光伏电站平台,作为全球光伏发电龙头企业,协鑫新能源曾经一度跃升全球民营光伏电站规模前二的位置。

但在重资产模式下,补贴拖欠令协鑫新能源面临至暗时刻,股价暴跌。为此,公司不得不剥离电站资产,并往光伏电站运维以及天然气领域进行转型。

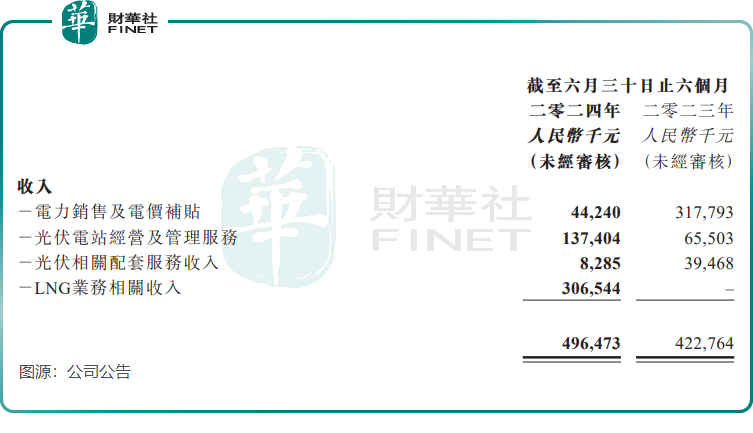

从近日发布的业绩看,协鑫新能源已经缓了过来,经营业绩表现良好。今年上半年,公司实现收入4.96亿元,同比增长17.4%;公司拥有人应占亏损1.74亿元,同比收窄19.3%。

主业转换,LNG挑起大梁

在半年报中,协鑫新能源表示,“在能源转型的征途上,我们肩负重任,破茧成蝶,迎接新生。”

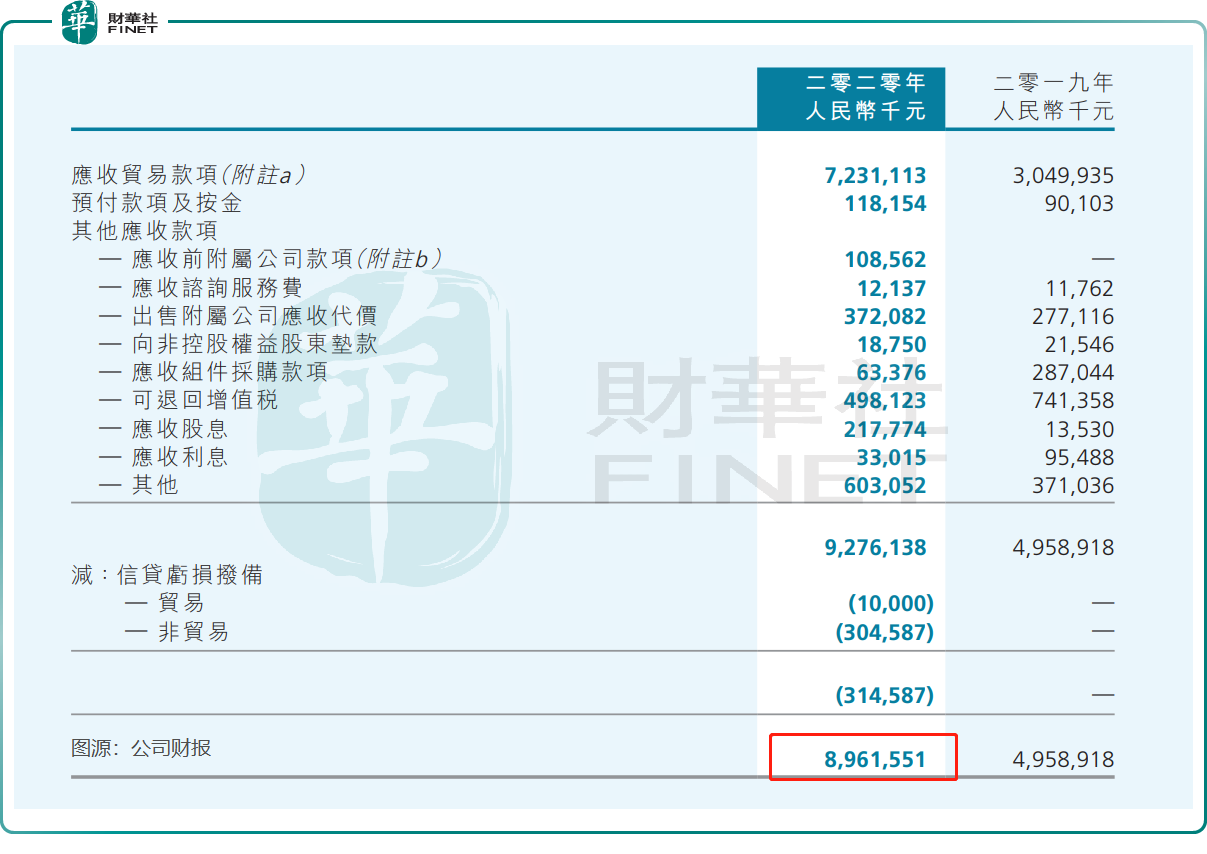

在2019年底,协鑫新能源的光伏电站容量规模高达7.14吉瓦,领跑全球。然而,重资产开发的模式,导致协鑫新能源的现金流持续紧绷,公司在2018年单是融资成本就超过22亿元;同时,国内新能源补贴拖欠金额庞大,成为光伏电站开发企业的“心病”,协鑫新能源2020年的应收贸易账款及其他应收款项高达约90亿元。

面对高企的资产负债率,协鑫新能源开启了漫长的甩卖资产之旅,不断向中广核太阳能、三峡能源(600905.SH)、华能集团和国电投等光伏电站运营企业出售电站。在新业务方面,公司走上了“光伏运维+天然气”为两条腿走路的格局。

在天然气领域,依托协鑫集团上游埃塞油气资源和国内LNG接收站资源平台,协鑫新能源切入了销售LNG及相关产品以及贸易代理业务。

当前,协鑫新能源的业务组合较为多元,包括LNG业务、光伏电站经营、光伏相关配套服务以及电力销售及电价补贴。

受剥离电站的影响,今年上半年电力销售及电价补贴业务收入同比大幅下降86%至4424万元。

尽管大量出售了光伏电站,但公司为若干已出售的光伏电站提供运维服务,该业务涉及的光伏电站装机容量在今年上半年达7.3吉瓦,较去年同期4.7吉瓦增长约55%,带动该业务收入在今年上半年实现猛增,同比翻倍至1.37亿元。

此外,LNG业务在今年上半年挑起协鑫新能源收入的大梁,收入达3.07亿元,上年同期则为0。

由此来看,协鑫新能源从至暗时刻中走了出来,实现了蜕变,变身为“光伏运维+天然气”双主业的企业,扭转了剥离光伏电站后的不利局面。

财务改善,手头现金高于市值

“光伏运维+天然气”的业务模式,对协鑫新能源来说最大的优点在于不再受制于重资产模式带来的影响,在轻资产新模式下实现了轻装上阵。

得益于近些年来疯狂甩卖电站资产实现资金回笼,以及亏损额的持续收窄,协鑫新能源现金流得到大幅改善。

融资成本的下降格外引人注目,上半年公司融资成本为3900余万元,较上年同期的1.93亿元减少近8成,公司称主要由于光伏电站发电业务规模减少以及偿还债务所致。

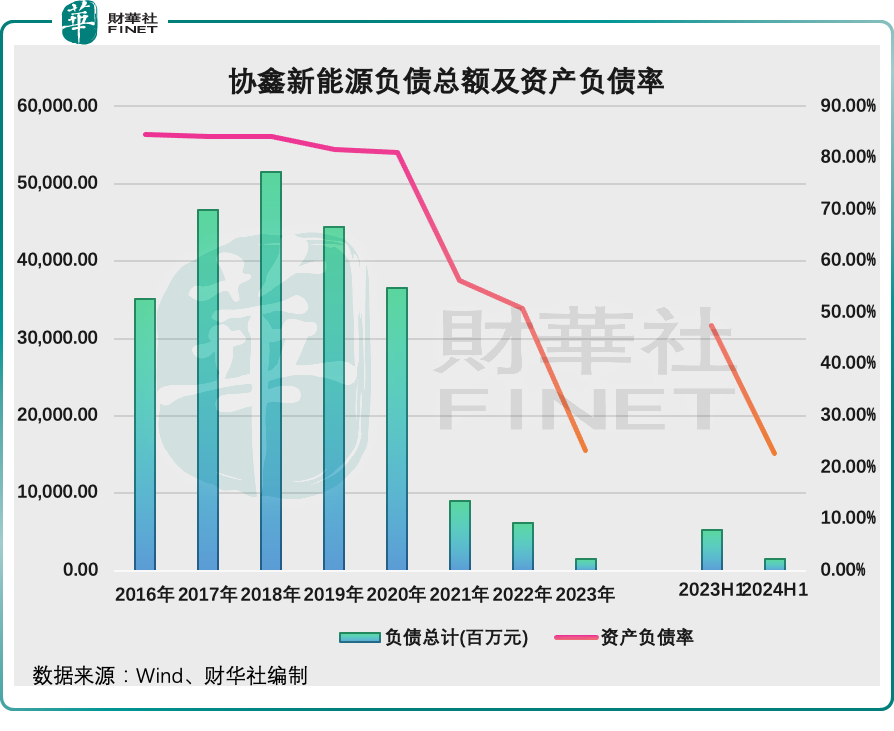

不仅如此,协鑫新能源的资产负债率得到大幅改善,手头现金也多年未见有如此充裕。

上图所示,2019年正式开启资产大甩卖以来,协鑫新能源的总负债和资产负债率快速下降。进入2024年上半年,这一趋势还在持续,总负债同比下降逾70%至14.68亿元,资产负债率则降低至约22.8%的稳健水平。

协鑫新能源在半年报中表示,“公司流动资金状况、整体债务问题及融资压力已经获得极大改善。”

值得注意的是,伴随着协鑫新能源股价狂跌成为“仙股”,以及公司现金流不再紧绷,公司手头现金竟高于其市值。

于8月27日收盘,协鑫新能源总市值仅有4.76亿港元。但公司今年6月底的银行结余及现金约为人民币4亿元,折合港币约4.4亿港元。

除此之外,于今年6月25日,公司还认购了1400万美元(折合港币1.09亿元)的基金。

协鑫新能源估值明显过低,目前市净率仅0.23倍。伴随着业务转型取得进展,经营业绩得到改善,以及账上现金相较充裕,资本市场是否会重新审视协鑫新能源?

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)