一纸公告,掀起券商板块风起云涌。

9月5日,国泰君安(601211.SH)和海通证券(600837.SH)双双发布停牌公告,拟筹划重大资产重组,两家公司的股票9月6日起停牌。

公告称,双方正在筹划“A换A”和“H换H”的换股方式合并,并发行A股股票募集配套资金,以进行重组,目的是打造一流投资银行和促进行业高质量发展。

尽管两家当事券商停牌,但这一合并消息却带起了整个券商板块的腾飞。

9月6日,天风证券(601162.SH)、国海证券(000750.SH)均涨停,中国银河(601881)、中金公司(601995.SH)、中信建投(601066.SH)均上涨,而券业“一哥”中信证券(600030.SH)却先涨后跌。

两大券商的背景

当中信证券(06030.HK)还是中信信托证券部重组成立的券商小弟时,君安证券已是妥妥的“榜一大哥”。

国泰证券与君安证券于1992年9月和10月分别在上海和深圳注册成立,为当时重要的证券公司,而中信证券1995年才成立。

1999年,国泰君安合并,成为当时国内注册资金规模最大的证券公司。2015年在上交所上市,两年后在港交所上市。

而前身为成立于1988年上海海通证券公司的海通证券(06837.HK)是国内最早成立的证券公司之一,后来于1994年改制成为全国性的有限责任公司,更名海通证券,并于2000年变更为股份有限公司,2007年6月与原都市股份(600837.SH)吸收合并后在上交所上市,2012年4月在港交所上市。

海通证券的第一股东为上海国盛集团,为上海市的大型国有资本运营平台;而国泰君安的实际控制人为上海国际集团,前身为上海市投资信托公司,是浦发银行(600000.SH)和上海农商银行的第一大股东,是中国太平洋保险的主要股东。

合并后的体量如何?

海通证券最近的舆论不太正面,先是从港股市场退市的海通国际巨额美元债亏损的问题,还有副总姜诚君的事,引发不少传闻。

且勿论背后动机如何,两家巨型券商的合并,势必对当前行业的竞争态势带来深刻的影响,中信证券龙头大哥的位置或许不保。

不论是资产规模、市值、业务量还是盈利状况,国泰君安都要高出海通证券一头。

先来看资产规模。

截至2024年6月30日,国泰君安的总资产达到8,980.6亿元(单位人民币,下同),而海通证券为7,214.15亿元,均低于中信证券的1.495万元,但如果两家合并,合并后的资产规模或扩大至1.619万亿元,或比中信证券高出8.33%。

2024年6月30日,国泰君安和海通证券的归母权益分别为1,681亿元和1,630亿元,两者合并或达3,311亿元,或将高于中信证券的2,793亿元。

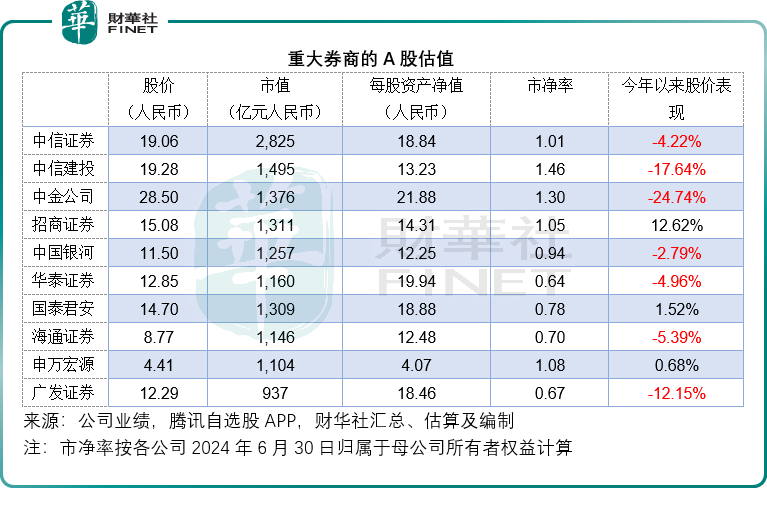

从市值来看,就A股而言,国泰君安当前市值为1,309亿元,为市值第五大券商,而海通证券的市值为1,146亿元,为市值第八大券商,远低于中信证券的市值规模2,825亿元。

从估值来看,国泰君安和海通证券当前的股价均低于其资产净值,相对于其他千亿市值同行,存在较大的估值折让,且两家券商的市净率相若。

合并会对当前的竞争形势带来怎样的影响?

正如公告上所指,两大券商的合并是为了打造一流投行,以树立其在国内外投行业务的领先优势。

我们先来看看投行业务。

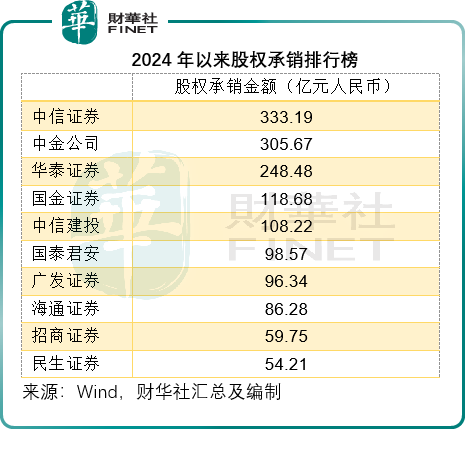

从Wind的数据来看,2024年以来的股权承销榜中,中信证券和中金公司依然稳居第一和第二,股权承销金额分别达到333.19亿元和305.67亿元,第三为华泰证券,承销规模也达到248.48亿元。国泰君安和海通证券则分别排到第六和第八,今年以来的股权承销金额分别为98.57亿元和86.28亿元。

若两家券商合并,其今年以来的股权承销金额或可达到184.85亿元,仍低于第三位的华泰证券。

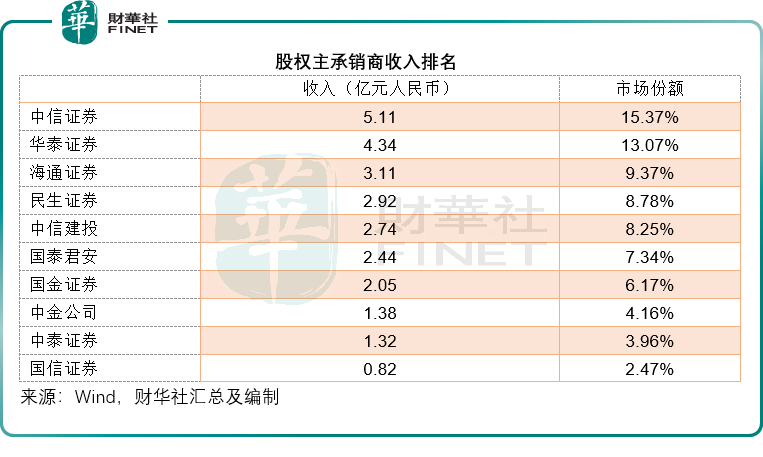

不过就股权主承销商收入来看,两家公司或更具优势。今年以来股权主承销商收入最高的是中信证券,达5.11亿元,市场份额为15.37%,其次为华泰证券(601688.SH),收入为4.34亿元,市场份额13.07%。海通证券排名第三,市场份额或有9.37%,而国泰君安排名第六,市场份额或为7.34%。若两家券商合并,其股权主承销商收入或达到5.55亿元,将超过中信证券。

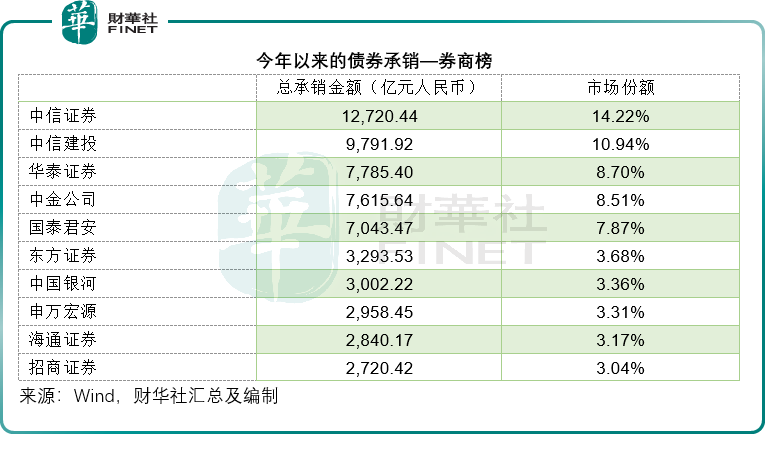

债券承销方面,中信证券(06030.HK)和中信建投(06066.HK)分别位列第一和第二,市场份额分别为14.22%和10.94%,而国泰君安和海通证券的债券承销规模市占率或分别达到7.87%和3.17%,如果两者合并,其承销规模或可达到9,884亿元,将超过第二位的中信建投,但仍低于中信证券的1.27万亿元。

港股的股权承销方面,海通国际在中资券商中排名第四,仅次于中金、华泰和中信,募资规模或为8.98亿港元,而国泰君安或为1.55亿港元,其合并或可巩固在港股股权承销业务的地位。

综上所述,若国泰君安和海通证券合并,其投行业务或可实现强强联合,有望挑战中信证券和中金公司的领先投行地位。

再来看券商的主要收入来源——财富管理业务。

2024年上半年,海通证券的股票交易量或为5.8万亿元,基金交易量为1.56万亿元,而国泰君安的股票交易规模或为9.87万亿元,证券投资基金的交易规模为1.65万亿元,其估算的市场份额分别为4.92%和5.54%。若按此计算,两家券商的合并,股票和基金的交易市场份额或有望提高至7.8%和10.8%。

买卖证券业务是两家券商最主要的手续费收入来源。

2024年上半年,国泰君安和海通证券的代理买卖证券业务收入分别为19.65亿元和11.91亿元,占了其手续费收入的30.81%和33.98%,若两者合并,其合计的买卖证券业务总收入有望达到31.55亿元,高于中信证券的29.86亿元。

零售客户方面,期内海通证券“e海通财”的APP月活为583万人,行业排名第四,而国泰君安的君弘APP月活为828.73万户,若两者合并,其月活或进一步大幅提升。

总结

今年券商合并大潮频现,正在推进或市场传出的交易包括国联证券(601456.SH)与民生证券,浙商证券(601878.SH)与国都证券,西部证券(002673.SZ)与国融证券,国信证券(002736.SZ)与万和证券,平安证券与方正证券,而华创证券入驻太平洋证券的交易仍在推进中。

这次国泰君安与海通证券的并购,规模显著,或将改变当前领先券商梯队的竞争态势,或许会威胁到中信证券、中金公司及华泰等当前在投行业务的优势,中信证券与中信建投的合并绯闻已传出多时,但未见实质性举动,这次竞争对手的合并,未知是否会成为头部券商合并的催化剂。

另一方面,尽管A股和港股市场是世界交易规模较大的股权交易市场,但中信证券、中金公司等头部券商及投行的规模仍未及得上世界级投行。

2024年上半年,摩根士丹利(MS.US)的投行业务收入达到30.66亿美元,约合人民币217.21亿元;高盛(GS.US)的2024年上半年投行业务手续费收入达到38.13亿美元,约合人民币270.14亿元。均远高于中信证券的17.35亿元,以及国泰君安和海通证券的11.66亿元和8.54亿元。

随着中国越来越多国际性的创新企业出海融资,中资券商要把握这样的机会,很有必要进一步提升自己的资产与投行业务实力,可以在国际市场上与国际投行一较高下,券商合并将是大势所趋。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)