美联储的9月份议息会议最受关注。

尽管英国央行、欧洲央行和加拿大央行均已率先降息,但是作为全球最活跃结算货币的美元降息,依然是头号大事,也是上述这些西方发达国家央行参考的重要衡量指标,因为美元的成本很大程度上影响到这些货币的汇价和资金走向,从而影响到它们的经济表现。

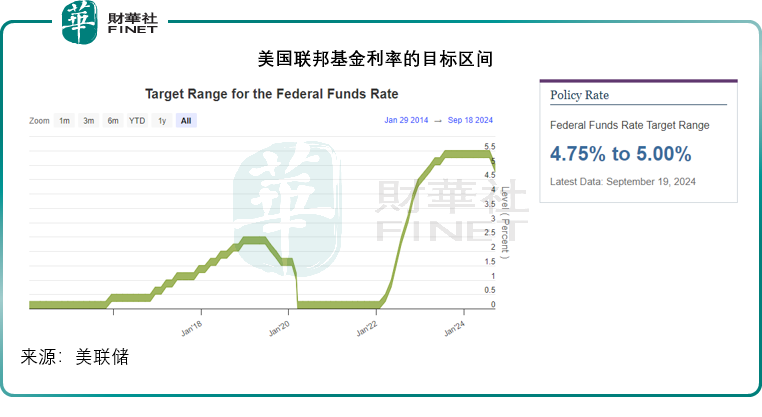

考虑到通胀的进展和风险的平衡,美国联邦公开市场委员会决定将联邦基金的目标利率区间降息0.5个百分点,至4.75%至5%,与此同时,美联储还决定继续减持证券。

上一次美联储降息50个基点,还是疫情期间的2020年3月初时,随后于短短十数日后再降息100个基点,并实行无限流动性,向市场大放水,也导致欧美各国通胀高涨,各国央行不得不从2022年起先后进入加息周期以遏制通胀。

在一个多月前,华尔街普遍预期美联储会降息25个基点,但是最近的就业数据不太理想,令降息50个基点的预期升温,而美联储也一如所料,降息50个基点,使联邦基金利率区间降至4.75%至5.00%,中位数为4.9%。

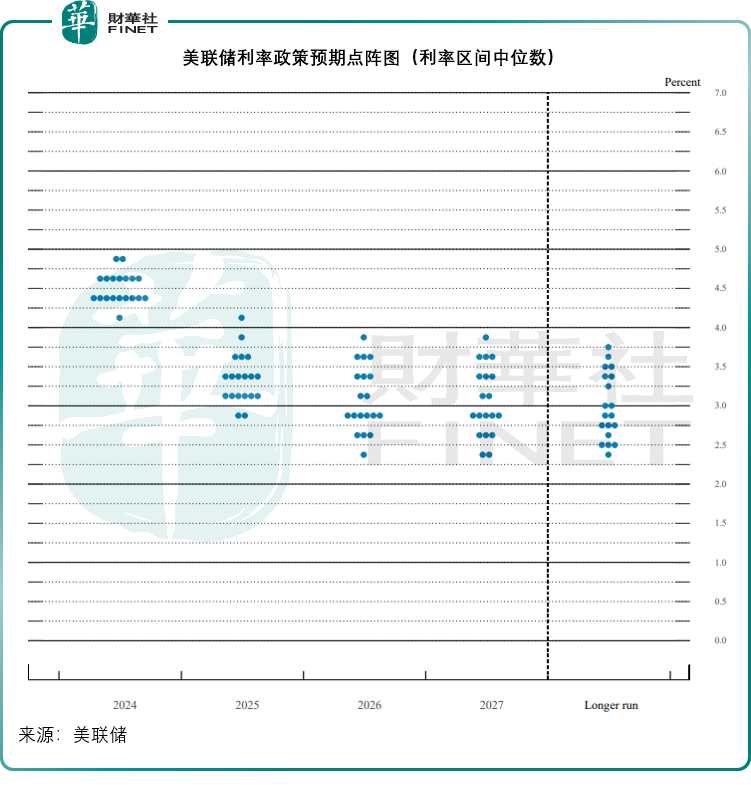

鲍威尔在会后声明指:“如果经济像预期的那样发展,委员的中位数预测联邦基金利率的适当水平将在今年年底为4.4%,在2025年底为3.4%。这些预测中值低于6月份,与通胀下降和失业率上升的预测以及风险平衡的变化相一致。”

从点阵图来看,最多委员预期接下来还会再降息50个基点,2025年还会继续降息,最后一次降息很可能发生在2026年,见下图。

在鲍威尔的会后声明后段,他强调:“货币政策将根据经济的演变情况进行调整,目标是实现最大就业和物价稳定。如果经济仍然稳健,通胀持续,美联储会更缓慢地放松政策约束;如果就业市场出乎意料的疲弱,或者通胀率比预期下降得更快,美联储也已经准备好应对,政策的调整将聚焦在如何平衡美联储履行最大就业和维持物价稳定双重使命的风险和不确定性。”

简单来说,如果通胀持续,美联储会减慢加息步伐,但如果经济转弱,则可能会迅速应对。这被认为是“鹰派”声明。

一般情况下,市场会认为美联储的第一次降息幅度是为其接下来的利率政策的调整定调,意味着接下来的降息幅度要么持平要么扩大,而鲍威尔留此后路,是要表明,这次的50个基点并不意味着下次也会降如此大的幅度。

这次美联储为何“认怂”?

财华社认为,美联储这次大举降息,很可能是经济数据不是它所预期的那么理想,尽管鲍威尔在会后声明中一再强调美国经济非常稳健,并且表示有信心通过适当调整政策,在保持经济温和增长和通胀持续降至2%的情况下,保障劳动力市场的强劲增长。

但需要注意的是,美联储所提供的经济预测值没有6月时那么乐观。

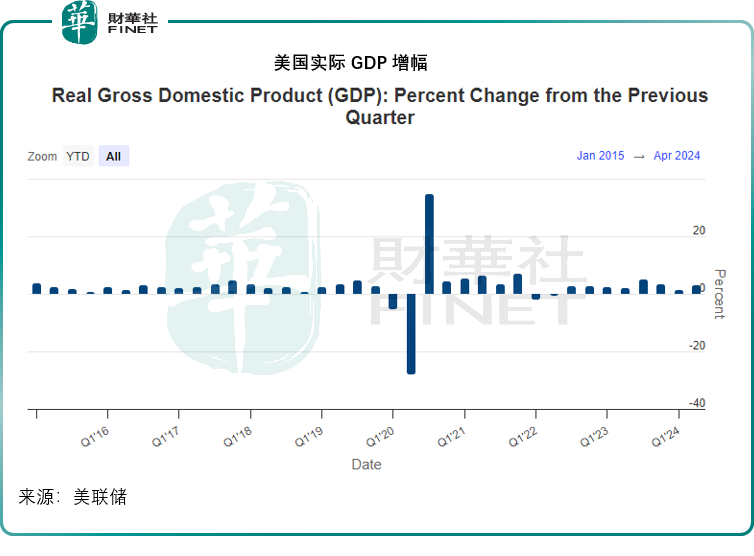

鲍威尔指,今年上半年GDP的年增幅达到2.2%,本季的增幅也大致相若,而从美联储提供的数据可以看到,第1季美国GDP的增幅为1.4%,第2季为3.0%,第2季的表现感觉还是可以的。

鲍威尔强调:消费者支出的增速仍保持韧性,而对设备和无形资产的投资从去年的疲弱状态复苏。住宅市场方面,第1季投资强劲增长后,到第2季有所回落。供应状况的改善支持了过去一年具有韧性的需求以及美国经济的强劲表现。

但需要注意的是,美联储经济预测摘要(SEP)对GDP的预测增幅已有所下调,今年的GDP预期增幅由之前预测的2.1%下调至2%,不过仍维持2025年2%的预期值。

另一方面,劳动力市场持续回落。

美联储的数据显示,在过去三个月,每个月新增职位平均值约为11.6万,较年初时显著放缓。失业率上升,但仍处于4.2%的低位水平。过去一年的名义工资增速有所放缓,而职位与工人之间的差距有所缩小。整体而言,大量的指标显示劳动力的紧缺状况已较2019年疫情之前有所缓和。

但是,SEP估算今年底之前的失业率中值或为4.4%,较6月的预测高0.4个百分点,明年的预测值或仍为4.4%,也比之前的预测高出0.2个百分点。

这些关键经济预测数据的修正,均显示出美联储对美国的经济前景展望或不如三个月前(即6月时)乐观。

对于通胀的预期,美联储要乐观得多,其SEP估算数据显示,通胀率已经从过去两年显著回落,但仍高于其较长远的目标2%。截至8月止的12个月,PCE价格上涨2.2%。扣除食品和能源类别的核心PCE物价指数为2.7%,较长远的通胀预期距离目标仍有距离。SEP的中位数预测值今年为2.3%,低于6月时预测的2.6%;明年为2.1%,低于6月预测的2.3%。此后,中位数为2%,显然对比于就业市场和整体经济表现,美联储对通胀的预测要乐观得多,可见其为何要“认怂”了,刺激经济或许才是当务之急。

但与此同时,美联储也要监测大举降息会不会导致通胀反弹,所以声明这次的降息并非“定调”,向市场释放出下次降息未必如此激进的信息。

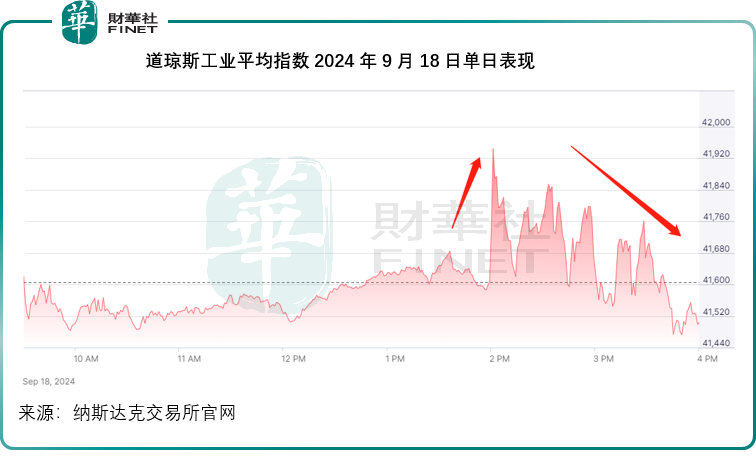

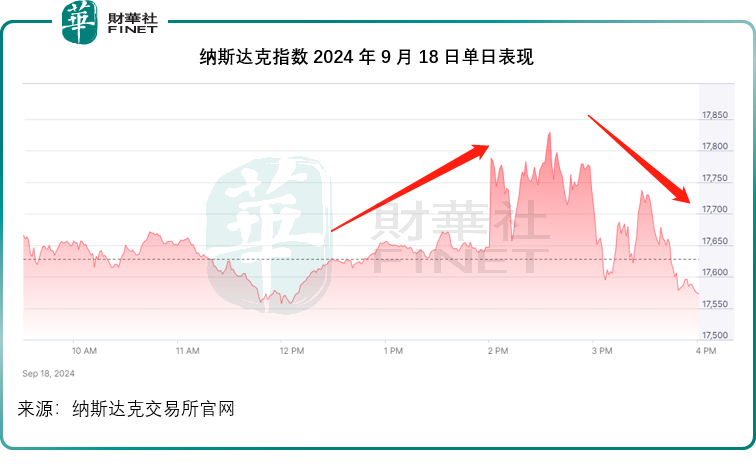

财华社猜测,这应该是美股在议息结果公布后先涨后回的主要原因。见下图,道琼斯工业平均指数(DJI.US)和纳斯达克指数(IXIC.US)在利率政策公布当日,均先高开,在公布议息结果后即跳高,但随后持续回落,最后均收跌,其中道指收市跌0.25%,纳指跌0.31%。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)