纽约联储的一份报告显示,全球最大的政府债券市场——规模高达27万亿美元的美国国债市场的流动性,已恢复到美联储2022年开始加息之前的水平。

在过去几年里,随着美联储大举加息以抑制通胀,美国政府债券价格时常会出现大幅波动,流动性(即在不大幅变动资产价格的情况下进行交易的能力)明显恶化,这一景象甚至曾一度引发过美国财长耶伦的担忧。

不过,纽约联储研究与统计部资本市场研究主管Michael Fleming周一在纽约联储的自由街经济学博客(Liberty Street Economics)上发表文章称,评估交易状况的常见指标显示,2024年美债市场的流动性有所改善,已逐渐恢复到了货币政策紧缩周期开始前的水平。

Fleming注意到买卖价差有所改善。买卖价差是指证券买入方愿意支付的最高价格(买价)和卖出方愿意接受的最低价格(卖价)之间的差额。

他说,在去年3月美国区域性银行危机发生之后,债市买卖价差曾有所扩大,但自2023年中期以来,买卖价差一直保持较窄且相对稳定。

Fleming还表示,订单簿深度(Order book depth),即在最佳买卖价格下可供出售或购买的证券平均数量,自去年3月以来也有所增加,尽管在今年8月初因非农就业市场报告弱于预期和日本央行意外加息震动金融市场后曾略有下降。

最后,Fleming还观察到交易造成的价格影响也有所改善,交易价格影响评估的是买卖双方开始交易时价格的变化。在2023年3月的银行业动荡期间价格影响急剧上升后,该指标已回落到2021年末和2022年初的水平,虽然在2024年8月初再次有所上升。

近年来,美国监管机构和财政部已推出了一系列改革措施,以改善交易条件,避免全球最大债券市场出现混乱。

Fleming指出,债市流动性的改善正伴随着波动性的减少。不过他也补充称,衡量某些国债收益率之间偏差的国债流动性替代指标一直在恶化。密切监测国债市场的流动性,并继续努力提高市场的弹性,仍然是适当的。

事实上,从近来的美债市场走势来看,尽管美联储上周备受业内瞩目地宣布降息50个基点,但美债市场的整体走势颇为波澜不惊。债市投资者继续认为这个全球最大经济体在短期内不会陷入衰退,长期美债收益率在降息后不跌反升,收益率曲线有所陡化。

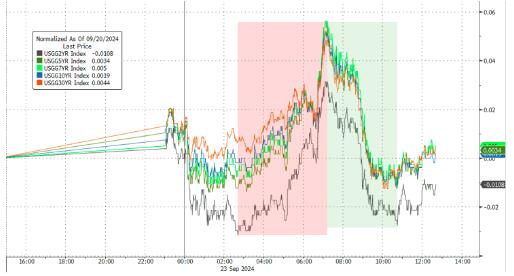

周一,各期限美债收益率继续窄幅整理,其中2年期美债收益率跌0.7个基点报3.597%,5年期美债收益率涨1个基点报3.512%,10年期美债收益率涨1个基点报3.754%,30年期美债收益率涨0.9个基点报4.094%。

较长期公债收益率(从七年期到30年期)当天盘中均触及三周最高。这推动收益率曲线进一步趋陡,2年/10年期美债收益率差一度触及17.9个基点的2022年6月以来最阔水平,盘尾报约15.7个基点。收益率曲线呈现熊陡状态,即长债收益率的上升速度快于短债,这暗示投资者预计未来某个时间点通胀预期将会回升。

文章来源:财联社

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)