美联储宣布降息50个基点,开启了新一轮的降息周期,而在此之前,欧洲央行、英国央行和加拿大央行都已开启了降息。

一方面,降息令黄金的持有机会成本下降,另一方面,降息令美元相对其他货币(尤其日元)的汇价下降,让以美元计价的黄金吸引力增强,这是直观原因。

地缘局势,主要发达国家下半年大选或影响国际政经局势,激发市场避险情绪升温,亦是金价上涨的驱动力。

从世界黄金协会的数据来看,黄金的回报率已跑赢债市和股市,LBMA(伦敦金银市场)的黄金被动管理ETF一年回报高达34.09%,远高于MSCI世界指数ETF的回报率26.57%、彭博巴克莱全球综合指数(BBG)债券的回报率10.11%。

上述的基本面因素推升了黄金的需求,那么到底谁在买黄金?

谁在买黄金?

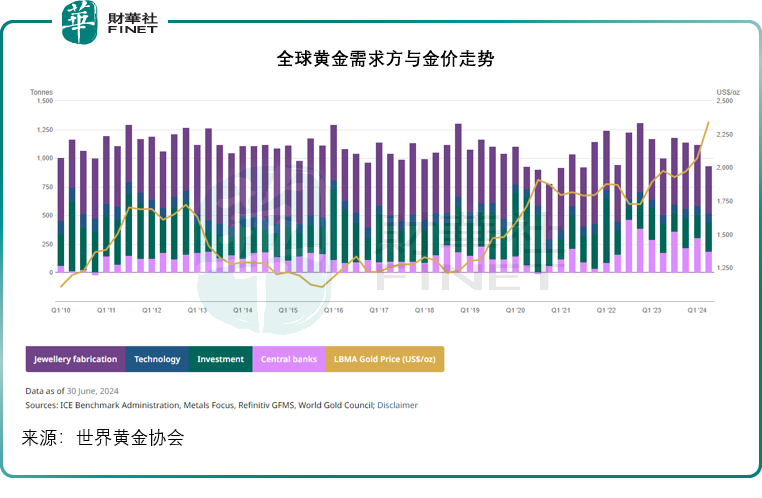

从黄金的需求端来看,需求方大致可分为珠宝锻造、科技工业、投资、央行,从下图可见,2022年下半年起,央行开始大量囤积黄金。

世界黄金协会的数据显示,2022年全球央行合共增持黄金1,082吨,是有史以来央行增持黄金量最高的年份,2023年央行也增持1,037吨黄金,仅次于2022年,这或是这场黄金价格升势的起点。2022年增持黄金储备最高的是土耳其央行,而我国在2022年和2023年都积极增持黄金储备。

该协会在今年对70家央行进行了调查,有29%的央行表示有计划在未来12个月增加黄金储备,这也是其2018年开展有关调查以来最高的水平,主要原因包括战略布局、国内黄金生产、以及缓冲金融市场风险,包括通胀和地缘风险。

今年上半年,土耳其依然是增持黄金最多的央行,增持量或达到44.75吨。

世界黄金协会的数据显示,于2024年第2季,黄金储备量最高的是美国,达到8,133.46吨,占其外汇储备的72.41%,因美元为全球最活跃的结算货币,需要大量的黄金储备作为后盾;其次为德国,持有3,351.53吨,占总外汇储备的71.46%;再次为意大利、法国和俄罗斯。中国则排到第六,黄金储备或为2,264.32吨,占外汇储备的比例或大约为4.91%。

从上图可见,在疫情开始的2020年初,金价掀起了一轮波澜壮阔的涨势,而这一涨势主要来自投资的推动。2020年第1季和第2季,随着黄金ETF的大量资金流入,这些ETF需要买入实物黄金进行对冲,这两季投资用黄金需求分别达到554.5吨和592.7吨,远高于其他需求端。

最近两个月,随着金价屡创新高,回报领先其他资产类,黄金ETF的资金流入量也在增加。

世界黄金协会的数据显示,今年8月,全球黄金ETF已连续四个月录得净流入——所有地区均见净流入,其中西方基金净流入最高。金价上涨和净流入增加,带动全球黄金AUM(资产管理规模)今年以来累涨20%,至2570亿美元,再创月末新高。

ETF近来录得净流入的主要原因包括:1)降息预期,令持有黄金的机会成本下降;2)黄金走高令不少黄金ETF的价内认购选择权(Call)获悉数行使,基金管理人需要在到期日买入黄金进行对冲;3)地缘局势加剧的风险对冲。

从上图可以看到,央行和投资的周期性波动是推高金价的重要原因,而珠宝锻造则是黄金需求最大的类别,而且更为稳定。

值得留意的是,尽管金价高企让热衷于买金的印度消费者望而却步,但是7月末印度大幅削减黄金进口价,让黄金再度焕发吸引力,当地的珠宝零售商和消费者也开始蠢蠢欲动。

总结

降息周期才刚刚开始,美元汇价或随之下行,加上下半年随着主要发达国家大选和地缘局势的潜在政经风险,黄金的避险需求或上升,这些都有利于金价。

另一方面,降息刺激经济发展,或推动股市反弹,而重新赢回资金,或多少影响到黄金ETF的资金流入量。

短期而言,央行降息的支持和政经风险的需求下,金价应仍有上涨的动力,但长远而言,金价的涨势未必会一直持续,投资者需注意风险。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)