存量房贷利率调整细则出炉。截至发稿,工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行六大行均于今日已披露具体调整细则,根据细则,符合条件的存量房贷,六大行将于10月25日统一批量调整,无需客户申请。对于存量固定利率和基准利率的贷款调整则需先申请转为浮动利率再进行调整。

具体而言,北京、上海、深圳等地区利率高于LPR-30BP的首套房贷和其他地区利率高于LPR-30BP的全部存量房贷统一调整至LPR-30BP。北京、上海、深圳等地区二套房贷利率高于相应政策下限的统一调整至当地相应政策下限。

业内人士对财联社记者表示,此次存量房贷利率下调是降低存量房贷利率成本、提振消费信心的重要举措。预计将进一步降低居民端的资产、负债收益缺口,缓解提前还贷潮,有助于稳银行资产规模,同时改善居民端消费活力。

存量房贷利率10月25日统一批量调整 符合条件的调整为LPR-30BP

根据细则,此次符合调整的存量房贷将于10月25日统一批量调整,不需要客户申请。就此次具体的批量调整贷款范围,农业银行称,调整范围为已发放的首套、二套及以上存量房贷。中国银行表示,范围为已发放的存量商业性个人住房贷款。建设银行称,涉及2024年10月25日(不含)前已发放的和已签订合同但未发放的商业性个人住房贷款(包含首套、二套及以上个人住房贷款,公积金组合贷款中的商业性个人住房贷款部分)。

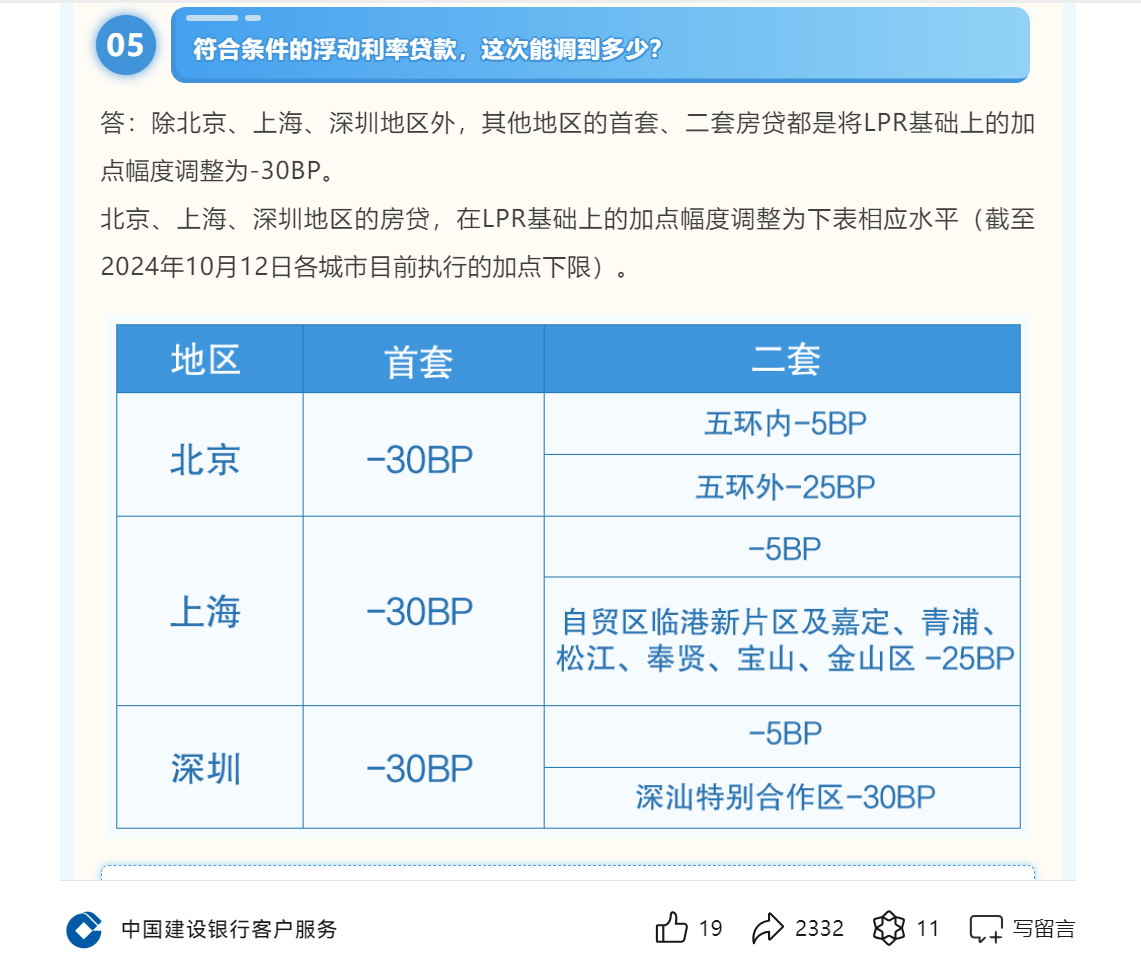

从调整细则来看,符合条件的存量房贷利率批量调整为LPR-30BP,对于目前仍有政策下限的城市,调整后的加点幅度不低于目前新发放房贷执行的利率政策加点下限。

具体来看,农业银行称,在目前已取消新发放房贷利率加点下限的地区,对于在贷款市场报价利率(LPR)基础上加点幅度高于-30BP的存量房贷(含首套、二套及以上),将其加点幅度调整为-30BP。对于在LPR基础上加点幅度不高于-30BP的,不作调整。

另外,在目前存在新发放房贷利率加点下限的北京、上海、深圳等地区,对于在LPR基础上加点幅度高于-30BP的存量房贷(含首套、二套及以上),将其加点幅度调整为-30BP,且不低于所在城市目前执行的新发放房贷利率加点下限。对于在LPR基础上加点幅度不高于-30BP或不高于加点下限的,不作调整。

就具体调整规则,工商银行总结称,北京、上海、深圳等地区利率高于LPR-30BP的首套房贷和其他地区利率高于LPR-30BP的全部存量房贷统一调整至LPR-30BP。北京、上海、深圳等地区二套房贷利率高于相应政策下限的统一调整至当地相应政策下限。

哪些情况不纳入此次10月25日批量调整?建设银行工作人员对财联社记者表示,个人商业用房(含商住两用房)贷款、公积金个人住房贷款;利率水平在LPR基础上加点幅度不高于-30BP的贷款;2024年10月25日仍采用基准利率定价的贷款、固定利率贷款。另外,贷款可纳入本次批量调整,但不同意调整的客户,建设银行称,可于2024年10月23日(含)前,联系贷款经办机构,提出不同意调整的书面申请。

存量固定利率和基准利率的贷款调整需先申请转换为浮动利率

需要指出的,此次批量调整且不需要申请的存量房贷须为浮动利率定价方式,即以浮动利率定价的存量个人住房贷款(包括首套、二套及以上),客户无需申请,银行将统一批量调整。但是,对于固定利率和基准利率的贷款须先转为浮动利率再进行调整。

其中,工商银行表示,存量固定利率和基准利率贷款,客户需线上或线下向该行申请调整利率定价方式,转换为LPR浮动利率定价后,再按调整规则进行利率调整。北京、上海、深圳等地区的二套住房贷款,如符合二套转首套房贷条件的,客户可线上或线下向该行申请“二套转首套”,经该行审核符合条件后转成首套房贷款,再按调整规则进行利率调整。

对于二套转首套利率调整,农业银行称,除北京、上海、深圳等存在新发放房贷利率加点下限以外的地区,存量房贷利率调整不区分首套、二套及以上,因此不需要转为首套房贷。对于北京、上海、深圳等地区,已符合二套转首套住房贷款标准的房贷客户,可通过农行手机银行或贷款经办行提出申请。

财联社记者发现,就具体的申请时间,各家银行规定的时间节点有所不同。工商银行表示,当前执行固定利率或基准利率定价、“二套转首套”业务,客户自公告之日至10月24日(含)可通过手机银行或贷款服务行发起申请,审核通过后,该行于10月25日进行集中批量调整贷款利率。自2024年10月25日(含)起,客户可通过手机银行或贷款服务行继续发起定价方式转换、“二套转首套”申请。

农业银行表示,需进行利率定价转换的房贷客户,可在2024年10月22日(不含)之前,提出转换申请,符合本次利率调整政策的,纳入2024年10月25日批量调整范围;之后提出转换申请的,将于2024年10月25日(不含)之后及时办理转换手续。

中国银行称,2024年10月24日(含当日)之前申请转换完成的,将于2024年10月25日一并批量调整;2024年10月25日(含当日)之后转换完成的,该行将在转换完成的次日进行集中调整,利率调整后于当日起按新的利率水平执行。

建设银行表示,可纳入本次批量调整的采用基准利率定价的贷款、固定利率贷款,客户须于2024年10月23日(含)前,主动向该行申请办理“固转浮”业务,转换为浮动利率贷款后, 该行将按规则进行本次批量调整。

业内:将有效降低存量房贷利率成本、提振消费信心

上海易居房地产研究院副院长严跃进表示,存量房贷利率下调其实比新购房领域的降低房贷利率操作更有效,因为涉及面多。总体而言这是惠民的政策,也是降低存量房贷利率成本、提振消费信心的重要举措。“此次降低存量房贷利率,实实在在为每个已经购房的居民家庭减轻月供负担。叠加最近几年LPR下调和去年存量房贷利率,实际上已经较大幅度地降低了月供负担和压力。”严跃进补充道。

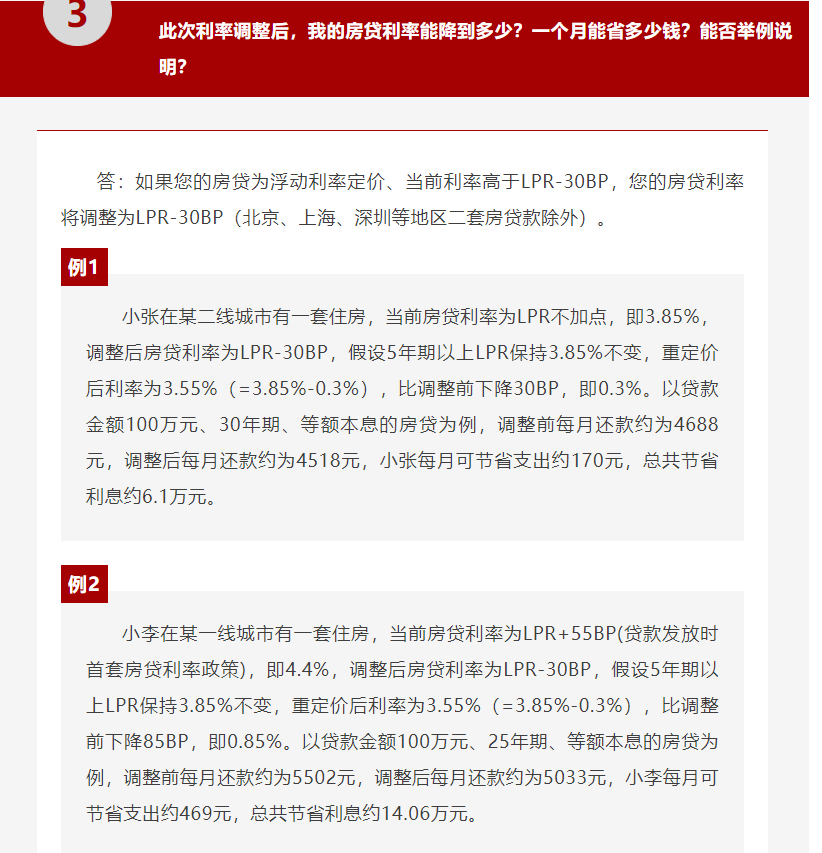

就具体的成本节省问题,工商银行在问答中曾举例称,有情况最高可节省14万元利息。

中泰分析师戴志锋也表示,对个人而言,存量按揭利率的调整有助于减轻利息支出压力、提振消费。对银行而言,短期对息差、业绩有拖累,长期看有助于稳规模、降风险。

中国人民银行行长潘功胜在9月24日的国新办发布会上曾指出,银行下调存量房贷利率,有利于进一步降低借款人房贷利息支出,初步预计,将惠及5000万户家庭、1.5亿人口,平均每年减少家庭利息支出总数约1500亿元左右。这有助于促进扩大消费和投资,也有利于减少提前还贷行为;同时还可以压缩违规置换存量房贷的空间,保护金融消费者合法权益,维护房地产市场平稳健康发展。

“与2023年9月存量房贷利率调降政策相比,本次政策在适用范围和调降幅度上均有所加强。其中,适用范围未区分存量首套和二套,因此适用于全部存量房贷市场规模;调降幅度平均下调50bp,超出此前因城施策下针对加点幅度的调整。”对于此次存量房贷利率批量调整,中国民生银行首席经济学家温彬此前指出,预计将进一步降低居民端的资产、负债收益缺口,缓解提前还贷潮,以“价降”换“量稳”,有助于稳银行资产规模,同时改善居民端消费活力。

文章来源:财联社

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)