撰文:Tia,Techub News

10 月 10 日,Uniswap 推出應用鏈 Unichain 。Unichain 有兩大功能:可驗證區塊構建(Verifiable Block Building)和 Unichain 驗證網絡(UVN)。關於這兩個功能的介紹已有很多文檔進行闡述,筆者在此不再重復。

但如果細看可驗證區塊構建(Verifiable Block Building),可以發現 Unichain 在這一區塊構建機制中採用了優先排序(Priority Ordering),並由應用決定 MEV 的分配。優先排序這一由應用控制交易排序的機制被統稱為 ASS(Application-Specific Sequencing)。

雖然,在白皮書中 Unichain 並未提及 ASS 也未披露詳細的排序規則,但從其優先排序(Priority Ordering)和提到的 MEV 再分配,基本可以確定屬於 ASS 範疇之内。

作為應用層的翹楚,Uniswap 選擇的路綫圖和技術方向具有強前瞻性和可挖掘性。因此,本文將重點介紹 Unichain 背後使用的 ASS 排序規則理念和目前市面上的一些解決方案。

ASS 的全稱為 Application-Specific Sequencing,即應用導向排序,DApp 可以根據應用所需制定自己的排序規則以及 MEV 的分配規則,如降低滑點之類的交易會優先排序、MEV 收入部分分配給 LP 及用戶等,通過這種方式以應用為單位來内化 MEV。可能新名詞出來大家會有陌生感,但其實 ASS 的想法很簡單,就是讓應用也能夠參與到排序規則的制定中,從 builder 和 proposer 的手中奪取部分排序權。

為什麼由應用來制定排序規則?MEV 讓本應屬於 LP 的利潤被套利者攫取,而當 DEX 應用中的重要角色——流動性供給方 LP 的利潤被嚴重擠壓時,將會影響 DEX 的發展。在 PBS 機制下,驗證者成為了獲利方,獲得了部分 MEV 的利潤分配。但 ASS 機制重新審視了 MEV 價值歸屬問題,主張由應用制定交易排序規則,讓 MEV 的價值重新回歸損失方。

或許你會疑惑,由排序器或者共識決定的交易順序如何讓應用參與其中,鑒於 Unichain 目前沒有公佈具體的 ASS 機制,我們來看目前市面上幾種比較具有代表性的具體機制設計:

通常,排序是由共識層面決定的,但通過共識層改動成本很大。因此,目前 ASS 的解決方案基本都會繞過共識,主要以智能合約框架或嵌入應用以鏈下的方式進行更改,使得從應用界面發送至區塊鏈的交易能夠以應用制定的排序規則進行優先排序。

Atlas

Atlas 由 FastLane 開發的模塊化智能合約框架,為應用提供一個 ASS 解決方案框架,應用可以通過編寫該框架内的 DAppControl 合約來自定義屬於該應用自身的排序邏輯。

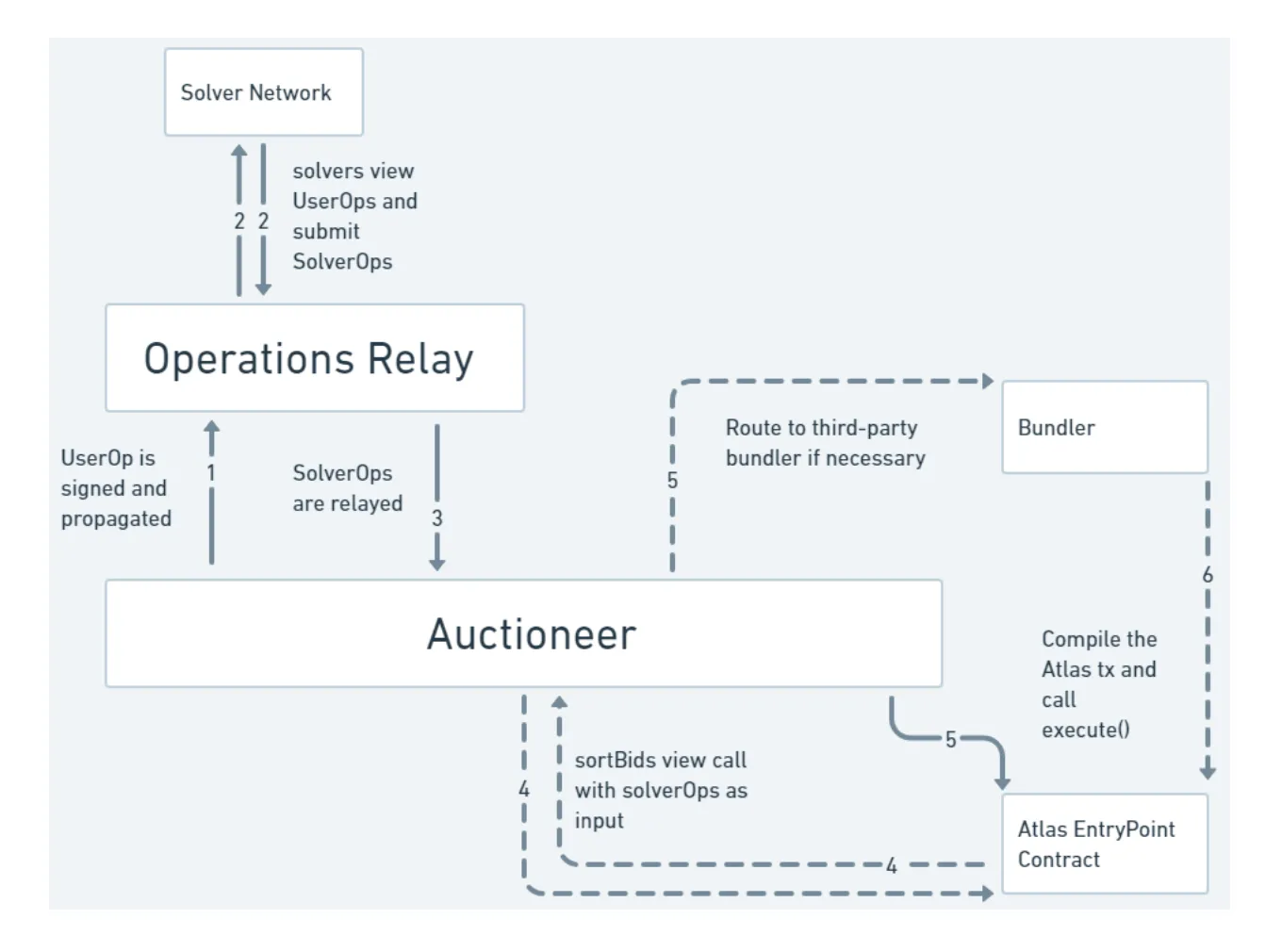

在 Atlas 框架内,交易從用戶簽署到向外提交的具體步驟如下:

在整個環節中需要額外三個角色:Solver、Operations Relay 和 Auctioneer。Atlas Solvers 的角色僅限於 Atlas 内,其對用戶操作創建的任何價值具有優先訪問權,在滿足 DAppControl 合約制定的規則下提取 MEV。Solvers 的訪問權會更優先於錢包、RPC、中繼器、構建器、驗證器和排序器等。

Operations Relay 負責將用戶在前端生成用戶操作 userOps 中繼給 Atlas solver,並在 solver 浏覽過用戶交易後將 solver 的操作中繼給 Auctioneer。Auctioneer 的任務是使用 DAppControl 模塊中定義的出價估價函數對其進行排序,並確保正確的執行順序,在確定執行順序後簽署包含 CallChainHash 的 DAppOperation,以此確保當交易發送給 Bundler 後 Bundler 無法篡改交易排序。隨後,Bundler 打包完整的 Atlas 交易並將其提交給網絡以包含在區塊中。

由於交易排序的最終確定需由 Auctioneer 完成,可能存在 Auctioneer 不去簽署對於其不利的交易的情況,因此,通常建議選擇拍賣受益人(如規則是將 MEV 收入返還給用戶時,用戶則是受益人)作為 Auctioneer,因為受益人總是可以信任自己。

Angstrom

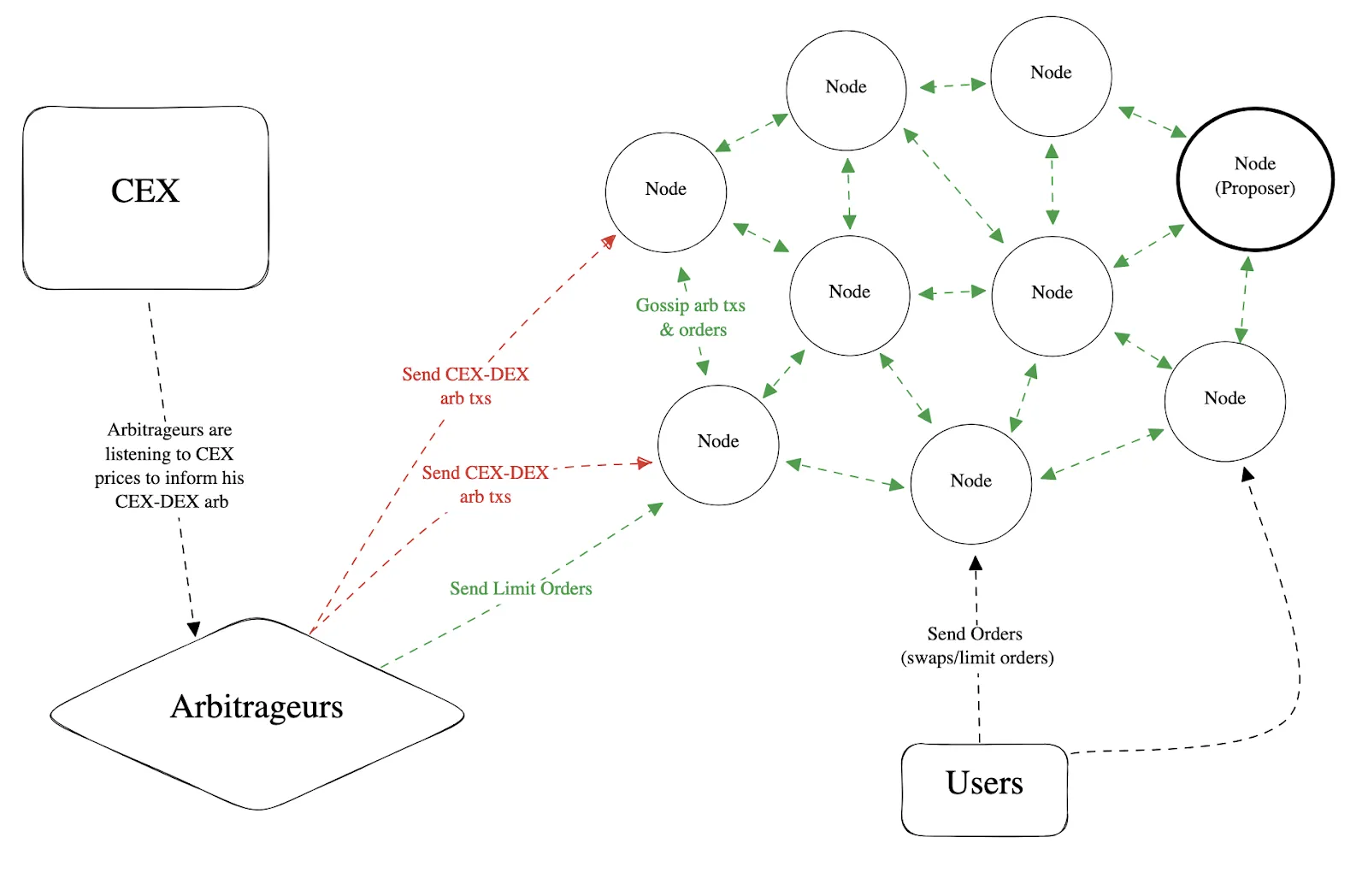

Angstrom 是 Sorella Labs 開發的産品。不同於 Atlas 的框架,Angstrom 通過可驗證共識網絡確保應用排序規則的實施。可驗證共識網絡充當守衛的角色,提供質押則可運行網絡。應用的交易以及 DEX 和 CEX 之間存在套利機會的交易都會被提交至網絡中,節點需要傳播、驗證、並構建最佳交易 bundle,並根據 LVR 拍賣機制將價值返還給 LP。

目前,Angstrom 計劃作為 Uniswap V4 的一個 hook 推出。hook 是一種與流動性池綁定的可定制智能合約,允許開發者在流動性池生命周期中的特定點執行自定義代碼,從而實現復雜的邏輯和功能。

Vertex

Vertex 是一個去中心化交易所,它通過鏈下排序器制定應用專屬排序規則。通過使用鏈下排序器在鏈下處理訂單,Vertex 可降低 MEV(如搶先交易和三明治攻擊)的風險,因為交易在執行前不會公開廣播。同時,該機制允許用戶驗證鏈下操作是否與鏈上記錄一致,以防止排序器出現不當行為。

通過授予對交易排序和執行的控制權,ASS 使 DApp 能夠降低 MEV 風險、優化運營並進行創新。但這項創新的背後還有其潛在的 trade off 需要考慮。

ASS 機制通過在單個應用内内置排序規則進行排序,這會破壞區塊鏈應用間本身自帶的可組合性,可組合性是 DeFi 對抗 CeFi 的最大武器。當失去可組合性時,非套利性交易可能會大幅減少,進而減少 LP 的收入。通過 ASS 是會增加 LP 的 MEV 收入,但如果非套利性交易交易量減少的收入大於 LP 的 MEV 收入,那就有些得不償失。因此如何設計 ASS 機制使其能保持 DeFi 天然的可組合性是 ASS 急需考慮的問題。

内容來源:PANews

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)