11月5日,科创板迎来问世六周年的重要时刻。

2018年11月5日,在首届中国国际进口博览会开幕式上,科创板宣告设立并试点注册制。截至11月5日,科创板共迎来577家公司上市,总市值63956.62亿元。

值得一提的是,在研发投入方面,科创板上市公司的研发投入持续增长。上交所在日前发布的公告中显示,科创板上市公司前三季度累计实现研发投入1040亿元,同比增长7%,研发投入占营业收入比例的中位数达12.6%。上交所表示,科创板公司向新势头强劲,一批科创板公司迎来攻克关键核心技术的收获期,科技创新成果不断涌现。

与此同时,券商也成为科创板股票在上市过程中不可或缺的一环,不仅为企业提供专业的财务顾问服务,确保发行定价的合理性,还通过尽职调查降低投资风险,同时作为市场推广者和资金募集的关键角色,帮助企业成功募集资金并提高市场认知度,从而在资本市场中稳定立足。

那么在这六年中,各家券商的投行业务成色如何呢?

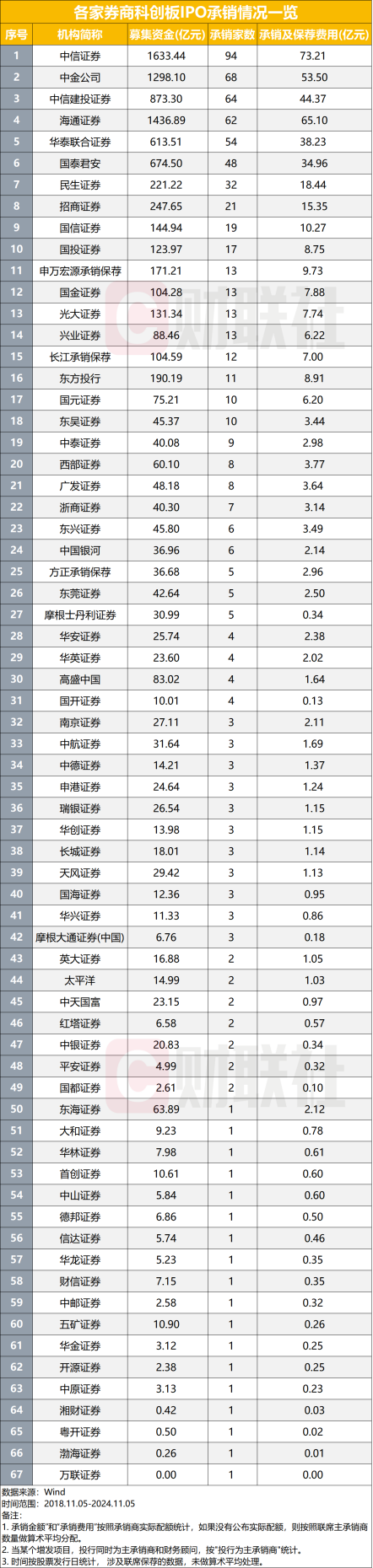

67家券商参与科创板IPO项目

据Wind数据统计,共计67家券商参与到科创板IPO项目中,发募资总额累计IPO募资9154.16亿元,其中,中信证券(1633.44亿元)、海通证券(1436.89亿元)、中金公司(1298.1亿元)、中信建投证券(873.3亿元)、国泰君安证券(647.5亿元)、华泰联合证券(613.51亿元)、招商证券(247.65亿元)、民生证券(221.22亿元)、东方投行(190.19亿元)、申万宏源承销保荐(171.21亿元)募资规模位居行业前十。

67家券商实现承销保荐收入共计475.54亿元,其中前十家券商累计实现承销保荐收入363.17亿元,占比76.37%。

以承销保荐收入排名来看,中信证券依然抢占市场份额先机,以73.21亿元的收入稳居行业第一,其次是海通证券实现收入65.1亿元,中金公司实现收入53.5亿元排名第三,承销收入排名前十的券商还有,中信建投证券(44.37亿元)、华泰联合证券(38.23亿元)、国泰君安证券(34.96亿元)、民生证券(18.44亿元)、招商证券(15.35亿元)、国信证券(10.27亿元)、申万宏源承销保荐(9.73亿元)。

尽管通过数据来看,头部券商占据了主要市场份额,但中小型券商也在积极参与科创板IPO承销,如中泰证券、东莞证券、华安证券、东海证券、南京证券、华英证券等券商也获得了超2亿元的承销保荐收入。除此之外,也能看到外资券商参与到科创板IPO项目的身影,如摩根士丹利证券参与了5家科创板IPO企业承销项目,累计获得0.34亿元的承销保荐收入;摩根大通证券(中国)参与了3家科创板企业承销的项目,累计获得0.18亿元的承销保荐收入。

从科创板IPO保荐数量来看,中信证券的数量最多,为94家,其次为中金公司68家,中信建投证券64家,海通证券62家,华泰联合证券54家,这五家券商的累计保荐数量达到342家,占领超五成的市场份额。保荐项目排名第六至第十的券商,分别是国泰君安证券(48家)、民生证券(32家),招商证券(21家),国信证券(19家),国投证券(17家)。

除此之外,申万宏源承销保荐、国金证券、光大证券及兴业证券均保荐了13个项目,保荐项目超过10家券商还有长江承销保荐(12家)、东方投行(11家)、国元证券(10家)、东吴证券(10家)。

最新数据显示,目前仍有24家公司的科创板IPO项目排队在审,预计募资合计为419.84亿元。其中,排名第一的是中信证券6家,国泰君安证券和中金公司各有4家在审,后面依次为,3家在审的海通证券和国泰君安证券,2家在审的国信证券、华源证券、中信建投证券、兴业证券、中泰证券、申港证券及华泰联合证券均各有1家科创板IPO项目在审。

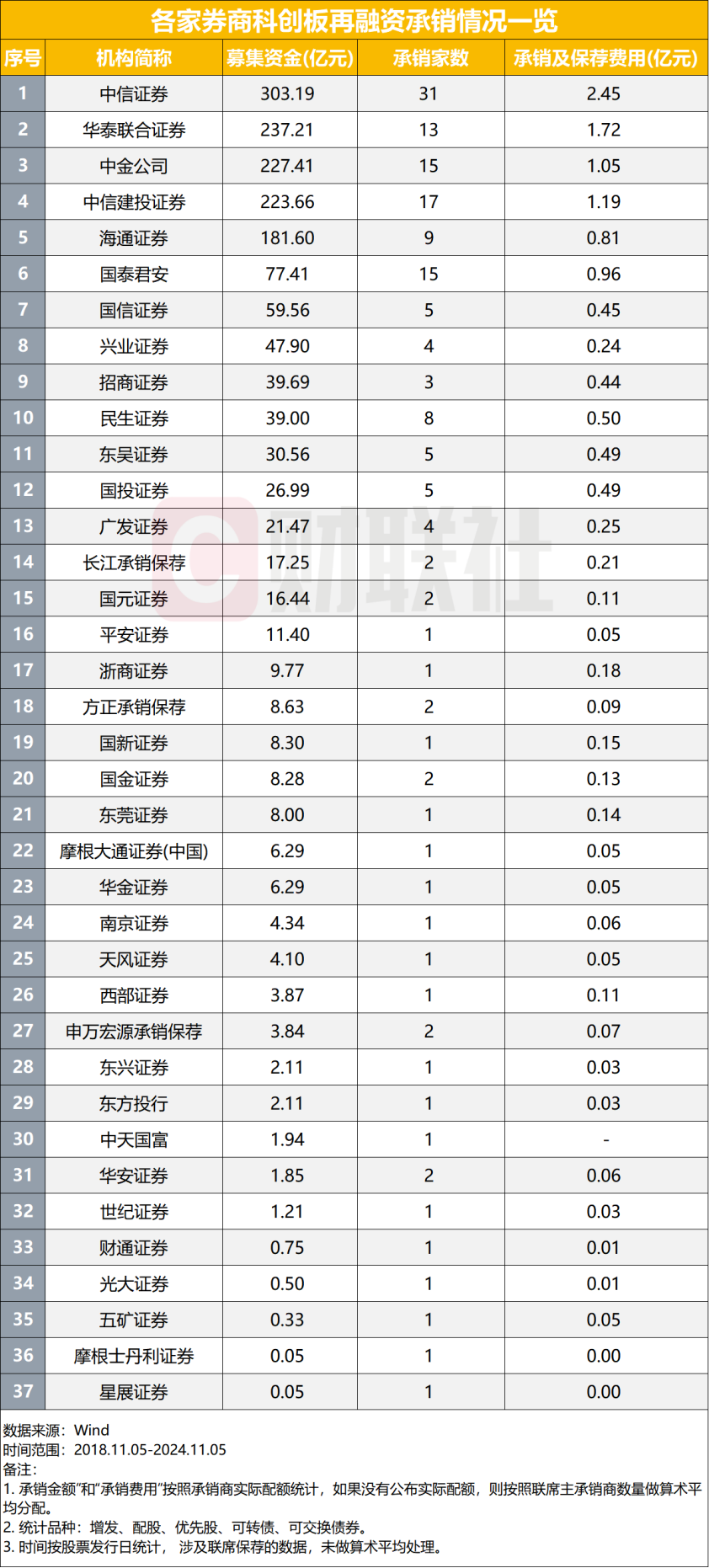

再融资项目完成164单

再融资方面,Wind数据显示,六年以来,37家券商共完成164单(按发行日统计)科创板再融资项目,再融资项目规模合计为1643.33亿元,其中,科创板再融资项目中仅有股票增发及可转债。

在这六年期间参与科创板再融资项目的保荐机构中,中信证券为完成科创板再融资项目家数最多的券商,共计31家。完成数量排名前十的券商还包括中信建投证券(17家)、中金公司(15家)、国泰君安证券(15家)、华泰联合证券(13家)、海通证券(9家)、民生证券(8家),国信证券、东吴证券及国投证券完成的科创板再融资项目均为5家。

从再融资承销规模来看,仅有5家券商累计募资总额超过100亿元,分别为中信证券(303.19亿元)、华泰联合证券(237.21亿元)、中金公司(227.41亿元)、中信建投证券(223.66亿元)及海通证券(181.6亿元)。

以再融资保荐承销收入来看,37家券商实现承销保荐收入共计12.7亿元,收入排名前五的券商分别为中信证券(2.45亿元)、华泰联合证券(1.72亿元)、中信建投证券(1.19亿元)、中金公司(1.05亿元)、国泰君安证券(0.96亿元)。

政策不断优化,更大力度支持并购重组

科创板的设立和发展,不仅为科技创新企业提供了更多元化的融资渠道,也推动了资本市场的深化改革,已经成为中国资本市场的重要组成部分,特别是在支持科技创新企业方面发挥了巨大作用。

在这六年的时间里,科创板以其独特的制度优势,吸引了众多具有核心技术和创新能力的企业,特别是“硬科技”企业。作为资本市场改革的“试验田”,科创板肩负着推动经济创新转型的使命,新一代信息技术、生物医药、高端装备制造等战略性新兴产业的公司在科创板占比超过80%,这也充分体现了科创板对科技创新企业的聚焦和支持。

回顾过去六年,科创板的相关政策也在不断优化,尤其是在更大力度支持并购重组方面。今年6月,科创板八条出台,其中提到了要以更大力度支持并购重组,支持科创板上市公司开展产业链上下游的并购整合,提升产业协同效应。适当提高科创板上市公司并购重组估值包容性,支持科创板上市公司着眼于增强持续经营能力,收购优质未盈利“硬科技”企业。丰富支付工具,鼓励综合运用股份、现金、定向可转债等方式实施并购重组,开展股份对价分期支付研究。支持科创板上市公司聚焦做优做强主业开展吸收合并。

而距今,“科创板八条”推出已有四个月,并购交易情绪显著升温。截至目前,科创板新披露的并购交易近40单,较去年同期增长两倍以上。

申万宏源新股策略团队表示,随着后续相关政策的出台、示范性案例的落地,科创企业并购重组积极性提升,短期存在正向公告日效应,长期有望通过重组来推动优势龙头企业的形成,打造有竞争力的战略性新兴产业生态,但积极效应在不同企业间存在分化。

文章来源:财联社

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)