史密斯菲尔德(SFD.US)于近日启动了IPO路演并提交了FWP招股书,预计将在纽约时间2025年1月27日确定最终发行价并于1月28日在纳斯达克挂牌上市,发行价区间暂定为23~27美元,总市值将介于91.4亿~107.3亿美元之间。

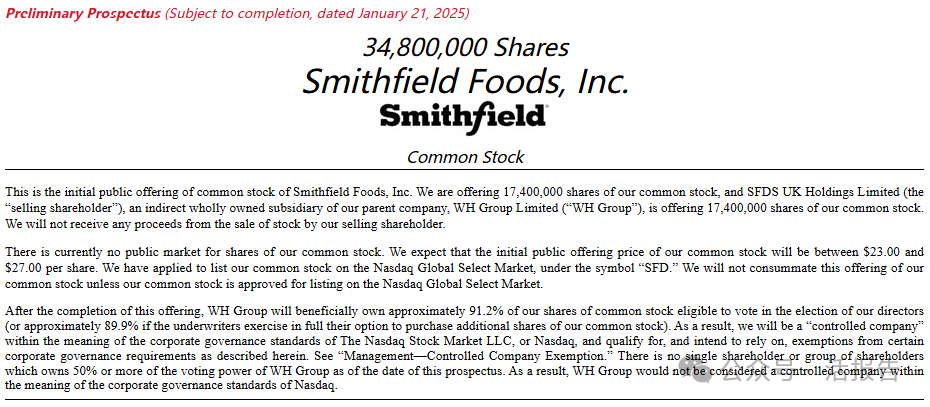

公司计划公开发行3480万股普通股(包括新发行1740万股以及现有股东出售1740万股),至多募资9.4亿美元,是2021年Oatly之后美股最大的食品公司IPO。此外,承销商可行使超额配股权,额外从出售股东手中购买至多522万股。

史密斯菲尔德是全球最大的猪肉生产商和加工商之一,曾在纽交所挂牌上市。万洲国际(0288.HK)的前身双汇国际于2013年斥资71亿美元将其收购并退市,成为双汇国际的全资子公司。

2024年7月,万洲国际向港交所提交申请,建议分拆在美国及墨西哥经营的史密斯菲尔德业务,并将其独立上市。随后,史密斯菲尔德便进行了业务调整,剥离欧洲业务,逐步推进赴美上市。

目前万洲国际的主要附属公司中,双汇发展(000895.SZ)聚焦国内业务,史密斯菲尔德负责美国及墨西哥业务。成功上市后,它也将成为“双汇系”旗下第三个IPO上市公司。

假设此次史密斯菲尔德的IPO顺利发行,万洲国际的持股比例将从100%稀释至约91.2%,若承销商全面行使超额配股权则将稀释至约89.9%,并从募资所得款中获得约4亿美元净收益。

文章来源:活报告公众号

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)