在一份監管文件中,「股神」巴菲特旗下的伯克希爾(BRK.B.US)通過旗下全資所有的保險公司National Indemnity,進一步增持日本五大商社包括三菱商事(Mitsubishi)、三井物產(Mitsui)、伊藤忠商事(Itochu)、丸紅株式會社(Marubeni)、住友商事(Sumitomo)的權益。

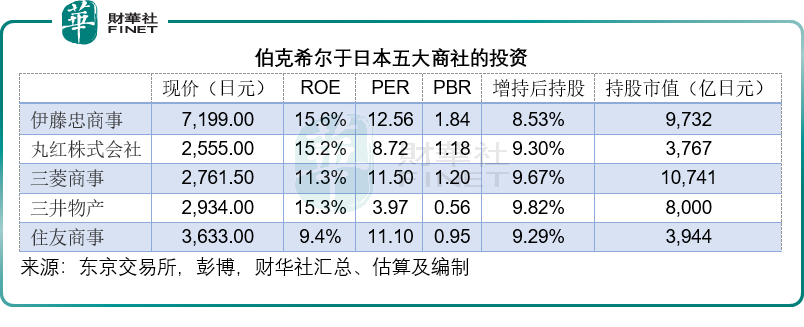

增持比例介於1%-2%,而在增持之後,伯克希爾(BRK.A.US)於五大商社的持股比重進一步貼近10%,見下表。

為何投資於日本五大商社?

伯克希爾在2024年年報額外提到了其增持日本投資的舉措。

從2019年7月開始,伯克希爾買入日本五大商社,這五大商社的業務滲透到國内及國際各行各業,對於日本近代經濟帶來舉足輕重的影響。

巴菲特承認,最開始買入這些股票的時候,看重的是它們的財務往績和驚詫於它們的低估值。但是這些年過去後,巴菲特表示,他喜歡這些企業配置資本、經營管理的方式,以及對待投資者的態度:這五家公司會在適當的時候增派股息和回購股票,而且其高管在薪酬計劃上遠沒有美國同行那麽激進。

據此,或可總結出巴菲特投資哲學第一條:穩健的基本面和被低估的估值,這往往能提供一定的安全差,這也是巴菲特老師格雷厄姆的主張。此外,這些企業能夠提供豐厚的回饋,包括派息和回購,不但能讓投資者獲得定期的收益,也能在一定程度上約束管理層。

巴菲特在2024年年報中強調:「我們對這五家公司的持股是長期的,我們致力於支持它們的董事會。從一開始,我們就同意將伯克希爾在每家公司的持股比例控制在10%以下。但是,當我們接近這個上限時,這五家公司同意適度放寬上限。隨著時間的推移,你可能會看到伯克希爾對這五家公司的持股有所增加。」

從這次的增持可以看到,伯克希爾於五大商社的持股比例已經逼近10%,若按巴菲特的說法,如果它們的價格依然適宜,伯克希爾不排除進一步增持。

截至2024年末,伯克希爾於這五家日企的持股成本為138億美元,持倉市值則達到235億美元,意味著伯克希爾的持倉回報或達到70.29%。

財華社按其增持後的持股及這些股份當前的股價計算,伯克希爾當前於五大商社的持股市值或為3.62萬億日元,約合242億美元。

由此,或可總結出巴菲特的第二條投資哲學:如果認為是好的投資,那就儘量買入。這與傳統的投資思維相悖。傳統的投資理論認為,分散性投資是風險回報最佳的投資。但巴菲特一直奉行的是,既然你認為一只股票足夠好,就應該全倉買入,而不應該將有限的資金散放都其他不夠好的股票,僅僅為了分散風險。

與此同時,伯克希爾通過發行日元債券來為其投資日企進行融資。

在2024年年報中,伯克希爾也表示會持續增加日元債務,均為固定利率,並沒有「浮息」日元債。巴菲特表示,由於他和他的接班人Greg對於未來外匯走勢並沒有明確的看法,所以採用了這樣貨幣中性的策略。不過他也提到,應監管要求需要計算債務的匯率損益,因此由於2024年美元走強,伯克希爾的日元債務於2024年產生8.5億美元的匯兌收益,而合起來的收益或達到23億美元。

這又是巴菲特的一大智慧:善於利用槓桿。

伯克希爾的投資資金就是來自保險資金。其保險承銷業務本來就錄得經營利潤,例如2024年伯克希爾保險業務的保險承銷收益為90.2億美元,意味著這些從保險客戶「借來」投資的資金是零成本,且有賺,巴菲特再用這些客戶資金用來投資,賺取成千上萬的回報。2024年末,包括保險資金在内的「浮存金」為1,710億美元,而伯克希爾保險業務的投資資產值則達到4,970.74億美元。

伯克希爾將巴菲特善用槓桿的智慧也應用到日股投資中。日元在過去十數年處於負利率,近年才開始收緊貨幣政策,但是這個進程十分緩慢,這讓日元匯率和利率都長期處於極低的水平。因此伯克希爾發行日元債,利率極低,但是將這些低成本日元用於投資日本企業,加上巴菲特入股所帶來的利好提振,日股大漲,帶動巴菲特的投資回報上升。

不過更重要的是,巴菲特所選擇的日股卻非普通角色,這五大商社歷史悠久,業務遍佈世界各地,不過更重要的是,這五大商社的主要收入及利潤來源均為礦石等有價值的供應鏈源頭,同時五大商社的業務滲透到從供應鏈源頭到消費終端的各個環節,確保在經濟的各個周期,它們都有穩定的現金來源,從而能維持穩定豐厚的派息與回饋。

巴菲特預計,2025年其日本投資的年度股息收入總計或約8.12億美元,而其日元定價的債務利息成本或約1.35億美元,顯然,就算不計及這五大商社的股價增值收益,單是它們的股息收入即可輕松覆蓋伯克希爾發行日元債券的利息支出,並為其帶來豐厚的收益。

總結

由此可見,巴菲特的投資決策絕非簡單地依情緒或是市場氣氛得出,而是經過了對成本、資源、時間、經濟前景等的分析。

從上表可以看出,即使因為巴菲特的入股而經歷了大漲,這五大商社的市盈率估值與市淨率尚處於一個比其美國同行合理的水平。以英偉達(NVDA.US)為例,其當前的市盈率仍高達40倍以上,而特斯拉(TSLA.US)則一直因為馬斯克的高薪酬而備受爭議。無怪乎巴菲特要減倉美股而增持日股。

於2024年末,伯克希爾持有的現金及短期債券規模從年初的1,218.45億美元擴大近一倍至2,125.91億美元,佔其投資規模的比重由24.75%擴大至42.77%;而持有的股權投資則由年初時的3,456.53億美元,下降至2024年末的2,633.66億美元,佔比由70.21%下降至52.98%,見下圖,正正貼合了2025年美股大回調的趨勢,「股神」的投資智慧得到明證。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)