2018年12月30日,微商银行(03698—HK)发布公告建议A股发行的议案,预期拟发行数量不超过15亿股。如果徽商银行此次A股上市成功意味着“A+H”上市城商行再添新成员。

最开始是徽商银行首次提出“A+H”上市城商银行概念,2013年在港股上市后,2015年就提交了A股上市申请,A股上市排队将近3年于2018年2月撤销A股上市申请,最终郑州银行获得“首家A+H股城商银行”的称号。

其实,微商银行与A股市场联系已久,早在港股上市之前,徽商银行就曾谋划过A股上市。在此财华社对徽商银行的A股之旅先来做个简单的梳理。

2011年5月,徽商银行股东大会决议全面启动A股上市计划,上市地点为上交所。2012年证监会披露的IPO申报企业基本信息情况表中,徽商银行名列其中。历时一年半,A股上市之路没有任何进展,徽商银行于2013年11月登陆港交所。此后近8个月,至2014年6月,徽商银行A股排队状态变成“终止审查”。

2015年6月18日,徽商银行再次向证监会递交IPO招股书申报稿,拟登陆上交所,发行不超过12.28亿股A股。然而不到两年时间,徽商银行就在2017年3月公告称再次中止A股审查。

2017年12月,在徽商银行董事长更换之后,该行向证监会申请A股上市恢复审查,并迅速获批。令人意外的是,恢复正常排队不到2个月,该行即决定撤回A股上市申请。

辛辛苦苦排队三年,徽商银行为何如此果断撤回上市申请?依财华社来看,这其中与徽商银行的“内斗”脱离不开关系。

据悉,徽商银行撤销上市申请是因为,中静系(注:中静系指中静四海实业,徽商银行第一大股东上海宋庆龄基金会隶属中静系)并未在徽商银行最新申报相关材料上签字,申报材料中有一些内容不符合证监会提出的真实、准确、完整的要求。9月份中静集团董事长高央也曾强调,徽商银行重启IPO必将在原董事长李宏鸣辞任之后。

此前中静系表示,李宏鸣治下的徽商银行董事会不合规。比如,董事会超期服役、财务负责人任命未经人事提名委批准、董办随意修改董事会专门委员会已经达成一致的意见等。

接连内斗之下,徽商银行的管理和风控问题百出,据统计,徽商银行2017年以来收到12张罚单,处罚金额总计达230万元,成为银监处罚大户。原因包括贴现资金回流至出票人、贷款资金转存定期存单用于票据业务质押、贷款资金被改变用途、违规承诺理财产品收益等。、

可见,对于徽商银行来说,撤销IPO申请是股东和银行高管内斗的一步。

通过梳理财华社对徽商银行的内部治理就一个字——乱。随着张仁付的到位,徽商银行高管团队正式完善。中静集团也履行“在原行长辞任后重启IPO”的约定。中静系如愿换了微商银行的董事长,公司内斗也逐渐平息,不得不让引发新任行长与中静系之间关系的猜想。

重新开启的A股上市计划也在如期进行,面临此前频频被罚的局面,徽商银行能否如愿成为“A+H”上市城商行?

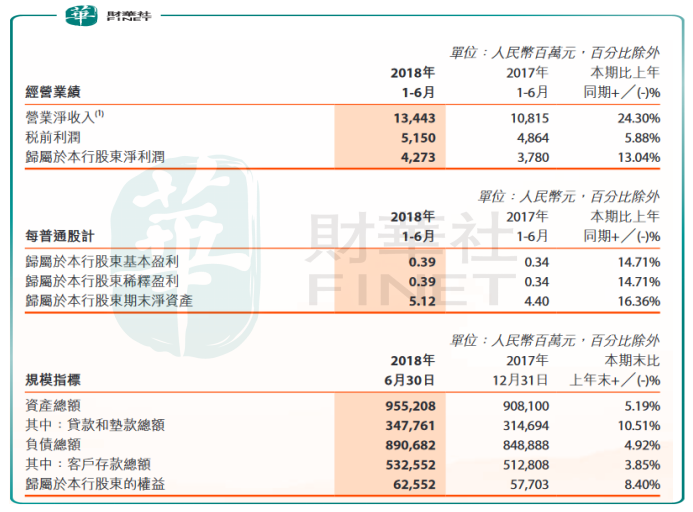

首先从徽商银行经营业绩上来看,经过上述种种负面事件,该行的资产质量和经营业绩依旧领先港股上市城商银行。根据财务数据,截至2018年前三季度,徽商银行总资产9588.67亿元人民币(单位同下),而已经上市A股的郑州银行2018年前三季度资产总额为4578亿元。

此外,2018年上半年该行实现营业收入134.43亿元,同比增长24.3%;实现归母净利润51.5亿元,同比增长5.88%;对比郑州银行上半年的经营业绩(营收51.37亿元,同比增幅5.7%;归母净利润23.67亿元,同比增幅4.2%),徽商银行在各方面遥遥领先。

与其他港股上市中小银行一样,徽商银行的核心资本充足也在不断下降,根据财务数据显示,今年上半年核心一级资本充足率、资本充足率为8.51%和11.97%,较去年同期下降0.11%、0.45%,补充资本金问题迫切。

财华社认为,除去公司的经营内斗,以徽商银行的业绩表现,此次重新进军A股市场,成为下一个“A+H”上市城商还的希望还是很大的。

总结:通过徽商银行A股上市,再次证明,最初中小银行由H股上市门槛低,纷纷奔赴香港资本市场,但由于港股市场中小银行股流动性差,为了快速补充资本金,开始集体回归A股上市。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)