在唐朝的长安城,被剪刀划伤手指的裁缝会把长着“绿毛”的浆糊抹在伤口上帮助愈合。这是历史记载的最早的抗生素。

一千多年后地球另一边,英国细菌学家在葡萄球菌的培育中偶然发现了围绕在青霉素周边的无菌圈,至此科学家的注意力才开始转移到提取青霉素的方法上。但青霉素大量的应用于伤口救治还要等到二战期间。

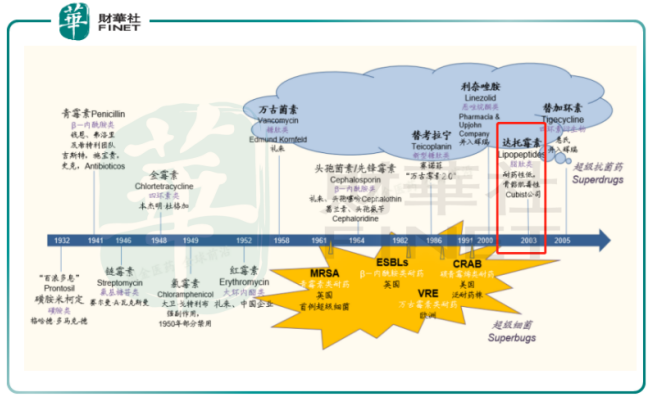

早期的青霉素杀菌机理简单。它通过抑制细菌细胞壁形成的方式阻断细菌繁殖,但人类不科学的滥用,令致病菌产生俞强的耐药性。从1941年的青霉素,到2005年的替加环素,短短数十年已有11种抗生素面世,来抵抗不断进化的细菌。

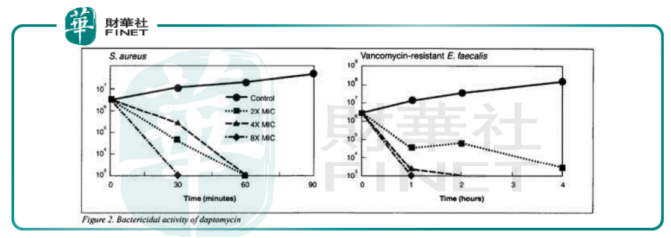

20世纪至今,人类的抗生素研发史彻底演变成一部超级细菌(superbugs)vs超级抗菌药(superdrugs)的抗争史。被誉为“耐药菌最后一道防线”的万古霉素(1952年,礼来)渐失其效(vs革兰氏阳性耐药菌),其“后继者”达托霉素的上市,开启了抗生素领域的新纪元。

上市初期的达托霉素,受限于抗生素口服的用药习惯、较高的用药成本和较弱的推广力度,市场认可度低。2017年,国内达托霉素市场由Cubist(41.64%)、海正药业(600267-CN)(33.06%)、恒瑞医药(600276-CN)(15.41%)和华东医药(000963-CN)(9.90%)主领(来源PDB),其中海正、恒瑞、华东生产的是原研药“克必信”的仿制药。

12月31日,研发超级抗菌药的平台盟科医药-B申请赴港上市。招股书显示,这家医药研发平台的优势在于其预计最快实现商业化的MRX-1与达托霉素是治疗同适应症的抗生素。与达托霉素相比,MRX-1将凭何斩获市场?迭代甚于肿瘤的抗生素领域,盟科医药的研发能够跟得上步伐?它又要靠什么来突破当前的竞争格局?

超级抗菌药MRX-1

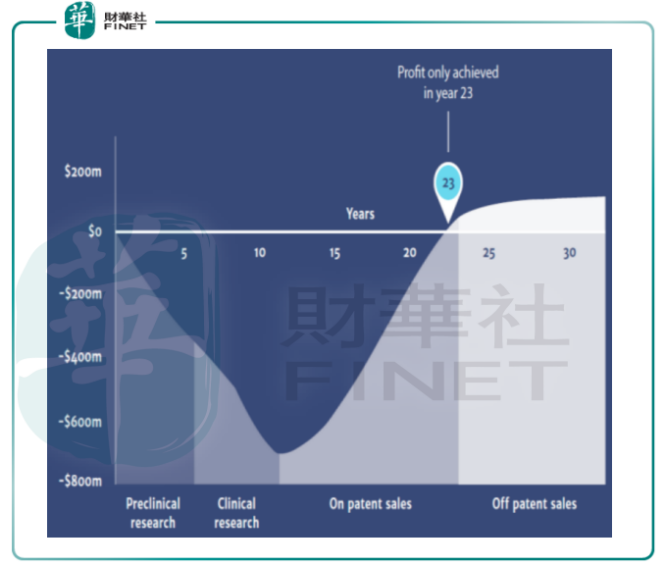

道高一尺,魔高一丈,抗生素的研发必须跟上耐药菌进化的速度。CDC的综合数据显示,从前期培育、中期临床、后期获专利上市,抗生素整个产出回报的过程需时23年才能获得回报:这就意味着如果抗生素研发平台的品种较为单一,就不容易在产品商业化前取得先发优势。

目前市面上生产注射用的达托霉素和达托霉素原料药这类超级抗菌药公司不多,国内的只有海正药业、恒瑞医药、华东医药。这三家公司生产的达托霉素制剂的共同点是:都具备注射给药和口服给药两款剂型,且纯属原研药“克必信”的仿制药。

“克必信”在2010年于国内成功上市,2014年美联邦法院宣布其专利无效,国内达托霉素仿制药应运而生。2016年,华东医药顺利通过达托霉素的GMP认证,成为生产达托霉素的国内首家仿制药公司后,其他药企亦积极搭建这种超级抗生素的研发平台,除了上述三家药企外,另还有12家正处于临床或生产的申请过程中。

不过与此同时达托霉素杀菌的速度开始放缓,抗生素领域亟需新的重磅药物登陆,这也成为盟科医药最重要的优势——具备中美同步研发的抗生素突破性产品的多元研发管道。

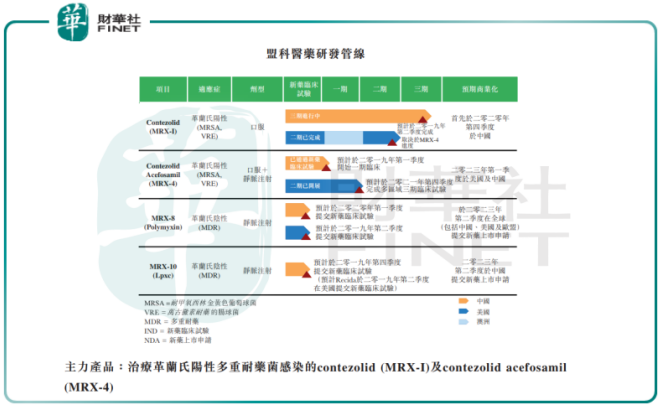

招股书显示,盟科医药当前共有四条超级抗菌药的研发管道,分别是Contezolid(MRX-1、MRX-4)、MRX-8(Polymyxin)和MRX-10(LpxC),全部处于临床试验阶段;其中最可能先上市的Contezolid(MRX-1)是全球首创的对抗多重耐药革兰氏阳性菌的口服抗菌药,可视为达托霉素的“下任接班人”。预期MRX-1最快能在2020年四季度在国内实现商业化,而MRX-1共拥有3项专利,直到2028年才到期。

按照整个研发投入到上市获利共需时23年这个逻辑来推理,实际上从MRX-1上市直到专利到期再到额外五年非专利营销专有期,盟科医药能否收回它研产抗生素的成本乃至获利,目前来看还较难预测,而且后面还会有原研抗生素的优势容易被雨后春笋般起来的仿制药颠覆的类似剧情。参考达托霉素进入2017年医保目录,三大药企的平均中标价,MRX-1这位超级抗菌药选手实现商业化之后的命运还有待观察。

研发难度系数★★★☆☆

抗生素领域的品种,相较于近期的大热门肿瘤科而言更易被“后来者”居上,一个重要的原因是从临床试验共需时长和成功上市的几率这两个维度考量,抗生素品种的研发难度属中等水平。

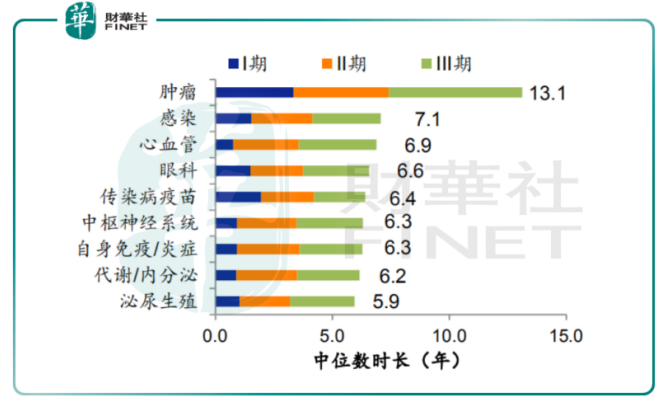

2000年至2017年间,通过对美国的肿瘤、感染、心血管、眼科等9大疾病领域的临床试验数据统计,Nature Review Drug Discovery揭露了一款新药从临床试验1期到3期这个过程的平均用时为7.2年;其中肿瘤药的研发需时13.1年,而抗感染用药需时低于平均需时,为7.1年,这其中当然会受到美国本土临床试验志愿者招募的难易程度影响。

从各大疾病领域的药物成功通过临床到上市的概率来看,Nature Review Drug Discovery报告显示,肿瘤领域的用药顺利通过临床并推出市面的成功率最低,仅为5.1%;血液疾病领域用药成功率最高,为26.1%;抗感染领域用药次之,亦高达19.1%;综合各领域的用药上市的成功率平均在9.6%左右。

综合来看,抗感染领域用药的研发只要顺利渡过临床2期,基本上就能平安上市。论临床试验的进程,目前盟科医药已通过临床2期的只有MRX-1一款抗生素,另一款治疗革兰氏阳性多重耐药菌的主力产品MRX-4要等到2019年第一季度才进入临床1期,而余下的MRX-8、MRX-10还处于临床试验的申请过程中。除MRX-1外,盟科医药的管道研发未能顺利通过临床试验的风险还是较高。

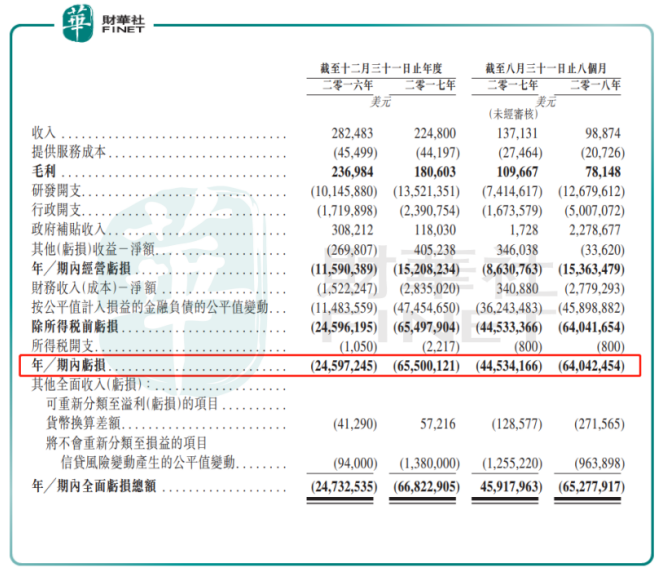

站队赴港上市之未盈利生物药研发药企

毫无疑问,盟科医药又是一位享受新规红利但尚未盈利的新晋选手。参照同类抗生素的研发上市公司,盟科医药的MRX-1和MRX-4与Tetraphase Pharmaceuticals Inc.的四环素类新药获批上市前的市场境况类似,而Tetraphase Pharmaceuticals Inc.在该药获批时对应市值为5.74亿美元(FDA),但中国的超级抗菌药的原研空白更甚于美国,估计盟科医药的参考市值能超过6亿美元。

2018年4月港交所上市新规上线以来,吸引了大批尚未盈利或未有收入的生物创新药独角兽赴港,而随着君实生物(01877-HK)、信达生物(01801-HK)的PD-1的获批上市,国内生物药市场基本形成跨国药企(默沙东、罗氏、施贵宝、阿斯利康)和本土药企(恒瑞医药、君实生物、信达生物、百济神州(06160-HK))对峙的格局。

从领域上看,近期申请赴港上市的生物药药企各有细分的方向,比如布局肿瘤免疫的基石药业,专注大小分子的靶点研发;继承母公司综合管线基因的复宏汉霖,做好生物类似药爆发的迎接姿势等,在创新药谈判定价、仿制药集中采购的医改下,控费一定会加剧行业的风险,但同时真正有实力的龙头也将斩获红利,而在抗生素这个要长期跟进研发、绝对龙头尚未坐稳的领域,位处抗生素研发前沿的药企,尚有市场拓展空间。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)