近期受美元汇率下跌、沙特方面减产等利好的影响,国际布伦特原油价格一路飙升,短短数十个交易日,油价已经从2018年末的最低点上涨约20%,给2019年油价开了一个好头。

油价是上涨了,但一些对于原油价格依靠比较强烈的行业以及公司那就相当于灾难,例如,航空业,该类公司的成本主要是原油,所以对原油价格变动极其敏感。

我们接下来具体看看原油价格的波动,对该类公司会产生哪些影响?

以东方航空(600115-CN)为例,该公司为中国最大的航空公司之一,主要业务范围是和国内经批准的国际、地区航空客、货、邮、行李运输业务及延伸服务。

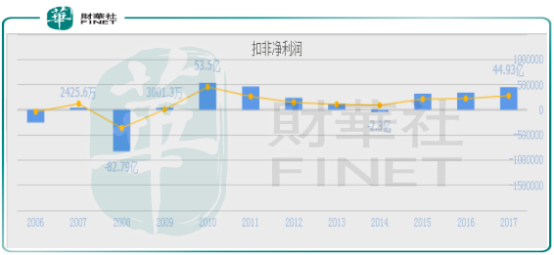

从东方航空历史业绩来看,在2013年、2014年布伦特原油价格大部分时间维持在每桶/100美元附近时,公司扣非经常性损益后的净利润小幅盈利甚至亏损,但进入2015年,国际大宗商品价格都快速暴跌,原油价格也不例外,当年布伦特原油价格最低已经跌破每桶/60美元,东方航空的扣非净利润也快速回升,直至2018年国际油价维持低位,东方航空的净利润也稳步增长。

黄:代表行业平均扣非净利润 绿:代表东方航空扣非净利润

度过了几年好时光之后,如果未来国际布伦特原油价格将保持在每桶/60美元、甚至更高,将必然会对公司净利润产生不利影响。

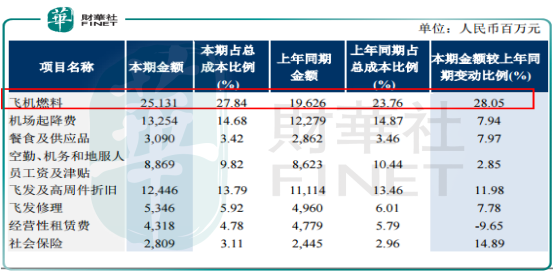

具体看,从东方航空2017年财报披露,公司飞机燃料费用251亿元,占本期总成本比例高达27.8%,而2016年公司飞机燃料费用的成本占总成本只有23.7%,这块的成本增加比例高达28%,就是因为2017年布伦特原油比2016年价格上涨了近10%。

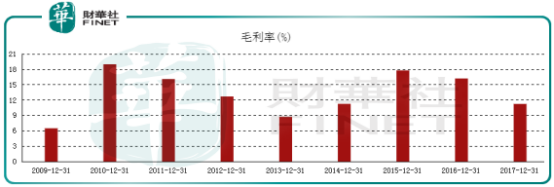

再看看,这种成本的变化对公司毛利率的影响。2016年东方航空的毛利率为16.21%,到了2017年公司毛利率只有11.24%,毛利率足足下降了5%,就是因为公司原材料成本的上涨(原油价格上涨)所导致,传导至利润,这种不利影响也就不言而喻了。

高油价除过对公司自身影响比较大之外,对整个航空业影响也是一样的(图2可以说明),那么,这种对于上游原材料不具有定价权的企业有长期投资价值吗?

答案是,没有。

首先,我们还是来回顾一下东方航空历史净利润。公司近十年的扣非净利润最高的一年是2010年,这一年东方航空扣非后净利润达到53.5亿元,之后公司再也没有一年净利润可以超过50亿元,明显不具有长期投资价值。

另外,航空公司净利率普遍较低,加上该类公司的成本大部分是原油,这就导致原油价格的变动对这类公司举足轻重,因为这不像互联网或者消费类企业一样,具有比较高的净利率,对于上游成本的变化敏感度不大。

当然,如果东方航空的服务或者说产品是供不应求的,上游成本的增加,公司可以顺利的转化到下游客户的身上,那么,这家公司也是具有很高投资价值的,但从历史业绩表现来看,并没有发现公司可以将上游增加的成本转化到下游,不然公司的净利润也就不会这么惨了,所以,公司对上游原材料不具有定价权,就导致长期看投资公司的股东,注定不能有比较高的收益。

总结:

综上所述,不管是东方航空还是整个航空业的净利润,长期都不具有持续性,这主要是由于原油价格的变动对公司、行业净利润影响都至关重要,而公司又不能把这部分成本转化到下游客户身上,这就造成东方航空乃至整个航空业都不具有长期利润持续增长能力。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)