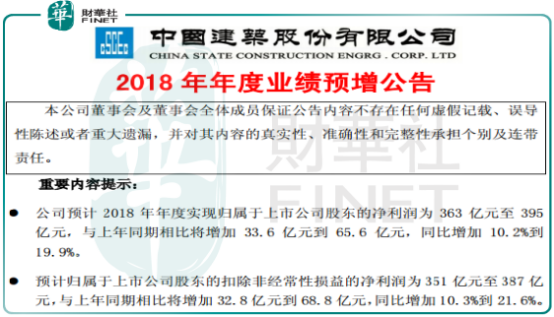

作为国内上市的最大建筑公司之一——中国建筑(601668-CN),在2019年1月17日披露了2018年全年的业绩预告。

根据公司披露的公告显示,预计归属于上市公司股东的扣除非经常性损益的净利润为 351亿元至387亿元,与上年同期相比将增加32.8亿元到68.8亿元,同比增加10.3%到 21.6%。对于一个资产过万亿的企业,净利润还能维持双位数增长实属难得。

那么,具体看,中国建筑对投资者交出的这份业绩预告怎么样呢?

首先,我们来看看中国建筑的具体业务是做什么的,从2018年半年报看,公司的业务按行业划分,房屋建筑工程占其收入比例的63.7%,基础建设和房地产开发收入分别占其收入21.5%、14.2%;按地区划分,公司的收入93.4都来自国内,国外占比只有6.6%。

我们再接着前边的看,前三季度公司的业绩已经公布,现在又公布了全年的业绩预告,接下来我们重点看看四季度单季公司的业绩怎么样?

三个季度公司披露的扣非净利润分别增长,一季度(16.54%)、二季度(0.11%)、三季度(5.30%),前三季度平均值为6.17%,此次新披露的2018年全年扣非净利润同比增加10.3%到 21.6%,粗略一算,四季度单季中国建筑的扣非净利润增长最少也在20%以上,高点能达到50%以上。

这样来看四季度单季公司的净利润明显快速飙升,超出市场预期,这从次日公司股价开盘走势就能体现(中国建筑股票2019年1月18日收盘上涨4.91%)。另外,据国盛证券研报数据,四季度中国建筑的业绩加速增长,预计主要是因地产业务收入加速增长,基建业务施工改善,两项高毛利率业务贡献占比增加显著提升综合毛利率所致。

四季度中国建筑的业绩超预期,次日股价也有一定表现,那么现在公司的估值高吗?

我们还是以大家常用的市盈率(PE)估值法来看看,鉴于这种估值法一般比较适用于业绩稳定的行业,我们先来看看该公司历史业绩如何。

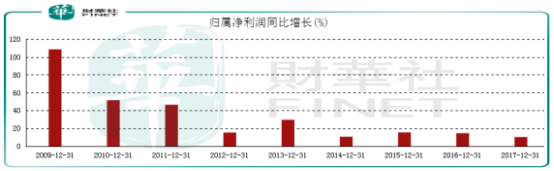

从2009年开始,中国建筑的营业收入和净利润均保持双位数增长态势,净利润每年都取得正增长,且没有一年净利润增长低于两位数,最不济一年也有10.28%的增长,如此既快又平滑的业绩增速且一持续就是10年时间(算上2018年业绩),市场给的市盈率(截至2019年1月18日收盘,中国建筑市盈率约6.9倍)好像并不高,这是为什么?

其实,从该公司历史数据来看,其净利润虽然一直在增长,但是增速却逐渐放缓,这也是不可避免的。

因为,国内经济前几十年属于快速发展期,尤其是基建设施从世界落后国家已经走向世界靠前位置,整个国内的基础设施也已经基本完善,房建也是同样的道理,在未来,中国建筑还想要靠这种快速增量的方式,实现业绩快速增长,基本没有可能。

所以,国内的基建和房建未来不可避免增速会放缓,中国建筑的业绩也必然不可能长期保持较快的增长态势,这也应该是市场给该公司估值比较低的主要原因。

当然,也没必要过分悲观,从国际发达股票市场的经验来看,这类基础设施的公司,长期看业绩虽然没有像科技行业那么突飞猛进,但随着经济发展、通货膨胀,这类公司的业绩增速也格外稳定。

总结:

综上所述,中国建筑披露的这份年度业绩预告还是可圈可点,长期看,该公司的业绩增速可能没有一些优秀的科技股增速快,但也不存在像科技行业由于技术更新导致一家公司迅速衰败,所以,对于想要实现资产保值的投资者来说,稳健的业绩加上稳定的分红不失为一项好的投资。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)