即使大如保险一哥中国人寿(601628-CN,02628-HK),也有“老马失蹄”的时候,不禁让人叹息,“一入股市深似海,哪管你是国企还是民企”。

炒股失利,2018净利锐减50%

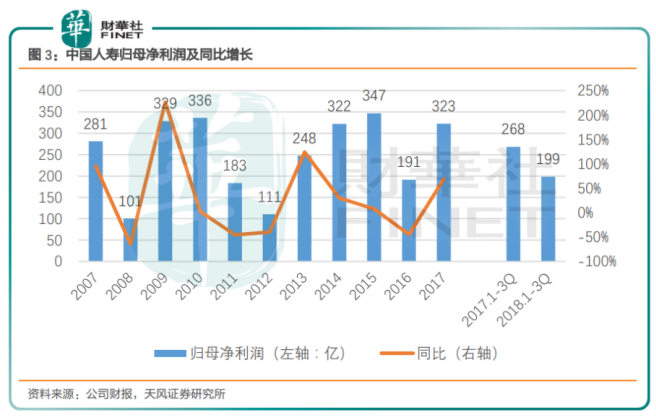

1月29日,中国人寿发布2018年业绩预告称,预计2018年度归属于母公司股东的净利润同比减少约161.26亿元到225.77亿元,同比减少约50%到70%。

从保费收入看,中国人寿2018年保费收入约5362亿元,同比2017年5123亿元,增加约240亿元,为何利润下滑这么厉害?

对于业绩减少的原因,中国人寿在公告中表示,主要是因受权益市场整体震荡下行影响,导致其公开市场权益类投资收益同比大幅减少。

通俗来讲,就是中国人寿在投资股票等权益类资产的业务中,亏损巨大。

其实去年10月份的时候,中国人寿在2018年3季报中,曾明确表示权益投资收益承压,强调“受境内股票市场持续低迷影响,公开市场权益类资产收益显著减少”。

但是市场都未预料,轻描淡写的一笔“显著减少”竟然是减少200亿。即使大如中国人寿,竟然也有老马失蹄的时候吗,不禁让人叹息,“一入股市深似海,哪管你是国企还是民企”。

让市场意外的原因不外乎两个,一个是亏损数额巨大,另外一个是亏损集中在第四季度。

中国人寿2018年前三季度归母公司净利润为198亿元,但是全年净利润97亿-162亿元之间,表明第四季度亏损36亿-101亿元左右。

四季度或巨亏100亿

从历史看,中国人寿2017年净投资收益1228亿元,比2016年1092亿元增加136亿元。

净投资收益主要包含债权型投资利息收入、存款利息收入、股权型投资股息红利收入、贷款类利息收入、投资性房地产净收益等。

2018年前三季度,中国人寿投资资产为2.79万亿元,较年初增长7.5%,市场权益类投资收益却明显减少,净投资收益率4.6%,同比分别减少0.39个百分比,总投资收益率3.32%,同比减少1.8个百分比。

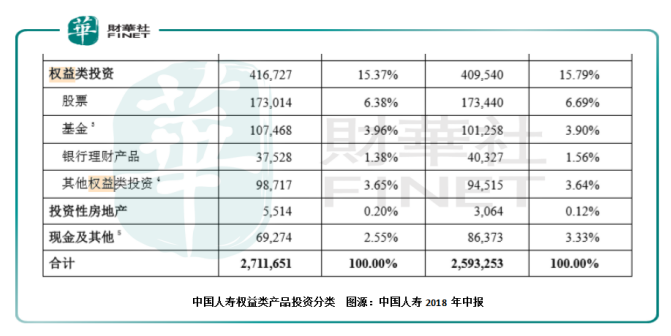

资产配置上,以2018年半年财报来看,中国人寿权益类投资金额为4167.27亿元,较2017年同期的4095.4亿元有所提升。

其中,1730.14亿元为股票类投资,1074.68亿元为基金类投资,二者分别占权益类投资的41.52%和25.79%,合计占权益类投资的67.31%。

从个股来看,2018年,股价累计下跌的个股共有3266只,占A股所有上市公司的比重超过九成,其中股价遭遇腰斩的个股就有506只,还有的公司股价甚至跌破了2015年股灾时的最低点。

2018年三季报显示,中国人寿持有87只个股,持仓市值4558.18亿元。其中包括新进的38只个股,同时期间还对25只个股进行增持。

去年第四季度,中国人寿买的这些股票只有11只个股上涨,其余76只个股均出现下跌,占比达87.36%。甚至连中国人寿投资的市值最大的10只个股也不例外,四季度均跌跌不休。

中国人寿2018年纯利下滑,大概率是因为没把握好分寸,想去A股抄底,故而提高权益类资产的配置比例,怎奈大盘行情不配合,亏了不少钱。

险资救市任重道远

不只中国人寿,资本市场的震荡下行对2018年险企的投资收益均造成较大影响。

在股票市场上,保险资金“最爱”蓝筹股、消费股及优质成长股,是第二大机构投资者,持有二级市场股票余额达到1.17万亿元。

银保监会最新披露的信息显示,2018年保险资金运用余额为164088.38亿元,较年初增长9.97%。

大类资产配置方面,股票和证券投资基金19219.87亿元,占比11.71%,与2017年相比,其投资余额增加了866.16亿元。

险资在A股一般偏好业绩较好的蓝筹股、消费股和优质成长股,尤其时金融、地产、医药、汽车等行业。

截至去年第三季末,险资共持有433家上市公司股份,前20名有8家是银行,民生银行、浦发银行、工商银行等,5家上市房企,保利地产、金地集团、万科A等。

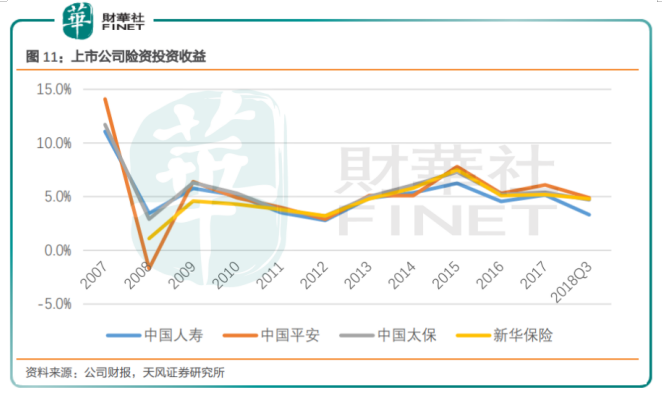

2018年前三季,总投资收益率方面,中国平安(601318-CN,02318-HK)、中国人寿、中国太保(601601-CN,02601-HK)和新华保险(601336-CN,01336-HK)分别为4.0%、3.32%、4.70%和4.8%。

总体来看,新华保险表现相对较好,中国平安由于实施IFRS9会计准则,造成公允价值变动产生较多,若按照旧口径,中国平安总投资收益率为4.9%,应该算最好。

虽然去年险企投资收益率均同比下滑,但监管层不断释放保险资金运用的积极信号。

1月28日,中国银保监会新闻发言人肖远企在接受媒体采访时表示,银保监会鼓励保险公司使用长久期账户资金,增持优质上市公司股票和拓宽专项产品投资范围,加大专项产品落地力度。

广发证券分析师陈福表示,从股票和基金投资占比来看,仍有较大提升空间。“政策鼓励险资增加权益、资管产品等投资比例,一方面有助于化解系统性风险、提供长期资金支持。另一方面,在利率下行、非标产品陆续到期的环境下,有利于险资提升收益率、对抗利率风险”。

作者:李莹

编辑:李雨谦

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)