如果要整理一下近十几年中国股市出现的雷,估计三天三夜都整理不完,像去年獐子岛的扇贝跑了,今年集中性的商誉减值等,随便踩上哪一个,都够投资者“喝一壶”。

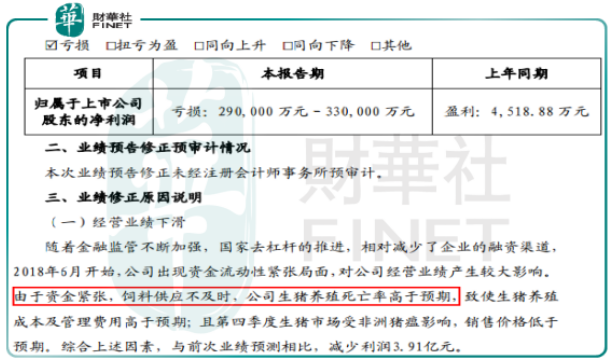

更奇葩的是1月30日晚间,雏鹰农牧(002477-CN)披露2018年度业绩修正公告。公司称,此前预计净利润变动区间为-15亿元至-17亿元。修正后预计亏损29亿元-33亿元,上年同期为盈利4518.88万元。

具体的业绩修正原因为,2018年6月开始,公司出现资金流动性紧张局面,由于资金紧张,饲料供应不及时,公司生猪养殖死亡率高于预期,致使生猪养殖成本及管理费用高于预期;第四季度生猪市场受非洲猪瘟影响,销售价格低于预期。另外,商誉减值和资产减值对公司业绩也有一定影响。

看了这则公告之后,我们的第一感觉就是公司管理层把小股东当成傻子忽悠,没钱买饲料,以至于把猪饿死,这种鬼话也说的出来?退一步讲,如果真的如公告所说,雏鹰农牧的管理层还有继续存在的必要吗?

我们先来看看,雏鹰农牧是否真的存在如公告所说的资金紧张问题?

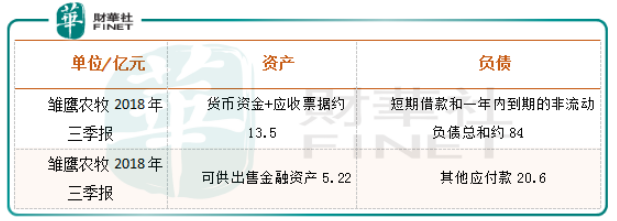

打开雏鹰农牧的资产负债表简单看一眼,第一感觉就是公司的财务问题真不是一般的严重。

我们挑出公司2018年三季度资产负债表上几个重要项目来看:资产项,货币资金加应收票据约13.5亿元,可供出售的金融资产高5.22亿元;负债项,短期借款高达惊人的45.65亿元,其他应付款20.6亿元,一年内到期的非流动负债为38.53亿元,这三项迫在眉睫需要还的借款已经超过100亿元,而公司真正短期可支配的现金和类现金资产只有13.5亿元,这个缺口真不是一般的大。

再看公司的费用项,真是不能让人理解,一项财务费用就高达6.489亿元,而公司前三季度的短期借款和长期借款总额还不到50亿元,公司借款的利息得有多高?这都快赶上高利贷了。

一方面公司有这么多高利息的借款,另一方面账上却有25.22亿元的可供出售金融资产赚取利息,真想问问公司这些钱买的什么,利息真的可以超过借款的利息?另外,随便说一句,卖出这部分金融资产去给公司的生猪买些饲料不好吗,最起码也不至于生猪活活饿死,这样也可以在一定程度上盘活公司的部分资产。

到这里,顺便提一句,早在2018年中旬,就有媒体发布一篇“雏鹰农牧涉嫌财务舞弊”的文章,质疑该公司的可供出售金融资产的真实性。

具体文章指出,雏鹰农牧2017年中报披露,上半年可供出售金融资产在持有期间的投资收益为435,987,230.95元,而2017年年报披露,2017年可供出售金融资产在持有期间的投资收益为52,932,162.50元,鉴于可供出售金融资产价格变动不影响当期损益的原因,只有在被投资单位宣布派发现金股利的时候,才能确认为投资收益,所以,2017下半年该公司的现金分红竟然为-3.83亿元。

当然,雏鹰农牧这些问题也不是一天两天可以形成,从公司近四年的股价走势图也可以看出点端倪。

最后,我们再简单看看,公司前期承诺的肉偿债务还有戏吗?为什么农业养殖股的奇葩事最多?

在2018年雏鹰农牧的债务到期之后,没钱还本付息,公司竟开创了“肉偿”债权人的先河!去年11月7日,有一家债权人与雏鹰农牧达成“肉偿”协议,接受以实物偿还债务本息。

去年11月15日,雏鹰农牧公告债务事项进展称,已与部分债权人签订协议,涉及总金额2.71亿元,全部以公司火腿、生态肉礼盒等产品偿付本息,目前尚未进行产品交割。

我们想问问,现在公司的猪都死光了,后期肉偿还能继续推进吗?

另外,对二级市场投资人来说,一般要远离这种农业养殖类公司,因为这类公司有很大一部分的资产是活的动物,该类资产价格很难量化、价格波动也比较大,如果出现一些突发事件就会导致资产价值迅速贬值影响主营业务收入,例如,火灾、水灾、瘟疫等。

从上述我们可以看出,雏鹰农牧出现的奇葩事件,根源还在于公司盈利能力较弱、财务负债过高,导致公司现金流出现问题,进一步影响到主营业务,形成恶性循环。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)