作為每次大牛市的指路標券商板塊,在2019年2月13日晚些時候集中披露了行業1月份月報,從披露的數據看,券商板塊内的公司,1月份淨利潤同比增速大部分都較去年有所提速,要知道去年全年整個券商板塊的業績可是慘不忍睹,甚至個别小型券商出現虧損,今年一月份券商行業業績則明顯回暖。

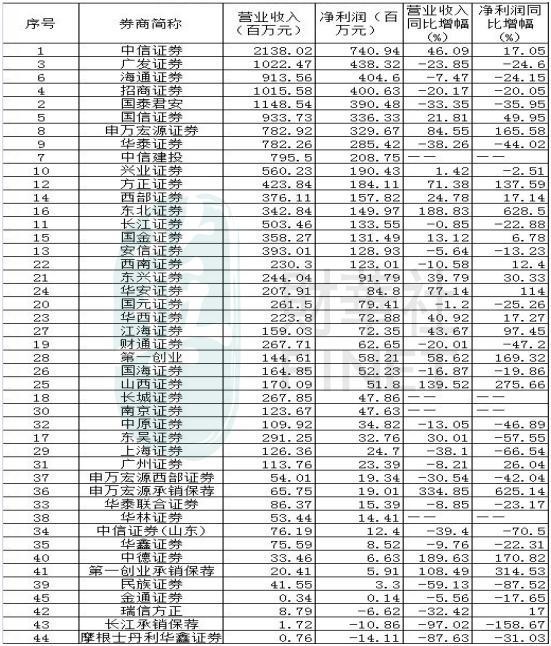

1月份已披露月報券商的淨利潤排名:

圖片來源:中國基金報

我們再來看看券商行業的龍頭公司中信證券(06030-HK;600030-CN),該公司2018年全年實現扣非淨利潤94億元(人民幣,下同),同比下滑21.41%,但到了今年1月中信證券實現淨利潤7.4億元,同比增幅約17%,環比增幅14.48%,業績出現明顯改善,那麽,這一切是否預示著整個券商行業進入到了業績拐點?

是拐點,但也比太樂觀

為什麽財華社認為是拐點呢?

當然,併不僅僅是因為今年1月份券商的業績出現改善,我們就認為整個行業會出現拐點,畢竟券商業是一個強週期性的行業,嚴重依賴證券市場活躍度,但由於國内證券市場不成熟,週期性強的特點,導緻整個券商板塊業績一樣具有強週期性。

財華社認為券商行業業績見底的主要原因是:

1、 整個券商板塊的PB(市淨率),2018年已經創出歷史新低,接近淨資產(根據東興證券的資料顯示2018年證券行業的PB已經接近1.1倍),甚至個别券商跌破淨資產。

接近淨資產的券商整體還是具有吸引力,因為券商的資產相對其他金融類公司的資產風險較小,去年主要是因為大家擔憂券商股權質押的風險,但國家積極出台相關政策,已經化解這塊的風險。

2、 A股再次跌破2449點概率較小。從以往公佈的數據看,A股整體的估值水平在2018年上證指數最低到2449點,市盈率(PE)12.25倍,市淨率(PB)為1.23倍;此估值水平僅次於歷史上2013年上證指數1849點時的估值水平,高於2008年金融危機時候1664點時的估值水平。

也就是意味著國内整個證券市場已經進入底部區域,影響券商行業業績最大的不利因素逐漸消退,另外,隨著時間推移上市公司利潤增長,推動股價上漲,也會推動證券行業業績回升、股價上漲。

這兩個是我們判斷券商行業業績出現拐點的重要因素。除過這兩個重要因素之外,今年新成立的科創板對券商的投行業務也會帶來實實在在業績。

這也是為什麽我們從去年12月到現在一直認為券商行業股價見底的原因。

雖然整個券商行業的股價已經見底,但是對該行業未來的盈利能力還是要保持謹慎。

資產盈利能力差是關鍵

為什麽這麽說?

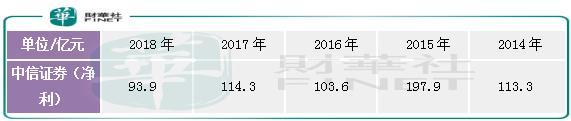

我們先看看下邊的一組數據,這是中信證券近五年的淨利潤,從這組數據看,公司2018年的淨利潤竟然還沒有2014年高,不到2015年一半。

數據來源:中信證券歷年公告

這反映出公司的業績,具有非常強的週期性,2014年至2015年股市走出一波大牛市,中信證券的淨利潤快速走高,但近兩年股市持續熊市,中信證券業績立刻出現斷崖式下跌。

另外,代表股東每投入一元淨資產管理層為其創造效益的指標ROE,長期也非常低,從下圖我們可以看出,中信證券的ROE長期低於15%,甚至10年之中有5年ROE都不到10%,也就是反映出該公司長期看併沒有為股東創造出可觀的效益。

圖片來源:東方財富

就連行業的絕對龍頭公司都這樣,其他公司的長期業績表現可想而知。

總結:

綜上所述,雖然整個券商行業的業績已經出現拐點,但是長期看,其盈利能力還是存在很多疑慮,這主要問題在於國内證券市場具有強週期性、競爭大、行業沒有創新出新的利潤增長點,導緻整個券商行業的業績也必然很難持續增長,但短期來看,隨著股市回暖,券商業績也將會出現短期回暖。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)