作为投资最重要的环节之一,确定被投资企业的合理价值,这一直以来是大家所争议的话题,也一直是困扰大家的话题,今天我们就重点来谈谈为一家企业估值该用哪些工具?又该如何确定这家企业的合理价值?

首先,我们需要知道的是评估一家企业价值,最基本的是需要看懂公司财务报表,在这个基础上我们再去抓住主要矛盾,借助一些估值公式,合理的评估一家企业的合理价值。

针对上述问题,我们就先来看看大家一般常用的估值公式有哪些?都有哪些优缺点?

1.市盈率估值法

公式:市盈率(PE)=股价÷每股收益

市盈率越低代表一家公司的预期回报率越高,例如,一家公司的市盈率为10倍,代表这家公司未来保持盈利水平不变的前提下,投资者需要10年即可收回成本。

市盈率估值是大家比较常用的估值方法,也是比较容易掌握的方法,其主要适用于业绩比较平稳的公司,例如、食品饮料、医药、公共服务业等业绩稳定的行业。

缺点:不适用于利润变化大,周期性行业的公司

2. 市净率估值法

公式:市净率(PB)=股价÷每股净资产

市净率指标一般多结合市盈率指标综合分析,一般来说同行业市净率越低的公司越具有投资价值。

这个指标多用于净利润变化不稳定、周期性行业,当市净利率小于1的时候,代表这家公司的市值已经低于净资产,可能会出现投资价值,这种状况多发生在杠杆比较高的行业(银行)或强周期性行业(钢铁、煤炭)。

缺点:没法反映公司的盈利能力,所以和市盈率结合使用效果较好。

3.PEG估值法

公式:PEG=市盈率/净利润增长率 * 100

PEG指标是投资大师史莱特提出,彼得·林奇发扬光大,PEG值越低公司越具有投资价值。但我们认为该指标具有非常大的投机性,对投资者来说没有任何帮助。

举个例子来说,假设某只股票的市盈率为50倍,通过计算和预测,得到企业今年盈利增长率为25%,则该股票的PEG为50÷25=2,如果盈利增长率为50%,则PEG为50÷50=1,如果盈利增长率为100%,则PEG为50÷100=0.5。这样就可以证明PEG指标越低公司越具有投资价值吗?当然不能,因为稍微有点常识的人都知道,100%的净利润增速不具有持续性,所以PEG值低并不了证明公司具有价值,只有那些短期投机者,寄希望于股价短期上涨的才会用到这个指标。

4.市销率估值法

公式:市销率(PS)=总市值÷主营业务收入

市销率越低一般代表这家公司具有较高的投资价值,该指标多用于初创型企业或者困境反转型企业。

举个例子来说一家企业市值10亿元,销售额20亿元、甚至40亿元,对应的市销率为0.5、0.25,意味着只要这家公司稍微减少成本或者提高产品价格,则会出现非常可观的净利润,所以该指标越低对投资来说越具有吸引力。

但问题是,那些销售额一直比较多、却没有净利润或者净利率非常低的企业,真的有那么容易提高利润率吗?恐怕不容易,因为这样的公司一般面临非常大的竞争(零售业),当然,也有一些困境反转的企业,对于这类企业也要心存戒心,因为净利润能出现亏损或者微利,反映出不是公司存在问题就是整个行业盈利能力较差。

可能有读者会想到初创的高科技企业,是的这类企业前期高研发投入、快速占领市场份额,没有实现盈利是正常的,但问题是你有没有一双鹰眼,能不能找到未来可以脱颖而出的那家公司(看看一级市场那些投资公司投资100家成功率有多少?估计最多也就几家而已,况且人家有一个“明星”团队)?

以上是我们挑出几个大家比较常用的估值公式做了分析,结论就是对于普通投资者来说用市盈率结合市净率的方式给一家企业估值比较合理。

最后我们再来看看如何确定一家公司的估值合理不合理?

以港股的蒙牛乳业(02319-HK)为例,截至2019年2月19日收盘,公司市值为990亿元,动态市盈率33倍,市净率3.54倍,意味着什么?意味着在公司未来盈利水平保持现在的状况下,投资者需要33年才可以回本,市值是净资产的3.54倍,合理吗?

如果只是简单的静态看,肯定不合理,因为中国上市公司的平均净资产收益率约10.5%,没上市公司的效率稍低点,整体来看在中国做生意十年可以收回成本是合理的,静态看蒙牛乳业的估值高了,但问题是蒙牛乳业的净利润未来还会增长啊,990亿元的市值,公司用不了33年就可以赚到。

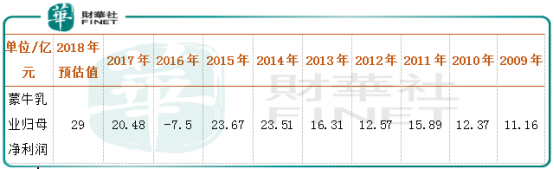

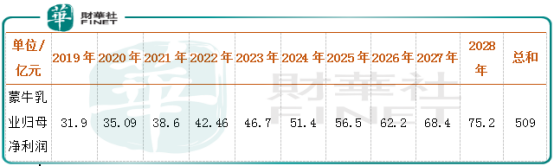

从上述数据看公司的十年净利润复合增长率约10%,我们假设未来十年公司净利润复合增长率还可以维持前十年的增速,未来十年公司可以赚取的净利润总和为509亿,现在市值为990亿元,明显公司还存在高估。

上面是我们介绍了一些估值公式,以及如何利用这些公式去给公司估值,其中提到的公司对于其净利润预测只是为了测算,并不做投资建议,重点在于思路。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)