世界最著名的投资人巴菲特先生,长期持有美国银行股的仓位都占据第一,也为其带来的收益富可敌国。

反观国内投资市场好像都对银行股不是特别待见,看看大部分银行股的市值低于净资产就会明白。究其原因,财华社认为主要有两种因素,1.投资者认为经济下行,银行业坏账会持续增加,加上行业高杠杆特性,此类公司风险较大;2.银行业的公司市值都比较大,而国内投机风气较重,投资者不能短期快速推高股价,赚取快钱,这就形成偏见。

但行业也有个别公司的股价受投资者所追捧,最出名的,就是大家众所周知的招商银行(600036-CN;03968-HK),该公司不管是市盈率还是市净率都显著高于同行业其他公司,甚至市净率已经是中信银行的一倍还多。

四家全国性且规模相当的商业银行对比数据:

为什么呢?是什么原因导致招商银行的估值高于同等规模公司的约一倍呢?招商银行公司的竞争优势在哪里呢?

在弄明白上面这个问题之前,我们需要强调一下,整个银行业由于高杠杆特性,其每年的净利润可操作性非常大,所以,如果只看银行报表的利润一栏,参考性非常小。

那么,该怎么确定招商银行比其他同类公司优秀呢?

不良贷率率、拨备覆盖率以及各家公司对于问题资产的认定严格程度,这样就可以大概确定出到底哪家银行是最优秀的啦。

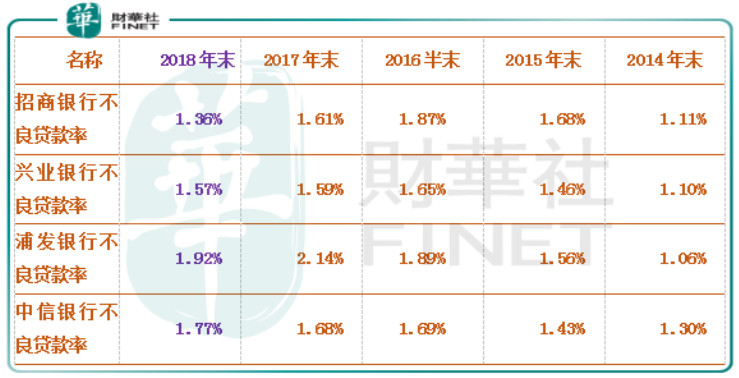

首先,我们来看看,这四家公司近五年的不良贷款率,(不良贷款率是公司的坏账和贷款之比,以招商银行为例,2018年半年度公司不良贷款率为1.43%,不良贷款金额为553.8亿元,贷款和垫款总额为38779亿元,也就是意味着不良率只要每增加0.5个百分点,坏账则增加近200亿,利润则减少近200亿),根据2018年末的数据,招商银行的不良贷款率要比浦发银行低0.56个百分点,也就意味着如果浦发银行把不良贷款核销到和招商银行一样的水平,净利润则要下降约200亿,浦发的市盈率则会随之大幅提升。这也是招商银行的估值要高于行业平均数的重要原因之一。

四家全国性且规模相当的商业银行对比数据:

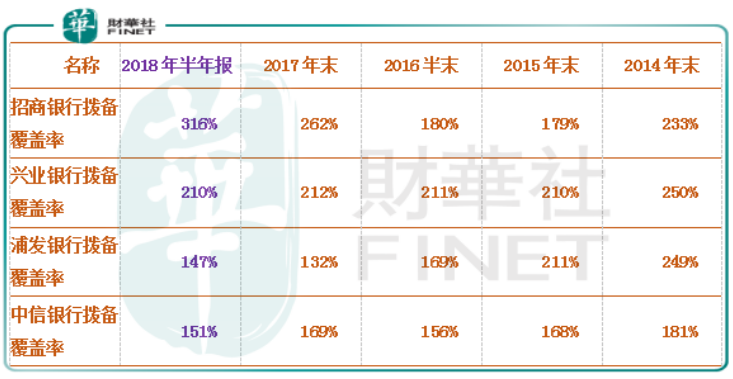

除过不良贷款率是关注银行业公司的重要指标之一,不良贷款的拨备覆盖率也是重中之重,拨备覆盖率俗称利润的蓄水池,因为银行业经营好的时候拨备覆盖率会上升,经营不好的时候,拨备覆盖率会随之减少,进而起到平滑利润的作用。

以招商银行为例,2018年半年报不良贷款金额为553.8亿元,拨备覆盖率高达316%,意味着公司把拨备覆盖率调整到监管要求的150%,还可以释放出约900亿元的净利润,而其他三家公司的拨备覆盖率最高210%,尤其是中信银行的拨备覆盖率只有151%,才刚刚符合监管要求,这也是为什么中信银行的市净率在这四家银行中最低的重要原因。

四家全国性且规模相当的商业银行对比数据:

如若招商银行把拨备覆盖率调整到和其他三家公司一样,其他三家公司把不良贷款核销至和招商银行一样之后,再看招商银行的市盈率和市净率还高于其他公司吗?

这也是财华社一直强调,看银行类公司,不能简单只看市盈率、市净率,因为可调节性非常大,另外,优秀的银行是有基因的(例如,坏账认定的严格程度、资产的配置等等),具体的原因呢?大家可以关注公号,我们改天在谈原因。

招商银行于2017年入选港股百强,2018年公司一如既往保持稳健的增长态势,那么,2018年招商银行能否再次入选港股百强榜单呢?敬请密切留意2019年5月24日(星期五)在深圳中洲万豪酒店举行的「港股100强」

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)