3月15日,通力电子(01249-HK)发布2018年全年业绩报,称期内实现收入73.03亿港元,较去年同期增长23.5%,收入增长主要受益于新型音频、智能语音音箱、耳机以及部件业务增长;净利润实现收入为2.21亿港元,较去年同期增长11.4%,主要受到销售收入的增加;毛利约8.32亿港元,较去年同期增长0.8%;毛利率由去年同期的13.9%下降2.5%至11.4%,毛利率下降主要是因为期间内人民币汇率波动,人工及部分原材料成本上升等因素导致。

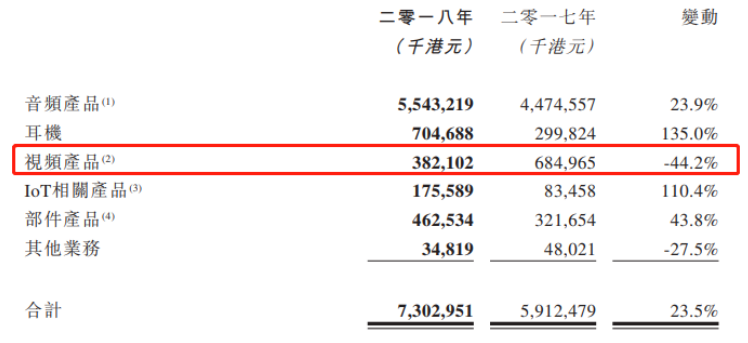

从公司产品收入贡献上看,收入主要来源是公司的音频产品业务,全年营业收入为55.43亿港元,同比增长23.9%,占总营业收入比重的75.9%,收入增长主要受到智能音频产品收入同比增长173%至11.9亿港元及新型音频(声霸及蓝牙音箱)同比增长19.3%至38.4亿港元影响。

营收收入同比增速最快的应属耳机产品业务及loT相关产品业务(智能插座、智能网管及其他loT产品),全年实现收入分别为7.05亿港元及1.76亿港元,同比增速分别为135%及110%。

营业收入同比增速下滑最快的应属视频产品业务,全年实现收入为3.82亿港元,同比下滑44.2%,已经连续4个会计年度出现下滑。

派息方面,通力电子2018年的末期股息为现金每股30.0港仙,较去年同期减少14.3%。

3月15日下午,通力电子在香港举行2018年全年业绩发布会,首席财务官兼执行董事任学晨携财务副总监周宇峰及首席市场官兼副总裁王晓峰出席并答记者问。

首席财务官兼执行董事任学晨会上表示,公司未来将重点发展智能影响为代表的智能语音类产品,发展智能音箱市场主要客户,探索多场景智能语音产品的应用及loT相关产品的发展。

面对2019年的机会与挑战,公司将追求有品质的增长,提升盈利水平。首先,公司将加大与市场主流客户的合作规模,开拓教育、显示类智能产品及跨行业应用新客户。其次,公司将耳机业务继续开发中高端、智能化、TWS等耳机产品,扩展新客户。最后,公司将通过工厂自动化改造,提升生产效率,并降低用工成本。

问:视频产品业务收入持续下滑,未来是否减少视频产品业务的生产投入?

答:(首席市场官兼副总裁王晓峰)公司视频产品业务收入持续下滑,主要是受到音频行业产品升级,导致传统的音频市场下降,公司该业务收入也在减少。未来公司将慢慢弱化在视频产品业务的投入,将重心转至智能语音类产品领域。

问:公司未来的资本开支是否会持续增加?

答:(财务副总监周宇峰)公司较高的资本开支集中在2017-2018年度,主要受开设新工厂投入影响,未来公司的资本开支将有所减少。因为越南的工厂部分自动化设备是由旧厂房搬运过去,一定程度上减少没必要的资本开支。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)