全球销量最高的个人电脑供应商联想集团(00992-HK)控股公司联想控股(03396-HK)于3月28日公布了2018年全年业绩。2018年总收入同比增长13.5%,至3589.2亿元人民币(下同);毛利同比增长18.4%,至551.1亿元,毛利率由上年的14.7%,提升至15.4%。

但是,受资本市场波动影响,期内录得金融资产减值损失,导致公司权益持有人应占净利润同比下降13.6%,至43.62亿元人民币。2018年,联想控股录得经营活动净现金流入27.61亿元,而2017年为净流出53.7亿元。该公司宣派末期股息每股0.3元人民币,同比增长11%。

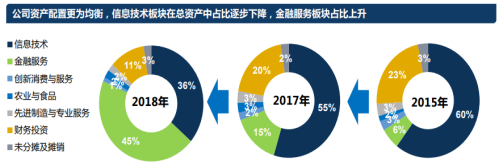

2018年,联想控股完成对卢森堡国际银行的股权收购,持股89.94%成为其控股股东。完成收购后,联想控股的资产规模由3350.7亿元扩大至5582.7亿元。因此,金融服务在其资产规模中的占比由15%提高至45%,而原来所倚重的IT业务,资产规模占比由原来的55%下降至36%,这或有效分散原来的业务集中风险。

联想控股的资产配置

与此同时,农业与食品板块的佳沃集团进行了重组,联想控股未来或将其打造成又一新支柱。

在业绩发布会上,联想控股表示将继续以价值为导向,打造新的利润支柱,秉持财务投资和战略投资双轮驱动,强化管控服务能力和推动资本运作,以提升价值和回报。另外,完成H股“全流通”或能为联想控股提供更大的资金管理灵活度。这些都应该有利于联想控股未来的发展。

在业绩发布会上,总裁朱立南以及高级副总裁宁旻和李蓬回答了媒体的提问:

Q:过去一年金融板块利润贡献大约超过50%,当中BIL只有几个月的贡献,今年全年并表,并且分拆正奇金融和拉卡拉,那么金融板块的贡献情况会是怎样?今年是联想成立35周年,是否会派发特别股息?

高级副总裁李蓬:金融板块这几年取得了比较好的发展,从我们几家主力公司目前的业务情况来看,在未来这几年应该会有稳健的增长,总体来说应该有不错的表现。

总裁朱立南:我们派发股息还是根据公司的现金情况和业务发展的现金流来考量,虽然联想成立了35年,但是联想控股还是年轻的企业,尤其在投资业务方面,真正起步只有八九年的时间,所以我们的爆发性成长还是需要很大的资源投入,我们还是成长中的企业。我们目前没有考虑派发特别股息。

Q:2018年投资大环境不是特别好,直接对财务业绩有影响,管理层对2019年的投资环境有何看法?公司在今年的财务投资有哪些展望?

高级副总裁宁旻:2018年资本市场的表现,对我们整个财务投资板块估值和利润都带来压力。我们认为这种不确定性依然存在,目前的财务投资相比2018年末有好转。对于2019年的投资环境,不确定性还是存在。

就财务投资而言,还是做好我们自己的事情,管理好我们的投资组合,我们能做的是让公司更加健康、更加稳健。

朱立南补充:财务投资以公允价值来估值,期初和期末的价值会(跟随资本市场的表现而)出现变化,例如股市整体下滑,就会产生亏损,这个波动性很难通过我们的管理来解决,我们能做的就是把基本面做好,只要我们的企业持续增长,就会体现在价值上。

去年我们主要依靠战略投资支撑我们的业绩,这或多或少跟我们的“双轮驱动”模式有关,虽然“双轮驱动”不是为了平滑我们的业绩,但实际起到了这个作用。

对于财务的波动性,我们还是要有清醒的认识,所以关键还是要把基本面做好。

当然,随着宏观环境的恢复,整个财务表现会有一个非常大的反转,而这个反转我们也难以预测,只能说这个季度已经比去年有很大改善,但是未来三个季度还是存在不确定性。

Q:战略投资五大板块都实现了全年盈利,能否详细介绍下为什么会出现这样的情况?联想控股一直都非常注重投后管理,在这些数据中,投后管理占了多大的比重?发挥了怎样的作用?未来金融板块是否还有更进一步的收购、并购的方向和目标?

朱立南:我们并非纯粹以财务回报为导向,我们有自己的资产去打造出引擎业务,我们对战略投资单元都是长期投入、长期持有,希望它们能成为细分行业里的领先企业。

这个业务发展是一个过程,我们的战略投资是从2010年开始,投资标的通常都是一些具备较佳成长性的增长型企业,但需要时间去打磨。刚开始是投入期,逐渐成长、发展,慢慢产生结果,最终通过分拆上市及其他各种手段成为细分行业的龙头,同时获得自身独立发展的空间。

在整个周期里,我们利润随着这方面的发掘而改善。最开始是价值的发现,但价值创造过程需要公司本身的持续成长,也需要我们进行投后管理。

投后管理分两部分,一是管控,二是增值服务。

我们战略投资的每个投资专业团队除了发掘好的投资项目,还需要在投后方面下很大功夫。另外我们有专门的投后管理中心,横向推动、提升整个投后管理水平,现在看来正慢慢产生成果。

李蓬:目前我们在金融板块的布局主要是银行、类金融和以拉卡拉为代表的金融科技,整体来讲偏信贷类的资产多一些,下一步我们会更侧重于留意保险、证券领域的牌照机会,另外在金融科技也会做一些布局。

Q:2019年正奇金融、拉卡拉等IPO的进展如何?是否会把科创板作为一个考虑的板块?如何看待科创板?

朱立南:拉卡拉已经过会,正奇已经在向联交所申报。另外我们上半年会报两家——联泓新材料和东航物流,鑫荣懋应该是在2021年申报,整个佳沃集团未来也会考虑与资本市场对接,主要根据企业发展的规律来决定是否上市。每个业务板块都有与资本市场对接的计划。

我们对科创板非常关注,目前战略投资单元的几大行业直接能跟科创板对接,但目前还没有找到一个很好的契合点。不过,我们的财务投资板块,尤其三家基金里边的联想之星和君联资本所在的行业投资标的是跟科创板密切相关的,所以我们极其关注这个事情。值得高兴的是,今天上午科创板第二批八家被上交所接纳的公司中,就有君联资本的国盾量子。希望未来会有更多的成果。

Q:刚刚提到在H股「全流通」完成后,在资本市场的动作可以更灵活,公司现在是否有回购的计划?

朱立南:我们目前没有具体的回购计划,但是回购是价值管理的重要手段,我们现在有机会和条件去做,包括何时通过配股取得企业发展资源等,所以这些手段都会在我们的考量之中。但目前没有这样的计划。

Q:从今年再往后看,公司业务板块中的支柱产业是什么?今年是否会通过投资并购的方式完成下一个主要支柱的布局?

朱立南:原来是一家主力公司占我们资产、营业额和利润的绝大部分,但是作为一家投资公司,这样的倾斜是比较危险的,当然我还是希望能越做越好,同时也要打造我们新的利润支柱,所以BIL是一个很大的象征。

在海外成功收购BIL不仅对我们的整个资产规模有一个很好的均衡,同时也有利于我们平衡海外布局。但是光有BIL不够,还需要打造新的支柱。

我们目前着力于在创新消费服务以及农业板块打造新的支柱,而佳沃集团本身是农业投资运营公司,有了鑫荣懋和佳沃股份,加上我们的一系列收购,未来价值有望得到释放,所以它的成长将会占公司的重要比例。

我们希望首先把佳沃集团打造成农业与食品这一块的支柱;在创新消费服务这一块,我们在医疗教育,以及消费服务方面也做了一些布局,这些企业还在成长之中,还是需要一点时间,但是我们希望打造出更多细分行业的领先企业,而且能够成为公司新的支柱,这是我们的一个目标。这些支柱也许未必如BIL那么大,但是我们可以打造一个支柱群,希望汇总起来能成为一股快速成长的力量。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)