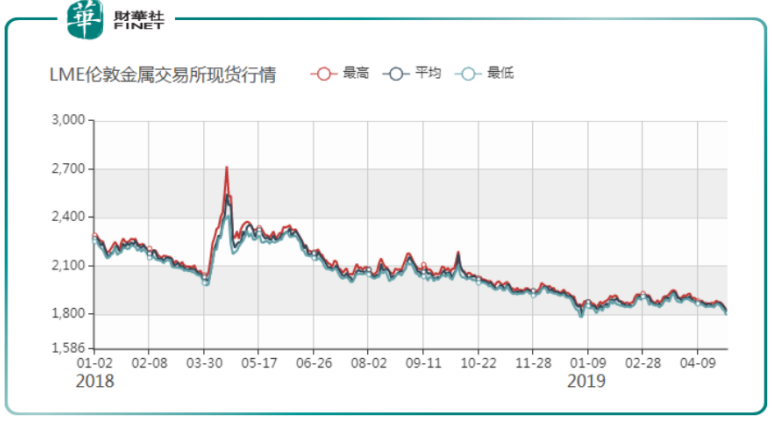

受全球经济下行压力加大,铝价自2018年初2280美元/吨下滑至今(5月6日)的1799美元/吨,处于震荡回落阶段,叠加受行业整体成本升高等因素影响,铝行业整体利润空间被进一步的压缩,市场参与者的利润收入均有不同程度下滑。

在铝行业整体利润空间收窄的业态下,作为全球氧化铝及电解铝领域主要的供应商中国铝业(02600-HK、601600-CN),2019年一季度归属股东净利润收入却同比大增44.15%,滚动环比增长18.80%。值得注意的是,2018年四季度中国铝业归属股东净利润亏损6.26亿元。能在短时间实现单季扭亏为盈,不排除受中国铝业近些年推进的“降本增效”的策略及产业链优化取得不错的成效所致。

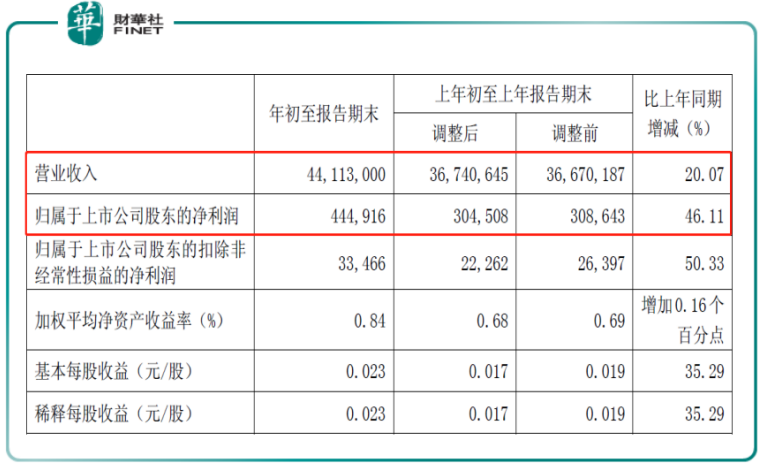

近日,中国铝业发布了2019年度一季度财报显示,公司一季度营业收入为441亿元,同比增长20.07%,毛利为32.61亿元,同比增长15.92%,毛利率为7.39%,归属于股东净利润为4.45亿元,同比增长46.11%,实现2019年首季“开门红”。

在公司发布一季度报不久后,各大行也发布研究报告唱多中国铝业。摩根大通将中国铝业A股评级由中性上调至超配,目标价上涨20%。美银美林将中国铝业H股上调至“买入”,中原证券继续给予“增持”投资评级。里昂发表报告称,将中国铝业H股目标价由3港元升至3.4港元,并称对于铝制造商,建议应关注其EBITDA的表现,去评估其产生现金流的能力。内地大部分铝企在过去一段时间仍取得亏损,相信行业的基本层面已触谷底。任何供求改善,将有助铝价回弹。现阶段仍未看到行业基调有任何改变,维持“跑赢大市”评级,对今年房产总建筑面积完成量保持乐观。

从大行唱多的报告中,不难发现,大行对中国铝业接下来的业绩表现持有乐观的态度,是基于铝价处于周期底及经济的景气度的回升等因素考虑。但从公司基本面上看,公司近几年的降本增效及优化产业链的战略也起到至关重要的作用。

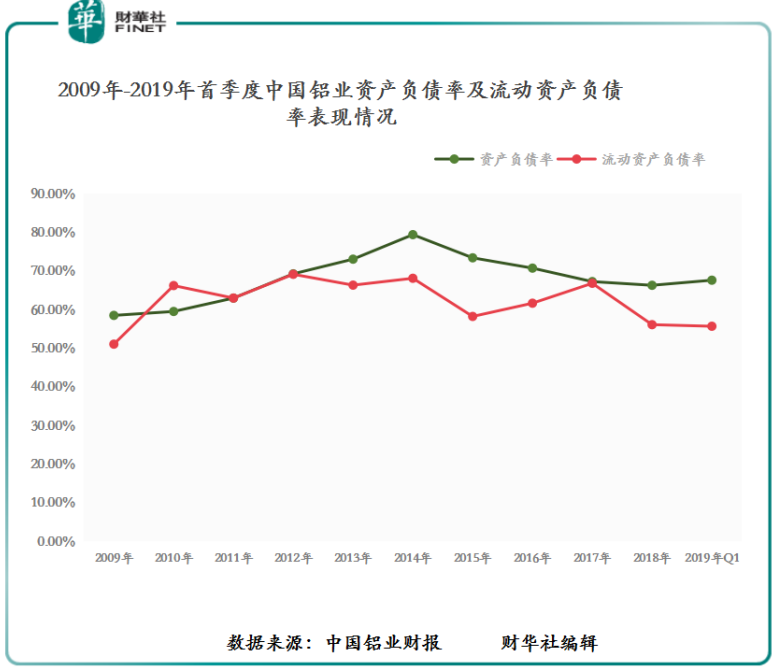

中国铝业在2014年经历净利润亏损170亿元后,公司开始专注资产结构、债务及考核体系等框架的调整,提升公司的偿债能力的同时,全力以赴推行降本增效,有效的控本缓解企业经营压力。

从公司资产结构框架上,中国铝业自2013年6月份开始至2018年底,公司集中剥离了一批资产,包括铝加工板块、部分氧化铝生产线、中铝铁矿股权、焦作万方股权等资产,累计处置资产交易金额约292亿。

从公司的债务框架上看,在2017年,中国铝业开启巨额定增方案,引进第三方投资者来优化资本结构。当时中国铝业是通过债权直接转换为子公司股权的方式,将旗下四家全资子公司中铝山东、中州铝业、包头铝业及中铝矿业,实施市场化债转股。间接将126亿的债务分给8家投资者,进而完成对子公司的混改,通过去杠杆减轻企业经营压力,资产负债率也从2014年高点的79.43%下滑至2019年一季度的67.63%,流动资产负债从2014年的68.12%下滑至2019年一季度的55.70%,整体债务结构在持续优化当中。

从公司考核体系上看,中国铝业坚持成本考核主线,持续完善考核机制。自2016年以来坚持实现“市场倒逼成本、成本倒逼改革”的管理理念。将业绩考核结果与管理人员薪酬及任职评价直接挂钩,与员工工资总额及提成挂钩,有效调动管理人员与员工的积极性,全力推动公司降本增效工作的进行。

截至2018年底,从中国铝业营业成本及三费(销售费用、管理费用及财务费用)的年度同比增速变化上看,公司的营业成本同比下滑0.86%,销售费用同比增长5.22%,管理费用同比下滑17.45%,财务费用同比下滑1.95%,公司整体费用的同比增速在2018年形成了“拐点”,一定程度上,反映了公司的“降本增效”的策略成效不错。

在推行“降本增效”的同时,公司还专注于优质资源开发及围绕优质资源开展业务,朝产业链前端和价值链高端发展,确立“主导产品向公司具有优势的产业链上游发展,以资源为基础,做优做强氧化铝、原铝的战略定位”,实现产品结构优化升级。

从产品结构上看,原铝业务板块是公司主要收入来源之一,而氧化铝业务板块逐渐发展为公司主要的利润来源。截止2018年底,原铝业务板块(未抵消分部影响)实现营业收入525.81亿元,占公司总营业收入的29.17%,利润为27.85亿元,占总利润比重为17.48%,氧化铝业务板块(未抵消分部影响)实现营业收入410.05亿元,占总营业收入比重的22.75%,利润为61.32亿元,占总利润比重的38.49%(2016年占利润比重仅为23.9%)。原铝及氧化铝业务板块,已成为公司业绩主要的输出动力。

氧化铝及原铝能取得不错的业绩表现,还有得以于公司夯实氧化铝及原铝全球领先地位的同时,公司加大对铝矿资源的的获取。国内市场方面,中国铝业拥有9.3亿吨铝土矿资源储量,约占国内铝土矿资源的24%左右,储量暂居国内第一位的位置。海外市场方面,不断收购海外优质铝土矿资源。例如2018年,海外并购几内亚优质铝土矿Boffa项目,该项目可开采年限为60年左右,预计年产量高达1200万吨。

“港股100强”作为权威性与公信力并重的香港上市公司排行榜,已经被大多上市公司及金融机构认可,也成为了投资者在选择港股进行投资的风向标。

基于“港股100强”的影响力,入选年度港股100强榜单,就成为香港上市企业考量自身年度经营业绩“优良”的标准。那么,作为铝行业的龙头企业,中国铝业能否借着经营业绩逐步转优的态势,冲击今年“港股100强”榜单(颁发2018年度奖项),尚待5月24日揭晓。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)