5月7日,哈尔滨电气(01133-HK)(以下简称哈电股份)于哈尔滨总部举行股东周年大会及特别股东大会的一天,公司股价在当天交易时段出现了“闪崩”。事后不少人认为这是因为个别投资者的获利行为所致。不过,从当天的市场交易情况来看,似乎是一些基金于高位沽货,然后又在股价3.05元的低位大手扫入,完成即市的转手交易。

这主要源于基金对哈尔滨电气在当天通过私有化决议的信心。但,大家必须要注意的是,哈尔滨电气的私有化其实并未就此结束。后市还有一个重要关口必须通过。

据了解,虽然特别股东大会及H股类别股东大会于2019年5月7日举行后,公司已获出席的独立股东通过投票方式批准撤销上市地位及进行私有化计划。但很多非登记股东或没有意识到,私有化计划中的条件(a)、(c)及(g)已达成,但条件(b)(即接获的H股收购要约最少有效接纳书达至已发行H股的至少90%)仍未达成。若该条件于2019年5月20日当日或之前未获达成,H股收购要约将告失效。

这大概也就说明了为甚么5月7日当天在市场上会出现“闪崩”现象?因为基金经理们虽然看好这次的私有化计划,但为了进一步确保最终交易可以顺利完成,唯有采取主动权,把股份收归旗下。5月7日当天的换手股数大约占股份总量的12%。连同特别股东大会出席的独立股东或委托者所持的42.32%,相信超过55%将会接纳收购要约。

然而,若余下仍未登记的股东在未来两天内(5月16日前)不主动向券商或银行代理提呈接受收购要约,恐怕会令原先的赞成意图变成泡影。

一旦私有化失败,恐怕股价立时会返回到未公布私有化计划前的2.5港元。与此次收购价4.56港元擦身而过。但,根据过往的私有化计划失败历史,公司股价有可能再进一步退到1港元以下,原因是公司业务的市场景况真的难以言好。此不可不察!

回看哈电股份的退市决定

1994年12月,由原哈尔滨电机厂、哈尔滨锅炉厂、哈尔滨汽轮机厂(三大动力)等有关企业重组而成的哈电股份顺利登陆港交所主板挂牌,成为国内第15家、也是东北地区第一家成功在香港上市的国有企业。

作为哈尔滨电气集团有限公司(以下简称哈电集团)旗下重点骨干企业,哈电股份是目前国内规模最大的发电设备制造商之一,于港股上市近25年来,哈电股份已凭借自身厚实的底蕴打造了足够壮大的基本盘。

然而,全球环保意识的持续提升,加上中国政府举起了「蓝天保卫战」的旗织、全国能源消费改革在持续进行,火电行业的增量发展承受了非常大的压力。而作为中国火电行业的龙头企业,这个冲击来得更大。

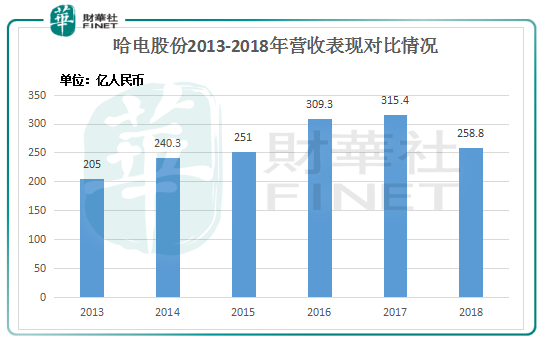

如下图可见,自2013年至2017年,哈电股份的营收实现持续增长。2017年哈电股份营收达到315.4亿元,优于同期同业东方电气(01072-HK)的308.3亿元;另一同业东北电气(00042-HK)2017年营收仅为3298.6万元。不过,2018年来了一个大逆转。

2018年,伴随全球经济贸易增速持续趋缓,世界经济环境不确定性增加,同时世界能源结构变革也愈发深刻,开始加速向低碳化、无碳化方向演变;一次能源趋于清洁、低碳和多元化,全球能源转型快于预期。而国内能源亦加速向绿色低碳转型,通过多元化的能源发展逐步解决过度依赖煤炭的问题,国家在煤电领域坚持去产能政策。

受国内外宏观经济环境及行业发展趋势影响,2018年哈电股份整体销售规模出现下降,营业收入录得258.8亿元。

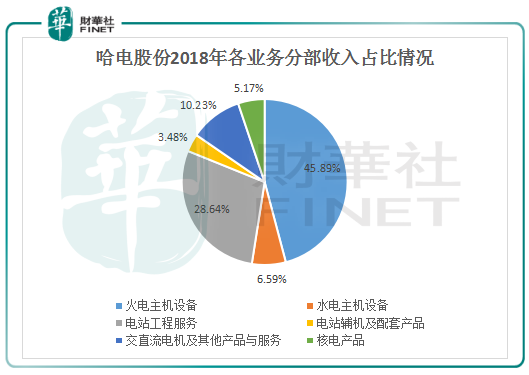

随着市场竞争的不断加剧以及清洁和可再生形式发电取代火力发电越来越受关注,发电设备制造和建造公司的经营环境越来越有挑战性。国内以火力发电新增的总电力产能占比持续减少,同时水力发电只保持温和增长,风能、太阳能发电等其他主流的可再生能源发电方式预计将持续抢占市场份额。

在这样的市场环境下,主要从事大型火力和水力发电设备制造的哈电股份在销售和盈利方面将承受越来越大的压力成为不争的事实。好在,于自身发展道路上沉淀了多年的哈电股份,在自我求索奋进的同时也获得了来自强大母企哈电集团的有力支持。

2018年12月27日,哈电股份正式公告宣布获母公司哈电集团提出私有化要约,哈电集团向哈电股份H股股东提出的每股要约价为4.56港元,较哈电股份停牌前收市价2.5港元溢价82.4%。在H股收购要约完成后,哈电股份将被哈电集团吸收合并。

联合公告显示,公司认为哈电股份的H股收购要约、私有化一旦成功,将可透过简化公司架构及免除维持上市地位相关费用而达致降低成本。同时,通过吸收合并,哈电集团可将哈电股份的相关资产及负债全面整合,以便优化其公司架构、提升管理效益,及促进哈电集团及其附属公司的业务整合和未来发展。

因此,综合各种因素,私有化之路也成为了目前哈电股份及独立股东们套现的最好出路。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)