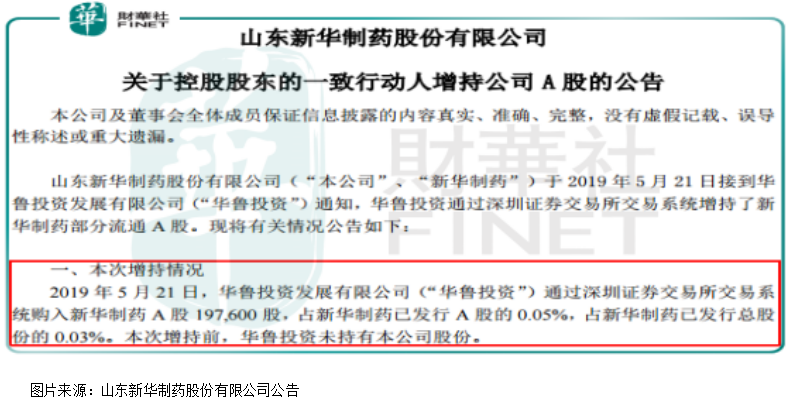

股價稍微跌了點,新華製藥(0000756-CN;00719-HK)就被其控股股東的全資子公司華魯投資發展有限公司(華魯投資),通過深圳證券交易所交易係統購入A股197,600股,耗資146.22萬元,佔新華製藥已發行A股的0.05%,佔新華製藥已發行總股份的0.03%。

公司進一步披露自首次增持日(2019年5月21日)起不超過6個月内,累計增持股份數量不低於1,00萬股,最高不超過總股本的1%,即不超過621.86萬股(含本次已增持股份)。另外,新華製藥披露增持股份的目的就是看好公司發展前景及成長價值。

前一段話的大概意思就是新華製藥業績不錯,未來發展前景也比較樂觀,控股股東看好所以增持,但令筆者不能理解的是為什麽隻買了區區19.76萬股?為什麽不去買股價比A股便宜多的H股?

首先,根據新華製藥的財報披露,公司主營業務是開發、製造和銷售化學原料藥、製劑、醫藥中間體及其它產品。看清楚了,公司併不是做創新藥或生物藥的,隻是做產業鏈比較低端的產品。

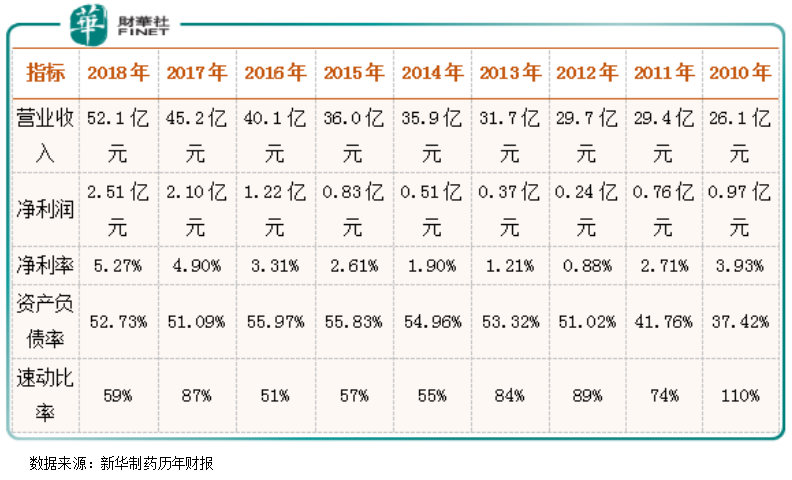

先來看看公司業績,從歷史數據來看,新華製藥2010年至2018年9年之間,營業收入從26.1億元增長至52.1億元,9年之間營業收入沒有一年是下降的,這樣看還是挺棒的。但如果仔細一想就會發現問題,九年營收剛好翻倍,每年復合增長個位數,這個數據放眼醫藥上市公司來看,應該都不會超過平均數。

再來看淨利潤,從2010年0.97億元增長至2018年2.51億元,九年增長約1.5倍,年均復合增長約12%,淨利潤增速高於營收增速。

淨利潤數據看起來還不錯,但如果拆分開看,2012年公司淨利率最低0.88%,接近虧損,最高時候也就5.27%,這也是由於公司產品附加值較低所導緻不具有定價權。很明顯,除過公司產品淨利率低之外,而且非常不穩定,容易受上下遊客戶的價格影響。

順便提一句,2019年一季度公司營收增長14.14%,淨利潤增長11.62%。

新華製藥的負債率也不得不提。公司長年資產負債率維持50%以上,也就是說公司淨利潤是在很高的經營槓桿下實現;速動比率維持100%以下,反映出公司短期償債能力較弱,對於經營淨現金流比較依賴。

這里我們不禁要反思,股東要承擔較大經營槓桿,去搏那九年1.5倍不確定的淨利潤是否值得?

最後,我們再來看看公司估值,以及A/H股為什麽會有這麽大的價差.

根據同花順數據顯示,截至2019年5月22日股價收盤,新華製藥A股的股價為7.48元/股,市淨率為1.67倍,動態市盈率為15.41倍。

貴不貴?15.41倍的市盈率意味著在當前公司盈利能力不變的背景下,股東收回成本需要約15年,當然不劃算,但根據歷史數據看,新華製藥的利潤是保持增長的,所以,以公司未來每年12%的淨利潤增速來看,股東收回成本也是需要約12年上下。

顯然,12年收回成本對股東來說是不劃算的,因為整個A股的加權ROE在10%左右,所以,一項投資10年以下可以收回成本就可以考慮,但如果考慮到安全邊際因素,6年、7年左右可以收回成本或許才比較保險。

另外,同是一家公司,新華製藥在H股的股價隻有不到每股3.98港元,折合人民幣,不到A股股價的一半,顯然在港股市場購買新華製藥的股票更為劃算。

當然了,股東為什麽增持A股卻不增持H股這個原因也就隻有股東自己知道了。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)