中国平安(601318-CN;02318-HK)这家A股巨无霸公司,在去年曾披露回购公司股份预案,最高回购金额不超过1000亿元(人民币,下同),今年进一步改口,说回购金额不少于50亿元不高于100亿元,回购价格不超过每股101.24元/股。

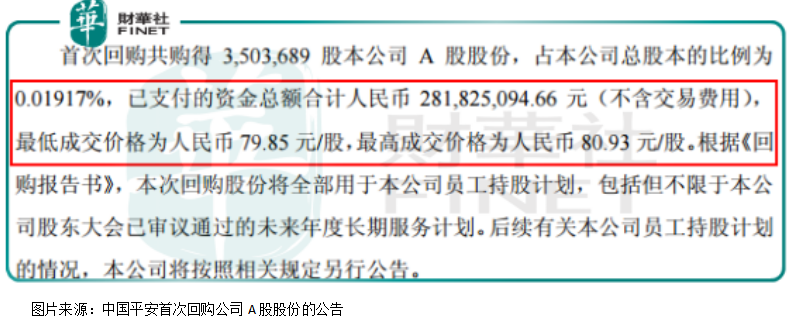

但就是这样,也迟迟不见中国平安回购,二级市投资者也是为公司的回购承诺操碎了心,尤其是在去年年底,中国平安股价50元出头,只有回购价格约二分之一,投资者频频通过媒体喊话,希望中国平安及时回购股份,直至昨日,中国平安才正式实施第一笔回购,回购金额为2.8亿元,回购价格为79.85元/股至80.93元/股之间。

你说傻不傻,去年股价50元不回购,今年股价80元却回购。其实也不然,如果考虑到估值因素,中国平安今年股价每股80元的估值比去年低点时估值高的并不多,再说谁又能确定市场悲观的情绪会把股价打到什么样的价位呢?只要股价处于低估的位置,业绩增长确定性强,什么样的位置回购都是合理的。

我们再来看看公司估值贵吗?

首先,根据WIND数据库数据显示,截至2019年6月18日中国平安的市盈率为约11.5倍,市净率约为2.55倍,这个估值水平到底是高还是低呢?

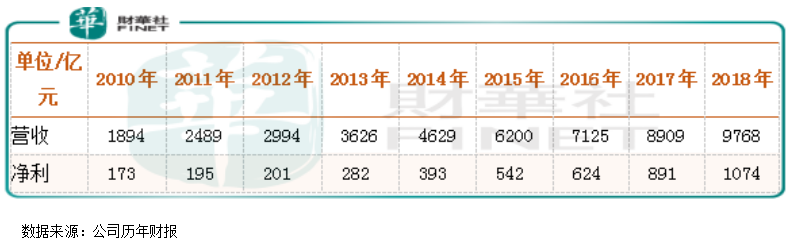

我们简单来做一个测算,中国平安2010年至2018年之间实现营业收入分别为1894亿元、2489亿元、2994亿元、3626亿元、4629亿元、6200亿元、7125亿元、8909亿元和9768亿元,九年复合增长率为20%;2010年至2018年之间实现净利润分别为173亿元、195亿元、201亿元、282亿元、393亿元、542亿元、624亿元、891亿元和1074亿元,九年复合增长率为22.5%。(不用2008年和2009年数据是因为因为危机对金融行业影响太大)

从上面数据看,我们会发现中国平安九年时间不管是营业收入还是净利润增速都是持续高速增长的,竟然没有一年是下滑的,且净利润增速高于营收增速,净利率在提升,从盈利数据看,中国平安过去九年做得非常棒。

在中国A股全部上市公司中,整体的加权净资产收益率约在10%上下,如果算上没有上市的公司,估计全中国企业的加权净资产收益率不会超过10%,所以,粗略估计在中国做生意9年左右收回成本就比较合理。

而以中国平安11.5倍的市盈率,以及约22%的净利增速水平来看,现在投资这家公司想要收回成本在6年至7年之间,这还是比较划算的。

以上的估值方式相对教条,不同行业同样的净利润增速也不应该给相同的估值,这是因为金融行业杠杆较高估值时打点折扣或许合理,而消费行业相对稳定、投入少、产出大,估值稍微给高点也合理。

而其他的像业绩增长确定性强,行业“天花板”高都可以作为一定权重考虑进去。

再来从该公司历史数据来看,根据WIND统计数据显示,中国平安近五年有很长一段时间的市盈率介于9.9倍至10.8倍之间,意味着22%的净利润增速,投资者只需要5年上下就可以收回成本,而实际公司合理的市盈率应该在13倍至16倍之间。

从上面那副图看,中国平安长期的市盈率在11倍以下,财华社认为这主要有两个原因,1.国内投资者长期对大盘股存在偏见,认为增长空间有限,喜欢一些“画大饼”的小公司2.金融行业较高的杠杆加上没有欧美等市场成熟,大家对国内金融企业普遍存在担忧,所以估值时给的折扣也多。

从上述来看,中国平安现在的估值处于相对低估状态,这主要是由于市场偏见所致,当然了,从公司披露的回购来看,回购股价上线101元/股,说明公司对自己挺有信心的。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)