昨天的港股市场风声鹤唳,周末双雷引发亚洲交易时段A股和港股市场的黑色星期一。

在一些当日跌幅高达70%-80%的细价股衬托下,按收入计为中国最大的体育用品安踏体育(2020-HK)似乎未算最惨烈,不过市值也在半日之内蒸发了100多亿。这家运动品牌的股价下跌源于著名沽空机构浑水2019年7月8日发布的沽空报告。

美国的沽空机构浑水(Muddy Waters),于2011年发布针对加拿大上市公司嘉汉林业(Sino-Forest Corporation)导致后者退市而崭露头角,随后在2016年12月发布针对辉山乳业的沽空报告而声名大噪。但是,这次的杀伤力似乎没有预期惊悚。

在7月8日的第一篇报告中,浑水已经提前预告,表示为安踏准备了一系列的佐证,并且将陆续抛出。

第一篇报告指控安踏之所以能取得行业领先的经营利润率并非因为经营出色,而是秘密控制了一级分销商,以扭曲其报告利润率。该沽空机构列出文件证据,指证安踏秘密控制27名分销商,至少25名为一级分销商,并指出安踏大约46名一级分销商中,受其控制的总数可能达到40名以上。

报告甫一出街,安踏股价直接插水,大跌9%,报50.80港元。随后安踏宣布停牌,准备迎击浑水,停牌前股价收报51.25港元,跌5.6%,相较恒生指数当日收市下跌1.54%。

今早开市前,安踏即发布澄清公告,坚决否认浑水指控,指浑水报告中的25家分销商均为无关联的第三方,而且各分销商皆拥有自身的管理团队,作出独立商业决定,并无相互控制关系;安踏通过分销协议规范与分销商的关系,且对于中国的所有分销商采纳统一的批发折扣政策,并无任何管理费用摊分;分销商为推广业务,会自称安踏的子公司或分公司,而其提倡分销商分享其核心价值观和企业管理,但这并无法律效力;安踏允许分销商使用其品牌标识和工作邮箱地址以方便推广业务云云。

今早开盘,安踏股价稍微调整后抽高,一度大涨2.44%,报52.50港元。

开盘后不久,浑水即发布第二份沽空报告,指安踏利用首次公开招股筹得的资金扩张上海锋线体育用品有限公司——与阿迪达斯、锐步和卡帕签订分销协议的国际品牌零售业务,然后通过代理将锋线以大幅折让价剥离上市公司,主席及其关联人士就是通过这样的手法将上市资产收入囊中。

安踏在中午休市时发布第二份澄清公告,强烈否认有关指控,并指有关指控并不准确且具误导性。其将保留对浑水等采取法律行动的权利。

午后开盘,安踏股价微跌后上涨,到今天收市报51.35港元,涨0.2%,相较恒生指数今日大跌0.76%。从安踏今天逆市上涨来看,投资者似乎对浑水的报告并不卖账。

安踏在这一年多来遭到三家沽空机构的袭击:

1)2018年6月12日,GMT Research指控在2005年之后上市的16家中国运动品牌公司中,有九家被证明存在财务欺诈,全部来自福建,主要特点是盈利能力优胜于耐克等国际同行。认为在产品售价远低于国际同行的情况下,盈利能力竟然优于行业巨头,存在欺诈。剩余的七家公司,包括安踏、特步(01368-HK)和361度(01361-HK)在内,都与被证实财务欺诈的公司有类似的特征,而且均来自福建。

2)2019年5月30日,因为狙击新秀丽(01910-HK)一炮而红的杀人鲸(Blue Orca Capital)创始人Soren Aandahl在出席一个论坛时,指出福建籍上市公司存在企业管治问题,而且旗下FILA的收入被夸大40%以上,分店销售效率都远高于国际同行。

3)2019年7月8日和9日,浑水指控安踏与分销商关系密切以及公司关联人士剽窃上市资产。

为什么安踏连遭狙击,里边到底有什么猫腻?

总结来说,沽空机构对安踏的主要指控是业绩造假,尤其FILA等对外收购之非安踏品牌,业绩披露的透明度低,以及该公司内幕人士可能存在不恰当的关联交易。无论如何,归根究底,说的就是安踏等晋商“左手交右手”的交易太多,从中抽水的机会太多。

建基于福建晋江的安踏由制鞋作坊起步,2007年在香港上市后主要经营安踏品牌,以及分销阿迪达斯、锐步和卡帕等国际品牌体育用品,但后者所占的收入比重较低,且录得分部亏损。

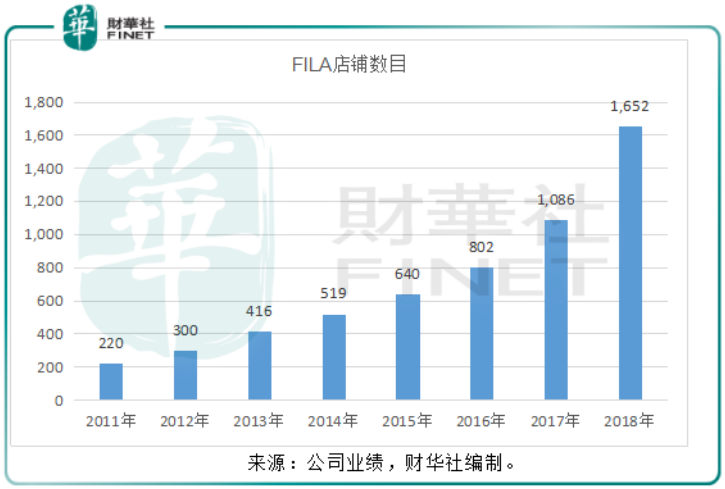

2009年,安踏从百丽国际手中接手毫无起色的FILA大中华业务。接手FILA后,安踏在最初几年直指FILA的贡献不到10%,因此不独立列出,然而在最近几年,明显看到安踏努力扩张FILA业务,FILA的店铺数目由2011年的220间,大幅扩张至2018年的1652间。

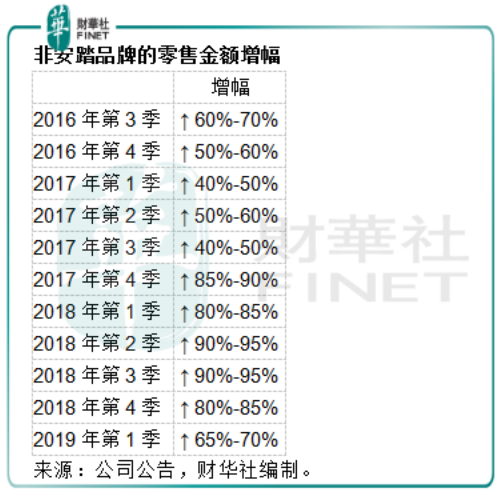

除此以外,安踏还通过合作和收购方式扩大国际品牌组合(见下表),最近还正联合Lululemon创办人Chip Wilson以及腾讯(0700-HK)收购芬兰高端运动品牌公司亚玛芬(Amer Sports)。从安踏的进取态度来看,对非主品牌业务的发展可谓不遗余力,而这些非安踏品牌的零售金额增幅都远远超过安踏品牌。2019年第1季,非安踏品牌的零售金额增幅达到65%-70%,而安踏品牌的零售金增幅仅为10%-20%的低段增幅。

一边是各种进取的收购和扩张数据,一边却从不单独披露安踏与非安踏品牌的具体数据和业绩,这不得不引人联想当中是否有何玄机。

经营这些一线国际品牌,其所倚重的无非是安踏在中国市场的营销渠道,无论安踏与分销商是否存在不可告人的亲密关系,一家品牌企业要取得成功,关键还是销售渠道通不通,能力决定一切,只要能将产品有效地销售出去,就是有效的销售渠道。

当然,从处于信息不对称劣势的投资者角度来看,如果这样的关系不是暴露在阳光下,导致其获得不公正的待遇,必然不愿意再持有安踏的股票,这也是沽空机构屡屡沽空企业管治欠佳之民企,而且多次得手的原因。

安踏对公司自身的详细经营状况提供的资料微乎其微,在两年之前,安踏还会每个季度公布同店销售增幅,而如今仅按安踏品牌和非安踏品牌提供总的销售增幅数据。对于这两大业务的具体收入和业绩数据则讳莫如深。投资者仅能从沽空机构耗费精力、资源取得的佐证中得到一点洞察。

在一家创始人、控股人、管理者皆为同一人的企业,透明度低必然引起沽空机构广阔的想象空间,而安踏的还击每每不痛不痒,没有详细的数据和明确的证据支持。

最近三次沽空机构发布沽空报告的时间,均恰逢安踏股价到达高位之时,见下表。沽空机构一般会先借货沽空,再发布沽空报告,然后在股价下跌中获利平仓,也就是说在发布沽空机构之前,沽空机构已经开始沽售。2018年6月14日,安踏股价为45.15港元,而在前一天,安踏的股价到达纪录高位49港元。在4月底至5月初,安踏的股价一直处于50港元以上水平,4月26日更到达57港元的收市纪录高位,但是到2019年5月30日,安踏的股价为46.95港元。6月中之后,安踏的股价一直处于50港元以上水平,因此不难理解浑水这次的行为。

《汉书》中有一句成语“水至清则无鱼”,如果市场至清至纯,又如何会有获利的机会,信息不对称导致了市场的价格差异,也令投资者的利益处于不对等的状态,才有这场零和游戏的角逐。

西方用“bottom fishing”形容“抄底”,沽空机构浑水(Muddy Waters)之名正是上述两种含义的中西结合。

从上述的股价图中我们可以看到在沽空报告发布之前,安踏股价已到达一个阶段高位,浑水是否还有压箱底的佐证没拿出来?我们拭目以待。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)