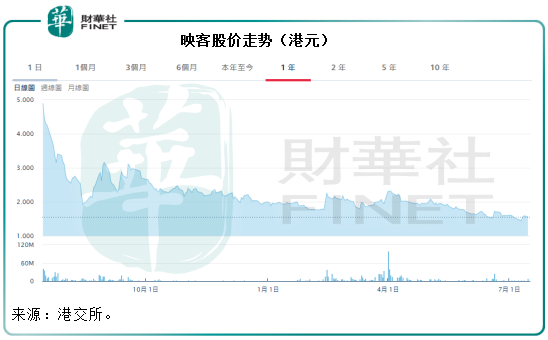

2018年7月12日在港交所上市的中国移动端直播平台映客(03700-HK)与小米(01810-HK)前后脚上市,在小米刚拾起涨势时,映客在上市的第一天还是让及时退出的认购者小赚一笔。然而,上市以后映客的股价却持续下跌。

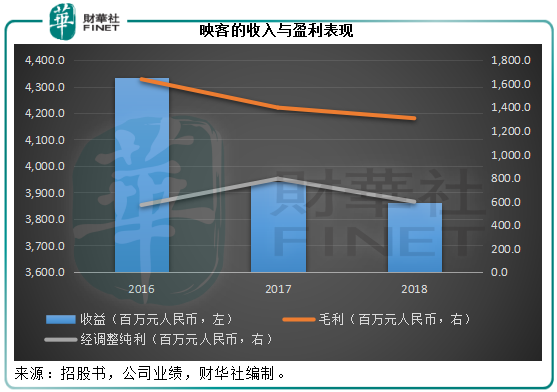

映客的收入主要来自直播业务和广告业务,其中直播业务贡献了95%的收入。不过,花无百日红,走过了网红经济发展最迅猛的2016年,其直播业务收入开始下跌,但是网络广告后来居上,2018年直播收入同比下降4.85%,至37.29亿元人民币,而网络广告收入竟大幅增长了4.55倍,达到1.22亿元人民币,值得注意的是,如此彪悍的增幅还是得益于2017年的低基数。

7月15日,映客发盈利警告,预计其2019年上半年亏损不多于6000万元人民币,相比较而言,映客2018年上半年录得纯利9.59亿元人民币,扣除附有优先股之金融工具非现金公平值亏损以及以股份为基础的非现金报酬开支后,经调整纯利为4.09元人民币。由盈警来看,该公司2019年上半年大幅转盈为亏。

1.研发费用增加:该公司指加大了对技术及产品的研发投入,提前布局下一代互动娱乐场景,从而获取更大的用户规模及更强的用户粘性。翻查映客的业绩,财华社发现2018年上半年研发开支占收入的比重为3.74%,下半年的占比为9.51%,下半年研发开支较上半年大幅增长76.47%,至1.5亿元人民币。值得注意的是,下半年研发开支占比大幅提高部分原因与收入下降有关,下半年在港交所上市的映客录得半年收入15.79亿元人民币,较上半年下降30.78%。

2.新产品的投入:该公司指加大投入打造创新产品以拓宽用户覆盖,为其未来发展带来新的机遇。

从下方的图表可以看出,映客在经历了2016年网红经济处于巅峰时的业绩高峰后,这两年的收入和业绩已大幅回落。

该公司引述2019年上半年业绩显著倒退的其中一个原因是新产品投入导致成本增加。从其过往的业绩来看,直播业务收入一直占了95%以上,在最近一年,直播业务面临监管收紧、竞争加剧的困境,映客确实有必要拓展新的收入来源,扩大产品组合。

在2018年的年报中,映客透露,其联营公司于2018年9月13日在拍卖中以4.9亿元人民币成功投得长沙的一块土地使用权,该土地的总开发成本预算约为7.68亿元人民币,映客将承担51%的收购成本及开发成本,或约3.92亿元人民币。

2019年7月14日,映客宣布以8500万美元收购主要从事开发互联网社交App业务的目标公司,该公司为增值电信业务经营许可证拥有者,并已开发及经营积目APP,这是一个针对年轻人的陌生人社交平台,于2016年4月15日上线。目前,积目APP的用户年龄以95后为主,占比接近80%,财华社对照映客的招股书,弗若斯特沙利文的调查指2017年12月,57.6%的观众年龄介于18岁至27岁,18.5%介于28%岁至35岁,其中46.5%为女性,也就是说以90后为主,与积目APP的用户层有部分重叠。映客没有披露积目APP具体的用户数据。

根据创业邦的资料,积目于2017年8月10日完成Pre-A融资,涉资数百万元人民币,投资方为越榕资本。2019年5月完成数千万元人民币的A轮融资,投资方为蓝驰创投。2019年6月完成数千万人民币的B轮融资,投资方为红杉资本中国。

根据披露的资料,持有积目APP之目标公司截至2018年12月31日止的经审核资产净值为59.61亿元人民币,而该公司于2018年录得除税后亏损1767.4万元人民币,较上年同期大增1.85倍。

截至2018年12月31日,映客持有现金及现金等价物8.496亿元人民币,定期存款8.363亿元人民币,该公司表示将以内部资金6500万美元(约合4.47亿元人民币),以及首次公开发售所得款项中分配作战略投资及收购机会的2000万美元(约合1.375亿元人民币)支付,从其2018年底的现金状况来看,映客是有足够资金支付的,而且在其上市之后,并没有附息债务(2018年底)。

映客确实显示出多元化业务、扭转简单依赖直播模式的决心,但是从积目的业绩来看,是否值得映客大手笔买入呢?能否产生协同效应?又能给映客带来怎样的收益?这些都有待观察。但是投资者似乎不看好映客的逆袭尝试,宣布收购以后,映客的股价从7月12日收市时的1.59港元,跌至16日收市时的1.50港元,累计下跌6%。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)