2018年4月18日在联交所主板上市的新加坡医疗保健行业承建商HKE Holdings (01726-HK)于2019年7月16日停牌后宣布,主要股东Skylight Illumination以每股0.48港元的价格,向鹰毅出售其于上市公司的全部权益,即6亿股股份,相当于已发行股本总额的75%,总现金代价为2.88亿港元。

Skylight Illumination为HKE Holdings董事会主席洪坤明、行政总裁许利发以及执行董事王威量所控制的企业,也就是说现任董事会高层将所持的上市公司股份全部出售给鹰毅。

该公司主要向外部客户提供综合设计和建筑服务、维护服务以及进行工具及材料的销售。截至2018年12月31日止的上半年,来自综合设计及建筑服务分部的收入同比下降34.58%,至531.7万新加坡元,占总收入的95.23%。

鹰毅主要从事投资控股,根据其公告,除订立股份购买协议外,该公司并无从事任何其他业务活动,而鹰毅的唯一最终实益拥有人及唯一董事为陈小二,后者为一家在中国从事融资租赁业务之公司的董事长及股东,也是一家中国房地产开发公司的董事长。除此以外,还投资于一间总部位于美国的医疗设备公司。

收购完成后,陈小二所主持的鹰毅将成为控股股东,持有75%权益。同时鹰毅拟继续雇佣现有的管理层和雇员,并从事现有业务,无意出售或重新调配上市公司的资产,最重要的是维持HKE Holdings的上市地位。然而与此同时,鹰毅亦话锋一转,指将视察该公司的营运及业务活动以制定长期业务战略,并根据视察结果,可能扩展其他业务及/或寻求扩大上市公司主营业务至新加坡以外地区市场。

也就是说在收购完成后,新控股股东将继续维持现有业务,保持该公司的上市地位,但是不排除未来扩张业务的可能。

2019年7月17日停牌前,HKE Holdings收报每股0.48港元,但是18日复牌后,开市即飙涨25%,报0.6港元。

为什么市场这么看好HKE Holdings,出价如此阔绰,甚至比新股东的收购价还高出25%?可能与投机炒卖有关。

根据联交所的资料,借壳上市通常涉及一连串安排及交易,包括发行人的控制权易手、收购(或一连串收购)新业务,以及出售上市公司的原有业务。

根据联交所的主板上市规则指引,财华社总结出壳股的主要特征,包括而不限于:

1.低市值;

2.仅勉强符合上市资格规定;

3.上市所得款项绝大部分用作支付上市开支;

4.财务表现大幅倒退;

5.原有控股股东出售控制性权益;

6.重大收购新业务及/或重大出售原有业务;

7.将首次公开招股所得款项用途改为分配予新业务,等等。

我们来看看HKE Holdings的情况。

HKE Holdings于2018年4月18日在联交所主板上市,招股价定在0.55港元,已发行股份数为8亿股,也就是说上市时的市值为4.4亿港元,而按2019年7月18日的收市价0.475港元计算,市值为3.8亿港元,市值偏低。

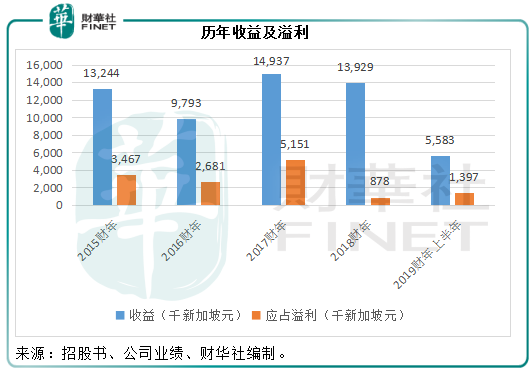

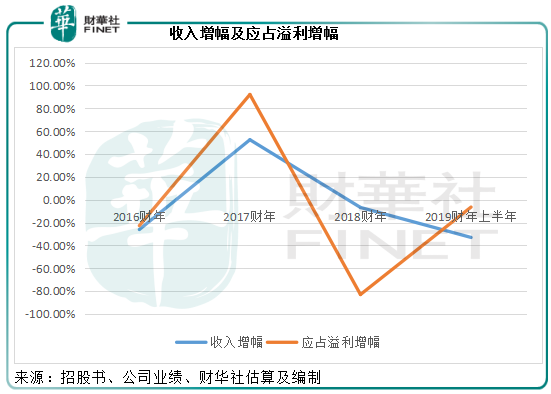

再来看看HKE Holdings上市以来的业绩表现。从下图可以看到,在上市前一个财政年度,HKE Holdings的业绩好得惊人,收入同比大增52.53%,至1493.7万新加坡元(约合8588万港元),应占溢利大增92.13%,至515万新加坡元(约合2961.6万港元)。但是在上市后的首个财政年度,收入下降6.75%,至1392.9万新加坡元(约合8008.62万港元),应占溢利大幅下滑82.95%,至878万新加坡元(5048.1万港元),其中包括339.1万新加坡元(约合1949.9万港元),即使扣除这笔上市开支,应占溢利仍较上一财政年度为低。

从截至2018年12月31日止的2019财年上半年业绩来看,其业绩进一步恶化,收益同比下降33%,至558.3万新加坡元(约合3210万港元),应占溢利同比下降6.43%,至139.7万新加坡元(约合803.22万港元)。

截至2018年12月31日止,HKE Holdings持有银行结余及现金2198.6万新加坡元,相当于资产总值的75.66%,而在上市前有记录的数据,其银行结余及现金只有419.5万新加坡元(2018年1月31日),也就是说其大部分现金及银行结余或来自上市招股所得,而这部分流动资产占了总资产的大部分。

种种迹象显示HKE Holdings是壳股,而且主要股东正打算将上市公司移交给新的内地股东。一直以来,港交所都致力于打击壳股,包括设立委员会提高上市门槛,遏制“造壳”和“养壳”,进一步收紧收购和反收购规则,例如限制发行人在控制权转手之时或其后36个月内进行涉及其现有业务的重大出售,除非余下业务或者从新控股股东及其他人士所购入的资产符合上市规则的要求。

联交所指,虽然壳股活动只是一小部分,但这些活动会吸引投机买卖,容易操控股价、进行内幕交易及导致股价大幅波动,损害投资者利益。

在《发行人年报内容审阅—2018年完成的报告》中,联交所指其注意到有19名发行人在上市后进行了其所关注的活动,包括原有控股股东出售控制性权益,重大收购新业务或出售原有业务以及更改首次公开招股所得款项用途改为分配给新业务。

HKE Holdings在发布大股东易手公告后,开市曾一度狂飙25%,但收市跌1%,报0.475港元,当天的总成交额为2259万港元,从中可以看出波动性有多大。得的是谁,失的又是谁?如人饮水冷暖自知。

财华社提醒广大投资者,对于这类股票需谨慎行事,切勿跟风,提防这类股票的高风险。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)