藥品產業是一個特殊的產業,是一個高技術、高風險、高投入又高附加值的知識密集型和資本密集型的競爭產業。作為醫藥行業領頭羊的石藥集團(01093-HK),多年來屹立的秘訣,在於它不拘泥於傳統,在優化經營模式、升級品牌、開辟新利潤增長點上。回頭來看,今日石藥集團穩健的業績增長,是當年它突破市場瓶頸的必然結果。

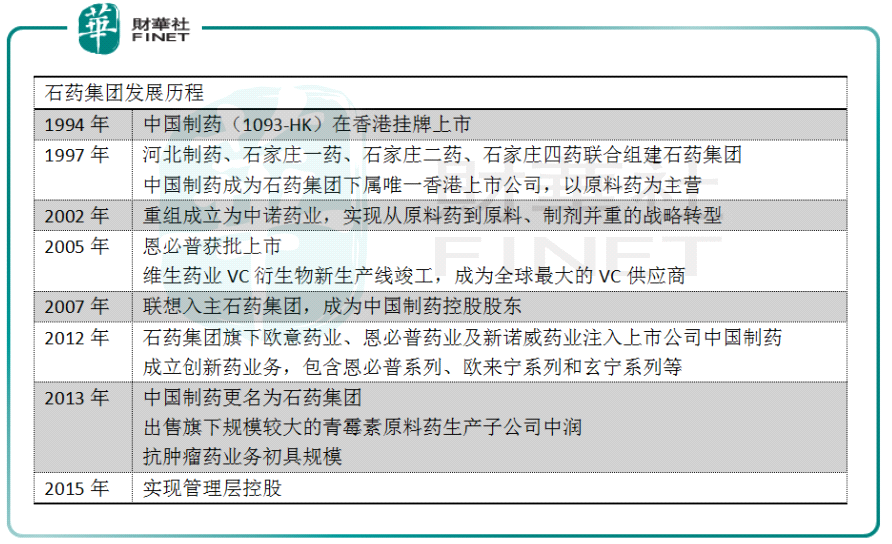

1994年,中國製藥企業投資有限公司在港交所成功掛牌上市。這家以生產青黴素、頭孢菌素和維生素C係列原料藥藥企,便是今日石藥集團的前身,也是當時石藥集團下屬唯一的香港上市公司。

中國製藥的上市,為集團在香港金融市場打開了融資渠道。石藥集團通過香港證券市場募集資金、擴大生產規模,成為當時國内原料藥行業的支柱企業。但做原料藥利潤較低,而且價格容易受市場不確定因素的影響。2000年後,抗生素和維生素C的價格長期處於低迷狀態,石藥集團就把目光投向了製劑業務。

2002年,石藥集團向中國製藥的注資,通過資產重組的方式成立中諾藥業,實現中國製藥從原料藥到原料藥、製劑雙線發展的戰略轉型。當時中諾藥業主營生產原料藥下遊製劑。由於製劑涵蓋抗生素類、維生素類、消化係統類等品種和劑型廣,經過初始兩年發展,公司原料藥和製劑收入比例穩定在7:3左右,但公司收入和利潤的主要貢獻仍來自原料藥。

雖然以原料藥為主營業務,但是石藥集團從成立之初就堅持佈局製劑和創新藥領域,在提高原料藥生產技術和生產效率的同時,加強科研項目的投入和開發。2007年,石藥集團内部掀開了整合的大幕,並終在2012年將集團資產注入中國製藥,進而實現石藥的整體上市。

上市之後的石藥集團,發展也並非一帆風順。2015-2017年是中國醫藥行業大變革的時期——環保政策頻出、行業增速放緩、企業盈利分化,都令原材料價格和人工成本上漲,特别國内原料藥企業再次陷入低價無序競爭的局面,市場秩序被擾亂。當時以原料藥產銷為主營的石藥集團意識到,醫藥行業未來將在配套的政策下迎來去蕪存菁的大洗牌,以原料藥為主營很可能陷入業績增長疲軟的循環。

後來的一致性評價、優先審評、兩票製、醫保支付等政策證明了當時集團的料想不錯。石藥集團中央藥物研究院院長李春雷認為,對重大疾病領域内的產品的創新突破一定是順勢而為的戰略,是需要通過提高科技研發、產品創新等硬實力的建設來實現的。集團通過敏捷製造、精益製造、集成化製造重塑的自身獨特的核心競爭力,成為了石藥集團未來應對行業和市場利空因素下逆勢突圍的關鍵。

回過頭來看,2012年確是石藥集團發展的重大轉折點。在這一年,公司成功收購了恩必普藥業、歐意藥業及新諾威製藥,強強聯合令集團整體完成了從原料藥製造商到創新藥和品牌藥製造商的重大戰略轉型。創新藥業務為公司注入新活力,也成為往後石藥集團釋放整合優質資源埋下了伏筆。

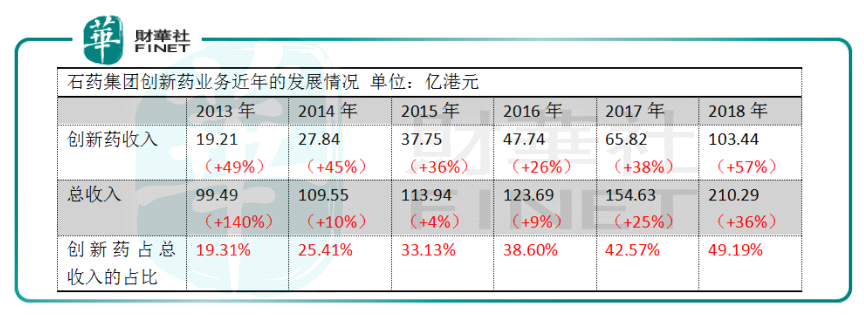

石藥集團主營的藥物品種共有三大種類,分别是創新藥、普藥及原料藥。在組織結構得到優化,企業資源得到整合的前提下,創新藥的銷售佔比已經從轉型初期的不到20%上升到2018年的49%,這貢獻集團整體收入的半壁江山。正如李春雷院長所言,一切都來得「水到渠成」。

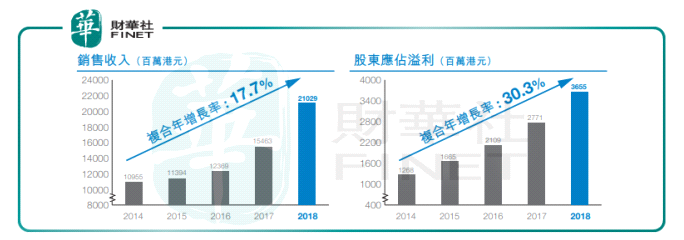

2018年6月,石藥集團成為首只納入恒生指數的醫藥公司。作為我國醫藥行業首家境外上市公司,它同時也是目前香港最大的製藥上市公司之一。滬港通開通之後,集團被納入港股通名單,成為港股通醫藥板塊的龍頭標的。得益於2012年開展的戰略重組,石藥集團在過去5年,銷售收入和歸母淨利潤CAGR分别達17.7%和30.3%——轉型後的石藥集團,再次以業績說明它的眼光獨到。

2013年是集團整體上市並經歷向創新藥轉型的完整一年。這一年,隨著創新藥業務在高端市場份額逐步擴大,集團銷售收入實現同比增長36%至210.29億港元。在擴大銷售收入的同時,公司也注重盈利能力的提升。創新藥的研發成本雖高,但若研發成功一經上市,其利潤是原料藥所不能比擬的。就這樣,在創新藥的助攻下,石藥實現73.54%的增長至31.33億港元的毛利。

2014年起,國内部分省份開始實行藥品招標,業内出現藥品大幅降價讓利的情況。藥企或選擇在壓價較嚴重的省份企標,以維持其它省份產品的價格,或接受降價,以增量來彌補缺口。擁有大型產品矩陣,特别是大量創新藥產品的石藥集團,採取以退為進的策略,迅速為新產品進入遼闊的市場打開通道。

對石藥集團來講,以價換量的好處在於,新產品可以抵消部分舊產品招標降價對經營業績的影響,進而換得國内優先採購優勢,於集團整體經營業績而言實屬利好。與此同時,伴隨著強大的研發平台和高投入的研發費用的合力,石藥的創新藥的銷售收入佔比得到長足的提升,並在2016年名列公司收入的第一大板塊,收入佔比接近39%。

2017年,業内大批仿製藥藥企營收虧損而不得不清退之時,石藥集團卻以25%的年度銷售收入增長突出重圍,並終在2018年乘勝追擊,於全年錄得同比增長36%的銷售收入。2019年,石藥抗血小板大藥氯吡格雷和替格瑞洛分别以三仿和二仿的身份相繼獲批上市,我國抗凝藥市場迎來悍將,利益格局將獲重新分配。2018年,創新藥業務的銷售收入已跨越百億大關,核心獨家產品收入貢獻增長36.5%,加上腫瘤藥係列產品收入大增123.3%,令全年業績增長加速。

經過20多年的發展,石藥集團在富有遠見、執行力強的管理團隊帶領下,實現了由仿到創,從原料藥製藥商轉變為創新藥的醫藥行業龍頭的蛻變,最終形成以心腦血管藥物和抗腫瘤藥物組合為中心的一超多強創新藥物格局。

2017年開始,圍繞著用藥結構升級、醫保目錄調整、行為準則規範化的三大主題,國内的藥品監管部門正採取一係列措施對行業進行「大清洗」,包括控制輔助用藥和中藥注射劑,為醫保費用騰出空間;調整醫保目錄向創新藥傾斜,且提高招標頻次,縮短上市新藥的放量時間;要求已上市的仿製藥進行一致性評價,淘汰劣質產能;為創新藥和臨床急需、優質仿製藥開通優先審評通道。這些都為行業整體定下主基調:只有那些擁有優秀研發實力和多元產品組合的龍頭製藥公司,才能在大浪淘洗後現「金身」。

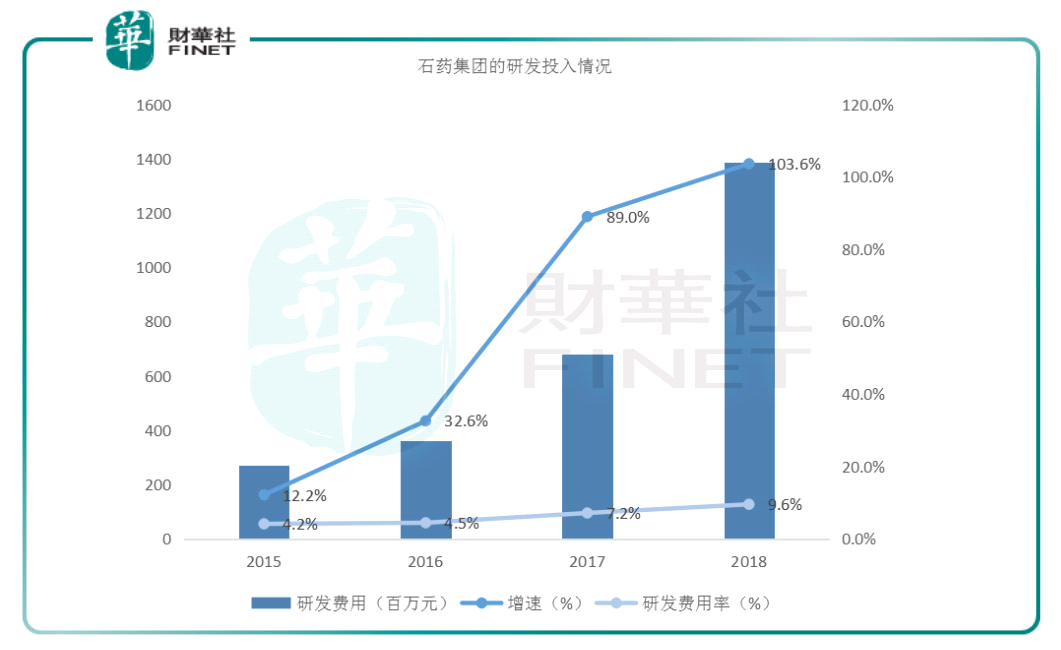

從這點來看,石藥集團無疑具有前瞻的戰略眼光。從2015年開始,公司為創新藥和高質量仿製藥的研發項目投入的資金逐年增加,持續進行及新開展的臨床試驗、生物藥的研發、擴展美國研發中心及有關普藥的質量及療效一致性評價。2018年,集團研發投入達到15.8億港元,創下歷史新高。

從藥品研發的角度,行業洗牌對石藥集團並非利空,只因其憑借多年堅持的投入,終換來今日研發項目儲備豐富的優勢。截至2018年年底,公司在研新產品多達300餘個,主要集中在心腦血管、代謝類疾病、抗腫瘤、精神神經及抗感染幾個大疾病領域。其中包含新靶點大分子生物藥30個、小分子新藥40個及原化藥3類新藥55個,新藥分子管線非常多。

緊隨著白蛋白紫杉醇、多索茶堿氯化鈉注射液、多索茶堿葡萄糖注射液、鹽酸二甲雙胍和鹽酸替羅非班氯化鈉注射液等5個藥品相繼獲批上市後,包括鹽酸曲馬多片、阿奇黴素片、鹽酸雷尼替丁膠囊和頭孢羟氨苄片在内的8個藥品已通過一致性評價,另外石藥集團仍有26個仿製藥待批生產。

除了優質的仿製藥項目,石藥集團的創新藥研發項目儲備同樣豐富,而且進展靠前。2019年3月,石藥集團已向FDA提交玄寧(通用名:馬來左旋氨氯地平)的新藥申請。另外,大分子新藥CD20單抗已經完成臨床3期,PD1及白蛋白紫杉醇聯用處於臨床3期階段、新型製劑注射用兩性黴素B膽固醇硫酸酯復合物已經報產。

此外,石藥集團還通過合作收購等外延方式來擴充其研發項目儲備。2019年1月,石藥集團收購上海津曼特的全部股權,該公司的EGFR和RANKL兩個重磅靶點的大分子單抗JMT101和JMT103正處於臨床2期;2019年5月,石藥集團與上海海和成立合資公司,從而獲得RMX1001、RMX1002、RMX2001、HH185 和 CDK4/6等5個1類小分子新藥在内地的研產及商業化的權利。

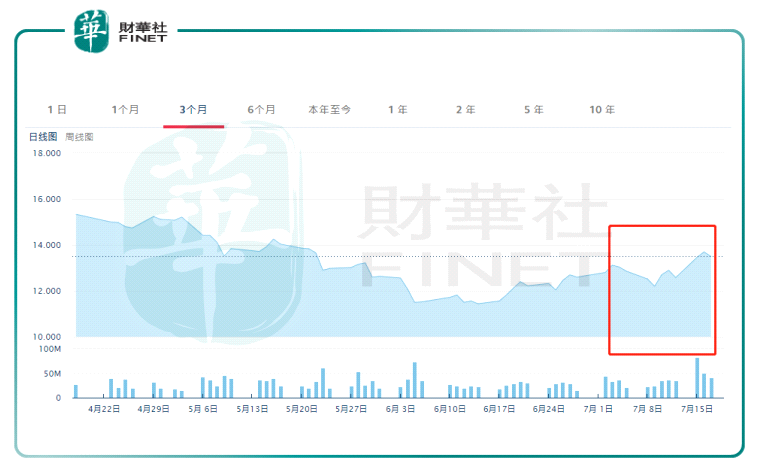

7月初,涉及20個化藥及生物製品品種的《第一批國家重點監控合理用藥藥品目錄》靴子落地,市場原本擔心石藥集團的核心產品進入目錄將會帶來負面影響。但從《目錄》落地前後公司股價出現短暫的下行後又快速回調的走勢來看,現階段市場情緒得到修復。公司銷售收入主要來自創新藥和抗腫瘤產品線,因此從收益構成來看,歐來寧的貢獻還相對較少,其進入目錄對公司整體的負面影響有限。

就行業而言,無論是國家重點監控用藥目錄的出台,還是4+7集採擴面企業座談會的舉行,帶量採購都仍將是今年的主調。這意味著,隨著第二輪帶量採購藥品拉開序幕,越來越多未過標或未中標的藥企面臨被淘汰的命運,仿製藥高毛利的時代必將結束。在仿製藥藥企正面臨行業洗牌階段,產品質量、成本控制是企業生存關鍵點。唯有品種豐富、原料藥製劑一體化的公司,才能在迎東風而歌。

不過,當前政策仍存在不確定性,創新藥投資仍是當前階段醫藥投資的戰略方向。業績增長較為確定,基本面表現強勁的醫藥板塊龍頭仍可繼續看好。石藥集團作為成功轉型創新藥企業的大市值龍頭,創新管線佈局趨於完善,以創新支撐新增長。從長期來看,石藥集團未來成長確定性強,當前估值低於A股和港股創新藥生物科技參比公司的中位值,長線投資價值顯著。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)