“我有一头小毛驴儿,我从来都不骑...”,最近这首歌不仅在热播剧里爆火,在阿胶行业也是毫不逊色。不知道吧,毛驴不仅可以用来骑,还可以用来制造阿胶,甚至还会影响到公司的经营业绩。

近日,部分阿胶龙头药企陆续公布了其上半年业绩预告,但表现有些不尽如人意。如东阿阿胶股份有限公司(000423-SZ;简称:东阿阿胶)预计归属于上市公司股东的净利润比上年同期下降了75%至79%,又如北京同仁堂科技发展股份有限公司(01666-HK;简称:同仁堂科技)预计归属母公司所有者的净利润较上年同期将下降10%至15%。

值得关注的是,在这两家给出的业绩变动原因中有一点极其一致,即阿胶产品市场整体处于调整和去库存阶段,导致阿胶产品销售额下降。

表象背后,折射出阿胶行业走不出来的一个“囚徒困境”。

了解阿胶行业,要从一头驴儿讲起。

其实,阿胶换个词说就是驴皮,只不过两者的表现形式不同而已。阿胶是驴皮经过煎煮、浓缩制成的一种固体胶,发源于齐鲁大地,与人参、鹿茸并称“滋补三宝”,是传承3000多年的滋补类名贵中药材。性平、味甘;归肺、肝、肾经,具有滋阴润肺、补血止血、强健筋骨、安胎调经等功效,长期服用还可美白养颜、抗衰老、抗疲劳,适用人群广泛。

由此,作为滋补“圣品”,加上居民生活品质追求高档化,注重健康意识提升,阿胶市场迎来爆炸式增长。

据前瞻产业研究院统计,2008年阿胶行业的市场规模为64亿元,2016年增至310亿元,预计2017-2022年行业能够保持15%左右的增速,到2022年阿胶市场规模达到717亿元。

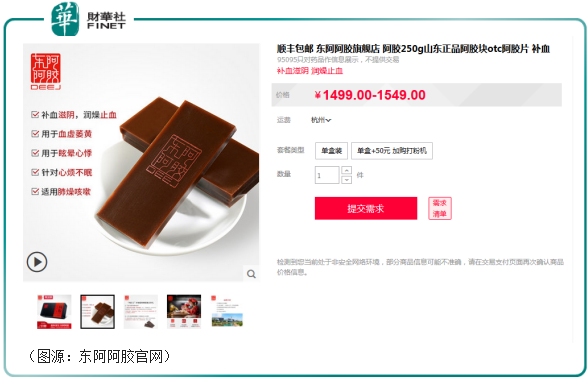

同时,伴随着需求旺盛,阿胶系列的产品价格高昂,俨然成为一款高档消费品。以东阿阿胶的三款核心产品为例,其官网显示,东阿阿胶的阿胶片单盒装(250g)的售价为1499元,复方阿胶浆标准装(20ml*48支)的售价为499元,一盒桃花姬阿胶糕的售价为279元。

从经济学角度来讲,影响一款产品价格的因素有很多,但其中起关键作用的还是供给和需求,阿胶产品价格之所以这么贵,除去受人们追捧需求旺盛外,我们还需考虑到的一点是供给。

供不应求,便物以稀为贵。

那么,供给来自哪里呢?上文我们提到阿胶产自驴皮,而驴皮又来自驴身上,所以重点又要讲到驴了。

不用多说,你有多久没见过驴就知道养驴有多难了。相比猪、牛、羊之类,驴的繁殖周期较长,一头母驴3年产2头小驴驹,而等1头小驴驹长大又需要一段时间,导致驴饲养成本很高。加之农业机械化和运输机械化的提高及城镇化进程的加快,国内养驴数量逐年下滑。

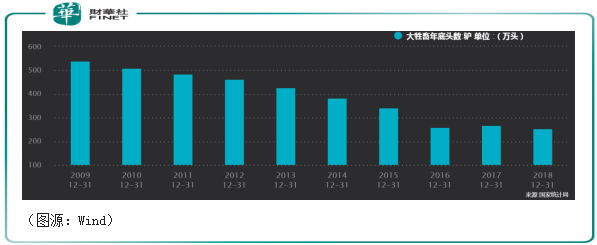

Wind数据显示,1996年中国有944.4万头驴,到了2009年数量锐减了将近一半,为540.4万头,此后逐年减少至2016年的259.3万头,2017年稍微回升,但到了2018年底又减少至253.28万头。

驴少了,驴皮的市场价格不断飙升,由此导致企业原料成本上升,进而推高阿胶系列的产品价格。

2018年12月21日,东阿阿胶就曾发布公告表示,为推动阿胶行业可持续发展,结合公司投入和市场供需情况,经研究决定,自公告之日起,公司重点产品东阿阿胶出厂价上调 6%。

事实上,这已不是东阿阿胶的第一次提价。

据浙商证券的研报披露,公司的阿胶块自2005年起至2019年已经累计提价18次,价格增长20倍。

连续十几年的提价,经销商对此反应最为敏感。

据7月16日东阿阿胶发布调研活动信息的公告显示,因为阿胶保质期是5年,如果经销商囤货,差价收益就比较大。

在这种情况下,经销商常常依靠过度囤货来实现盈利。

要知道,阿胶行业从上游的原料供应,到中间的产品生产商,到渠道的经销商,再到下游的OTC终端、商超、医院、自建连锁等,形成了一个完整的产业链结构。而从渠道营销模式来看,和多数酒类产品一样,阿胶产品主要通过直销和代销两种传统经销模式流向下游终端,当然随着电商的崛起,阿胶产品也开始靠线上渠道销售,但占比还不太大。

因而,传统线下渠道的经销商在阿胶产业链的疏通上起着至关重要的作用。一旦经销商囤货过多,市场存量就会增多,为消化市场存量,阿胶生产商便会控制产品生产和投放,这点在东阿阿胶的财务数据中有所体现。

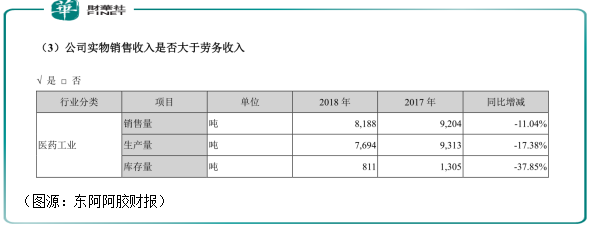

据公司年报,在营收占比近90%的医药工业板块,其2018年的销售量、生产量、库存量较2017年均呈现不同幅度的下滑,同比下降分别为11.04%、17.38%、37.85%。

这样梳理下来,由上游毛驴数量减少开始的一系列连锁反应,导致了阿胶生产商业绩的普遍下滑。

尤其是,一直以来有着“药中茅台”之称的东阿阿胶,其上半年归母净利润预计竟下降近8成,这一表现着实让人大跌眼镜。

东阿阿胶2019年半年度业绩预告显示,公司上半年归母净利润预计为1.81—2.15亿元(人民币,下同),而在2019年第一季度,东阿阿胶归母净利润为3.93亿元,这意味着其在二季度已经出现亏损。

这只业绩常年稳健增长的“白马股”跌下神坛,但并不意外。

东方财富网显示,2010-2017年公司营收保持逐年增长态势,从2010年的24.6亿元持续增至2017年的73.7亿元,但到了2018年,东阿阿胶高增长态势踩下了急刹车,营收下滑至73.4亿元,同比下降0.4%。

归母净利润虽从2010年的5.82亿元一直增至2018年的20.8亿元,但在2018年增速明显放缓。与营收保持步调一致的是扣非净利润,同样在2017年之前常年保持增长外,这一数字在2018年首次出现负增长。

奇怪的是,相比2018年东阿阿胶走向下滑的营收,公司的应收账款和应收票据却出现大幅增长。

财报显示,截至2018年年末,公司应收账款和应收票据分别为9.02亿元、15.04亿元,合计24.06亿元,去年同期合计为10.55亿元,同比增长128.05%,这一增幅远高于营收增幅。

从数据来看,我们可以推测公司可能在通过放宽信用政策来增加业绩,如果没有对下游客户的大额赊销,东阿阿胶2018年的业绩恐怕会更难看。但这样的业绩修饰并不能掩盖公司经营的窘境,2018年东阿阿胶经营活动产生的现金流量净额大幅下滑42.58%至10.09亿元。

除去上下游之间利益相关体的相互博弈,我们可能还需放大格局来关注下业绩下滑背后的行业因素。

对此,东阿阿胶发布的调研活动信息指出了两点:一是受整体的外部的宏观经济以及消费预期的影响,滋补类市场增速放缓;二是有部分竞争对手采取降价、大范围促销等,价格降到了东阿阿胶产品的一半,行业竞争激烈。

如阿胶行业的另一老字号品牌福牌阿胶,就性价比而言,其就比东阿阿胶更具价格优势。据福牌阿胶官方旗舰店显示,一盒阿胶片(120g)售价为395元,而东阿阿胶一盒250g装的阿胶片售价则高达1499元,按照福牌阿胶120g的售价计算,一盒250g的售价在800元左右。另外,单盒福牌阿胶浆(200g)的售价为88元,而东阿阿胶的复方阿胶浆标准装(20ml*48支)售价为499元,价格差距之大显而易见。

从战略上看,不同于东阿阿胶的高价模式,不少企业选择低端市场,采用低价措施引流,蚕食了不少市场份额。而从竞争格局来看,本来原材料供应就紧缺,又加上同仁堂、太极集团、佛慈制药等重磅级制药企业也陆续进入阿胶市场,市场空间收缩,并不足以容纳众多的行业巨头,阿胶市场必是一片厮杀的“红海”。

此外,由于阿胶药食同源的属性,其标准很难确定。

目前,市场上常见的阿胶分为药品类、保健类、食品类三种。对于药品类和保健类的阿胶产品,由于其生产必须经过国家食品药品监督管理局的审批,产品里的阿胶含量多少具有规定,但对于食品类阿胶产品,尚没有统一的标准,存在“监管”夹缝。

由此,入行门槛较低,市场上充斥着各种阿胶产品,如阿胶枣,固元膏等类似产品通过线上、线下渠道流向消费者。

与此同时,近年来不少阿胶掺假事件愈演愈烈。

公开资料介绍,2010年6月6日中央电视台曝光阿胶造假事件,不法厂家用混了牛皮的下脚料做原料来制阿胶,还有不少生产企业所用的原料很多是掺有牛皮、马皮,来生产劣质阿胶产品。

据央视记者走访报告,使用正规的驴皮成本高达30000多元,皮革下脚料价格在每吨2000多元钱,巨大的价格差异,使得一些阿胶厂昧起良心选择皮革下脚料生产阿胶。

而在技术鉴别上,不管是驴皮、马皮还是什么皮,经过熬制溶解之后,很难有自己的特性,目前的技术还比较难鉴别出到底是什么皮做的阿胶,除非到生产车间里亲自看投了什么皮下去,这给一些不法企业钻了空子。

阿胶行业需要告别野蛮,回归理性。

事实上,在2018年度股东大会上,东阿阿胶总裁秦玉峰已预警称,公司正面临十几年来最困难的时刻,阿胶十几年的高速发展带来市场繁荣的同时,背后是市场的混乱,但相信混乱是治理的开始,这个过程需要2-3年时间。

阿胶行业长远发展亟需统一的标准。

行业标准缺失,各生产企业产品质量标准备案不一,质量参差不齐的产品投放进市场中,市场容量饱和后,同行间价格战打得热火朝天,此前互相成就的生产商和经销商也开始互相伤害,如此循环往复,这样的行业乱象仿若一个走不出来的“怪圈”,行业规范势在必行。

更为重要的是,在市场经济时代,掺杂了不少牟利的不法商人,更有甚者是在关系到人民身体健康安全的食品、药品等行业生产假冒伪劣商品,直接威协到人们的生命安全。很多时候对于普通消费者是无法识别这些劣质商品,这就需要相关监管部门加大检查和打击力度,从源头上杜绝此类事件的不断发生。

从事生产阿胶的企业又该如何发展呢?

据东阿阿胶年报,公司将在原料、营销、研发等方面发力。

在原料上,公司坚持“把毛驴当药材养”,实行“毛驴活体循环开发”,与精准扶贫相结合,做大做强毛驴产业。充分利用社会资源,加大活驴掌控和驴皮采购力度。建立两个百万头毛驴基地,创新规模化养殖合作模式,掌控国内主要毛驴交易市场,控制上游产业关键环节。

在研发上,选取地道药材阿胶标准,坚持以科技创新为发展引擎,掌握更多核心产品关键技术,开发“阿胶+”系列产品,聚焦阿胶主业,扩充滋补市场,打开增长空间。

在营销上,从去年开始,东阿阿胶从渠道客户的需求和自身发展需求出发,降低库存、回归良性,取消了一些二级商业客户,实行渠道扁平化,在医药商业、零售连锁等方面加强渠道布局。今年公司开始向基层市场深度拓展,布局了千县市场开发,包括做基层医院的渠道开发。

此外,为丰富消费者群体和扩宽市场,东阿阿胶正在积极向品牌年轻化和快消化转型,并不断拓宽电商销售份额,加大与垂直类电商、网红直播的深度合作,从而更好地迎合消费者需求变化,推出大量创新型产品。

分析下来,或许我们需要给予时间上的宽容,这是阿胶行业发展繁华下的乱象,也是阿胶企业转型期的阵痛。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)